В каком банке лучше брать гражданскую ипотеку. Сравнение процентных ставок по ипотеке в разных банках. Ипотека в Сбербанке под материнский капитал

Каждый, кто собирается брать жилье в кредит, рассчитывает на возможность по низкой процентной ставке. Но реально ли получить такую ипотеку? Порой банки предлагают акции, в которых снижают ставки по ипотеке. также рассчитывать на более выгодные условия могут рассчитывать зарплатные клиенты, а также определенные категории граждан.

На каких условиях предоставляется ипотека под низкий процент в Москве?

Если вы хотите взять ипотеку с минимальной переплатой, то вам стоит рассмотреть кредитные программы для отдельных категорий граждан:

- для молодых семей;

- для многодетных семей;

- для военных;

- для бюджетников.

Также стоит обратить внимание на квартиры в новостройках. Как известно, самая низкая ставка по ипотеке предоставляется именно на жилье в новостройках. Кредит на вторичное жилье выдается по ставке на 1,5-2% выше. Низкие ставки по ипотеке в Москве также возможны при перекредитовании. Рефинансирование, которое предлагают банки, оформляется на более выгодных условиях.

Снизить процент можно несколькими способами:

- предоставить полный пакет документов;

- оформить кредит на короткий срок;

- внести максимально возможный первоначальный взнос.

Чтобы найти выгодное предложение и узнать, какие предлагают самый низкий процент по ипотеке, рекомендуем воспользоваться кредитным калькулятором нашего сайта. На этой же странице вы сможете ознакомиться с перечнем банков, процентная ставка которых ниже, чем у большинства кредитных учреждений. Заявку можно заполнить на сайте банка или в ближайшем отделении.

Задаются вопросом, где выгодней это сделать? И у каждого потенциального заемщика свой взгляд на ипотеку, одни хотят платить небольшие проценты, другим важна возможность длительного кредитования. Для определения наибольшей выгоды, необходимо тщательное изучение ипотечного договора.

На данный момент каждая кредитная организация столицы старается создавать привлекательные условия для ипотеки граждан. Если вы желаете подобрать для кредитования надежный банк, мы предлагаем неполный перечень следующих организаций:

- Банк Открытие

- Альфа Банк

- Сбербанк России

- ВТБ 24

- Тинькофф

Существует масса факторов, влияющих на правильность выбора банка по ипотеке . Прежде всего необходимо:

- Определиться с целью обращения к кредиторам. Практически во всех банках существуют программы лояльности для приобретения новостроек и вторичного жилья.

- Просмотрите сайты московских банков, ознакомьтесь с условиями ипотеки в каждом из них

- Обратите внимание на процентные ставки, чем они меньше, тем выгоднее условия кредитования, а ваша переплата меньше

- Помните, что не только процентная ставка станет вашей переплатой за жилье. Такие факторы как страховка и оценка недвижимости может войти в статью ваших расходов.

- В некоторых банках могут навязать и личное страхование. Хорошо обдумав данное предложение, вы можете тактично от него отказаться

Что учитывать при выборе банка для ипотечного кредита

Особое внимание при выборе банка следует уделить:

- Величине процентной ставки

- Величине предварительного взноса и есть ли у банка программы без начального взноса

- Сроку действия договора. Чем больше срок ипотеки, тем меньше ежемесячный платеж

- Размеру всех дополнительных расходов. Особенно факт аренды банковской ячейки и единовременных комиссий

Оговорите условия досрочного закрытия кредита, как это сделать без комиссий и моратория. Уточните, как можно привлечь к погашению ипотеки материнский капитал и использовать государственные субсидии.

Выгодно взять ипотеку в Москве - молодой семье

Как выгодно взять ипотеку в Москве молодой семье - самому нуждающемуся контингенту среди россиян? Многие банки для привлечения кредитования молодых семей, используют льготные программы. Например, такие банки, как Сбербанк России, заемщикам в возрасте до 35 лет предлагает минимальную ставку с небольшим первоначальным взносом. К сведению, эта программа к государственным не имеет никакого отношения и является актуальной только для этого банка.

Также в отдельных банках введены программы социальной ипотеки. Государственная федеральная ипотечная программа для молодых семей «Жилище» рассчитана на молодые семьи, которые стоят на очереди по улучшению условий своего проживания. Государство может оплатить до 30% от полной стоимости квартиры, а с рождением двоих детей и до 40%.

Граждане, не имеющие регистрацию в Москве по Конституции РФ, обладают равными правами, где бы они не находились. Но на деле ситуация выглядит немного не так.

Для людей, которые не прописаны в Москве , а имеют регистрацию в другом российском городе, очень важным моментом является наличие отделения банка в вашем регионе. При такой ситуации столичные банки проще идут навстречу заемщикам и без проблем выдают ипотечные кредиты. Многие кредитные организации не видят никаких препятствий в выдаче средств россиянам с регистрацией другого города, лишь бы она была вообще. Причину своего отказа гражданам без регистрации некоторые банки обосновывают огромными рисками, связанными с ненадежностью и невозможностью проверить доходы заемщика.

Мы посоветуем вам, как взять ипотеку в Москве без регистрации. Получите хотя бы временную прописку и затем уже планируйте ипотеку для приобретения квартиры.

Желание каждого заемщика - получить ипотеку на самых выгодных условиях. Как выбрать ипотеку в Москве с выгодной процентной ставкой и в дальнейшем без проблем выплатить кредит? В основном самая низкая ставка бывает по самым безопасным займах. Прежде чем выделить человеку кредит, банки анализируют его финансовые возможности и ипотечный объект недвижимости. Квартира или другое жилье станет гарантией для кредиторов.

Особенно выгодные условия кредитования будут при внесении собственных средств заемщика. Чем больше процент от стоимости жилья оплачивает покупатель, тем ниже процентная ставка по ипотеке. Также небольшие проценты выплачивают покупатели новостроек , которые приобретают квартиры у партнеров банка-кредитора.

Многие банки или другие кредитные организации выдают гражданам ипотеку. Где выгоднее брать в Москве такие кредиты под покупку недвижимости? Для такого определения необходимо провести следующие действия:

- Выберите несколько банков, условия которых вас больше всего заинтересовали

- Оговорите с ними все нюансы ипотеки

- Выберите самый для вас подходящий

- Старайтесь выбрать зарплатные банки, то есть те, где не требуется предоставлять справки о зарплате и другие документы. Заявки в них быстрее рассматриваются, процентные ставки могут быть заниженными

- Найдите те банки, в которых имеются особые программы, акции и т.д.

Оформление ипотеки, где выгоднее брать в Москве кредит, важный момент, требующий ответственного подхода. Ипотека берется не на один год, на каких условиях и в каком банке - решать только вам. Как говориться кто ищет - тот всегда находит!

Компания Чистые Пруды с радостью поможет вам оформить ипотеку на самых выгодных для вас условиях. Мы сотрудничаем со многими банками-кредиторами и можем порекомендовать вас как порядочных и платежеспособных заемщиков. поможет вам купить квартиру в Москве или Подмосковье в ипотеку. Ждем, и желаем вам поскорее стать новоселами!

Звоните по телефону

Как выбрать самую дешевую ипотеку на вторичное жилье 2018 года? В каком банке Москвы самая выгодная ипотека? Кто поможет выгодно оформить ипотеку?

Привет всем! Денис Кудерин снова на связи!

Продолжаем серию статей об ипотечном кредитовании. Тема новой публикации – выгодная ипотека. Материал будет полезен всем, кто задумывается о приобретении жилья в кредит и ищет самые выгодные условия в финансовых организациях.

Итак, начнём!

1. Какие условия по ипотечным займам считаются выгодными?

Для многих граждан ипотечное кредитование – единственный способ обзавестись собственным жильём не через долгие годы накоплений и экономии, а прямо сейчас.

Ипотечные займы под залог недвижимости – популярный во всём цивилизованном мире вид кредитования.

В России этот способ приобретения жилья стал популярен лишь 15 лет назад. Тем не менее тысячи граждан РФ уже успели купить недвижимость в долг под многолетний залог, а некоторые даже полностью рассчитались по кредитам.

Займы под залог – коротко о главном

Прежде чем говорить о выгодной ипотеке, нужно пару слов сказать о свойствах займов под залог приобретаемой недвижимости.

Кратко об основных признаках ипотеки:

- кредиты берутся на длительный срок (от 5 до 30 лет и выше);

- займы имеют целевой характер – они выдаются только на приобретение жилья, в крайнем случае, на строительство собственного дома;

- покупатель, хотя и становится собственником, не имеет права распоряжаться имуществом без ведома банка до полного расчёта по кредиту.

Главные плюсы ипотеки – быстрота оформления займа (особенно если действовать через профессиональных кредитных брокеров), большой выбор программ, выгодное инвестирование средств.

Добротные квартиры не становятся дешевле с годами и, как ни крути, а аренда чужого жилья всегда обходится дороже, чем покупка собственного.

Правда, есть опасность, что в случае невыплаты долга банк заберёт залоговое имущество себе согласно пунктам ипотечного договора. Кроме того, займы не выдаются всем подряд – для выдачи кредита вы должны удовлетворять установленным банками требованиям.

Эти требования во всех финансовых учреждениях примерно одинаковы:

- определенный возраст (от 21 до 40-45);

- наличие стабильной работы;

- соответствующий размер дохода заёмщика;

- хорошая кредитная история.

Более обстоятельно том, вообще и как она работает, читайте в отдельной статье нашего сайта. В данной публикации поговорим о выгодной ипотеке.

Что такое «выгодная ипотека»

Даже те, кто никогда не брал кредиты, в курсе, что ипотека предполагает жизнь в долг и солидную переплату за приобретаемый объект недвижимости. Поэтому словосочетание «выгодная ипотека» привлекает слух каждого заемщика.

Пример

Семья из 3 человек решает взять ипотечный кредит на 2-комнатную квартиру сроком на 20 лет и стоимостью 3 млн. руб. Ежемесячная выплата при процентной ставке 13% в год составит 35 000, а общие выплаты за весь срок составят примерно 5,4 млн.

В расчете не учитывались единовременные комиссии и страховые выплаты. С ними сумма будет ещё внушительнее.

Не удивительно, что с такими переплатами граждане заранее настроены на поиски наиболее комфортных для своего кармана условий.

Однако не всегда выгода зависит от пониженной процентной ставки. Выбрав «выгодную» ипотеку с низкими процентами, заёмщик не получает автоматом гарантии, что эти деньги не вернутся в банк иным путём – например, через сложную систему комиссионных выплат.

Другой пример

Многие заёмщики с радостью готовы взять ипотеку без первоначального взноса. Банки преподносят такую услугу как супер-выгодную для кредитополучателя.

На деле отсутствие первичных выплат означает лишь то, что они будут сделаны чуть позже. При этом общая переплата будет, скорее всего, ещё выше, чем с первичными взносами.

Эксперты считают, что слово «выгода» применительно к современным ипотечным кредитам – крайне расплывчатое понятие. Его трактовка сильно зависит от сиюминутных финансовых обстоятельств и субъективного мнения кредитополучателя.

Если же взглянуть на ипотечные займы под правильным углом, очевидные «преимущества» популярных ипотечных программ далеко не всегда оказываются таковыми.

Более того, именно те программы, которые выглядят или преподносятся как неудобные и невыгодные, на деле оказываются лучшим вариантом.

В выигрыше оказываются те, кто готов пойти на некоторые жертвы ради менее очевидных, но более ценных в долгосрочной перспективе преимуществ.

2. Секреты выгодной ипотеки – экспертное мнение

Несколько слов о том, выгодно ли брать ипотеку сейчас, во времена экономической нестабильности. Финансовые аналитики не отговаривают граждан от оформления ипотечных договоров в текущем году, но призывают отнестись к процессу выбора программ с максимальным вниманием.

В частности, однозначно не стоит брать кредит в валюте, каким бы выгодным не казался годовой процент. Тысячи заёмщиков уже попали в «валютные ловушки» прошлых лет и нет никакой гарантии, что подобная ситуация не повторится снова.

Пример

В 2008 году разница между выплатами в рублях и в валюте по кредитным ставкам в Сбербанке составляла всего 1-1,5 тысячи рублей. Взятые по тому курсу ипотечные займы в рублях и долларах почти ничем не отличались: кредитополучатель выплачивал 35 000 рублей или $1100 (что тоже составляло по курсу примерно 35 тысяч).

К 2016 году ежемесячный платеж по долларовым кредитам объективно увеличился почти вдвое, сейчас составляет 75 000 рублей. А те, кто взял «рублёвую» программу, продолжают выплачивать фиксированную сумму в 35 000.

Теперь о некоторых других «преимуществах» и «плюсах», которыми завлекают современных заёмщиков.

Перечислим эти предложения от финансовых учреждений:

- плавающие ставки;

- рефинансирование;

- снижение ставок.

Подробно рассмотрим каждый пункт.

Плавающие ставки

Если послушать менеджеров банков, плавающая ставка – супер-выгодный для заёмщиков вариант, гарантирующий изменение годовых и ежемесячных выплат в зависимости от объективных рыночных процессов.

Однако риски в этом случае возложены, опять же, на хрупкие плечи кредитополучателей. Некоторые аналитики считают, что опасность плавающих ставок столь же высока, как и у валютных кредитов.

Система начисления процентов по плавающей ставке привязана к экономическим показателям, а в ближайшем будущем в российской экономике никаких улучшений не ожидается.

Более того, уровень инфляции будет расти. Для заемщика это обойдётся ничем иным, как увеличением плавающей процентной ставки. При этом размер данного показателя не ограничен никакими лимитами, что может запросто привести к неплатежеспособности заемщика.

Некоторые считают, что кредит с переменной ставкой выгоден на короткой дистанции. То есть, если взять займ и на 5-7 лет и своевременно рассчитаться с банком, ничего страшного не произойдёт – наоборот, за всё время выплат получится сэкономить несколько процентов по ставке.

Могу сказать, что примерно также рассуждали люди, бравшие валютные кредиты на те же 5 лет в 2006 году с намерением оперативно погасить их на выгодных условиях. Кризис 2008 внёс в расчеты заёмщиков свои коррективы.

Рефинансирование

Сегодня финансовые учреждения предлагают клиентам множество программ с комбинированными процентными ставками. Заемщикам обещают пониженную ставку в течение нескольких лет, а затем – рефинансирование кредита.

Цель рефинансирования, на первый взгляд, предельно ясна – улучшить условия кредитования. Однако на деле всё не так радужно. Заемщики надеются, что сейчас они возьмут кредит на привлекательных условиях, а после завершения льготного периода рефинансируют его по средней рыночной ставке.

Но банки крайне неохотно идут на рефинансирование и часто отказывают заёмщикам в их законном праве на пересмотр условий кредитования. Обычно никаких улучшенных программ клиенты не получают. А вместо этого переходят на ту же плавающую ставку с высокими процентами.

В первые годы (пока действует льготный период) заёмщик оплачивает обычно одни только проценты. Когда он переходит на обычную ставку, основной долг оказывается практически нетронутым: никаких особых преимуществ кредитополучатель не имеет, переплаты такие же высокие как при обычном ипотечном займе.

Снижение ставок

В последние годы на финансовом рынке возникло немало программ, предлагающих клиентам банков заплатить сейчас за снижение ставок в будущем. Однако комиссионные за такое снижение очень приличные – в диапазоне от 1,5% до 7% от всей суммы кредита.

Представленные менеджерами примеры расчетов показывают реальную экономию по переплате пользователям программ с оплатой снижения ставки. Однако вся экономия обнулится, если заёмщик решит погасить кредит досрочно – а к этому стремятся все ипотечные клиенты.

Об этом нюансе сотрудники банка, скорее всего, умолчат. В результате никакой выгоды получатель кредита не получит – только переплатит лишние (и немалые) деньги.

О том, читайте подробный материал на нашем сайте.

3. Кто может воспользоваться льготными ипотечными кредитами?

Если говорить о действительной выгоде, то её имеют граждане, обладающие правом на льготное ипотечное кредитование.

Есть несколько видов льгот:

- сниженная процентная ставка;

- отсутствие первоначального взноса;

- наличие кредитных каникул – приостановление выплат на 1-3 года при рождении ребёнка или при других обстоятельствах.

Льготные программы призваны сделать ипотечные кредиты доступными для малообеспеченных категорий населения.

Кто имеет право на льготные программы:

- молодые семьи (до 35 лет);

- молодые учителя;

- молодые специалисты;

- семьи с 2 и более детьми, обладающие правом на материнскую ипотеку;

- военнослужащие.

Несмотря на многочисленные плюсы льготных программ, у них есть определенные недостатки. Например, участников обязуют приобретать недвижимость только у определенного застройщика в определенном районе или покупка сопровождается обязательным участием в долевом строительстве.

4. На что обращать внимание при выборе выгодной ипотеки

Сложно решить, какая ипотека самая выгодная, не изучив все условия ипотечных программ.

Особое внимание знатоки советуют обратить на следующие пункты:

- Процентная ставка.

- Размер первого взноса.

- Правила досрочного погашения.

- Размер комиссионных за услуги.

- Страховые платежи.

Договор ипотеки – не тот документ, который можно «подмахнуть не глядя». Внимательного изучения заслуживает весь текст, включая примечания и те места, которые прописаны мелким шрифтом.

Теперь – подробнее о важнейших условиях.

Условие 1. Процентная ставка

Годовая ставка по кредиту – первое, на что обращают внимание при выборе программы. Это был бы действительно самый важный пункт, если бы банки вели полностью открытую игру с клиентом.

Но большинство кредитных учреждений, являясь чисто коммерческими организациями, заботятся, в первую очередь, о собственной выгоде, а не об экономии клиента.

Поэтому увидев низкую ставку по кредитам, не стоит обольщаться – возможно, это лишь маркетинговый ход, чтобы привлечь ваше внимание. Дальнейшее изучение условий позволит оценить выгоду программы более трезво.

В текущем году средняя ставка в банках РФ пребывает в диапазоне 12-15%.

Условие 2. Размер первоначального взноса

Тоже важный пункт. Он показывает, сколько клиенту нужно заплатить банку сразу после подписания договора. Обычно это 10-30% от общей суммы ипотеки.

Сумма солидная, но это своеобразная демонстрация серьёзных намерений заемщика. Если у получателя кредита есть деньги на первый взнос, значит, он готов заплатить и основную сумму.

Многие клиенты по привычке ищут банки с минимальным первым взносом или вовсе без оного. Однако помните: чем меньше вы платите сегодня, тем больше придётся платить завтра.

Условие 3. Правила досрочного погашения

Важнейший пункт договора. Как уже было сказано, подавляющее большинство плательщиков стремится расплатиться по кредитам досрочно, дабы снять с плеч семьи тяжкое долговое бремя. Банкам же досрочные выплаты невыгодны – они означают отсутствие прибыли в будущем.

Кредитные фирмы, как могут, чинят препятствия клиентам, желающим рассчитаться поскорей. Например, им запрещают платить больше ежемесячного взноса до определенного срока или взимают дополнительные поборы за оформление досрочного погашения.

Лояльные условия для «досрочников» - признак действительно выгодной ипотеки.

Условие 4. Комиссия банка

Момент, который часто упускают из вида. Единовременная комиссия за выдачу ипотеки иногда составляет солидную сумму – от 1% до 4% от размера кредита или стоимости жилья. Чем ниже комиссия, тем выше годовая процентная ставка и наоборот.

Люди с математическим складом ума, безусловно, разберутся в такой арифметике, но далеко не все клиенты умеют просчитывать выгоду (или отсутствие таковой) в долгосрочной перспективе.

Комиссия за выдачу кредита – ещё не все деньги, которые вам придётся заплатить помимо процентов и тела займа. Существуют также комиссионные за обслуживание, о которых многие клиенты благополучно забывают.

На первый взгляд эти доли процентов кажутся незначительными, но поскольку взимаются они регулярно, за год набегают внушительные суммы.

Пример

Заёмщик взял кредит под чрезвычайно выгодные 11% годовых и не обратил внимания, что в договоре упомянута комиссия 0,4% за обслуживание счета. Маленькими буквами в примечаниях рядом с этими цифрами было указано: ежемесячно.

Если не полениться и посчитать, то в год за обслуживание набежит 4,8%. Получается, что на самом деле кредит в этом банке составляет не 11%, а 15,8% годовых. А это – десятки тысяч рублей ежегодно. Что называется – почувствуйте разницу.

Условие 5. Страховые платежи

В юридических и денежных вопросах мелочей не бывает. Многие клиенты забывают об этом пункте договора, регламентированном законодательством. По закону обязательному страхованию подлежат сами платежи. Все остальные виды страхования – добровольные.

Но подвох в том, что от вашего согласия на добровольное страхование рисков часто зависит величина процентной ставки.

Банки стремятся максимально обезопасить свои финансовые транзакции, поэтому настаивают не только на страховании платежей, но и на страховке жизни, работоспособности и здоровья клиента (причем за его счет).

5. В каких банках самая выгодная ипотека – ТОП-5 выгодных ипотечных программ

Привлекательных программ немало, но чтобы отыскать их среди сотен кредитных предложений, вам придётся потратить немало времени.

Наиболее выгодные программы на текущий период времени представлю в виде таблицы:

№ Банк Название программы Процентная ставка Размер и срок кредита 1 Московский Кредитный Банк Ипотека с господдержкой от 7% до 12% До 8 млн. до 20 лет 2 Россельхозбанк Ипотечное жилищное кредитование 13% Не более 20 млн. до 30 лет 3 Сбербанк Ипотека с господдержкой 13% До 8 млн. на срок до 30 лет 4 Примсоцбанк Жильё на вторичном рынке 12,5% До 10 млн. на срок от 5 до 25 лет 5 ВТБ 24 Жильё на первичном и вторичном рынках от 13% От 8 до 75 млн. на срок до 30 лет Обратите внимание - в некоторых банках до конца 16 года будет действовать льготная ипотека с господдержкой для всех граждан. Ставки по таким программам существенно ниже и составляют 7-10%.

6. Кто поможет взять выгодную ипотеку – профессиональная помощь кредитных брокеров

Разобраться во всех нюансах ипотечных предложений – задача не на один день. Но не факт, что даже потратив несколько недель на выбор выгодной программы, вы получите в итоге самый удобный и экономически целесообразный вариант.

Ипотечный кредит требует тщательного выбора банка. На рынке есть десятки предложений разной степени выгодности, причем иногда годовая ставка отличается чуть ли не на 5-7%. Но проценты – не все, из чего складывается самая выгодная ипотека. Удобство также зависит от множества факторов вроде срока, суммы и так далее.

- Размер первого взноса. При покупке жилья придется выплатить какую-то часть продавцу самостоятельно, и разные банки требуют определенный объем этой суммы, вплоть до половины стоимости квартиры. Нужно рассчитывать свои силы при оформлении и определить заранее, какую часть получится собрать в качестве первоначального взноса.

- Максимальная сумма. Естественно, далеко не каждому заёмщику могут понадобиться громадные деньги, которые способны предложить некоторые банки. Но учитывать этот критерий все-таки стоит, если предполагаемая квартира стоит дорого.

- Срок ипотечного кредитования. Чем дольше – тем удобнее будет выплачивать кредит при небольшой зарплате. Но и тем больше переплата по процентам. Так что выбор – за заёмщиком.

- Способы подтверждения дохода. Разные банки могут требовать отличающийся набор документов. Кому-то хватит справки с места работы, где-то понадобится трудовая книжка и даже определенный стаж.

- Дополнительные требования для получения минимальной ставки. Возможно, банк предлагает какие-то льготы при условии выполнения требований? К примеру, зарплатные клиенты всегда имеют лучшие процентные ставки по ипотеке, если такой проект есть в учреждении.

- Наличие дополнительных расходов. Некоторые банки взимают определенную комиссию за оформление и выдачу ипотечного кредита. Эти несколько процентов могут неприятно истощить кошелек.

Так что даже если процент – самый низкий среди всех банков, другие условия могут сделать кредит очень неудобным или даже неподъемным. В рейтинге самых выгодных банков для ипотеки мы подобрали удобные варианты для разных клиентов. В материал попали не только самые крупные учреждения, но и небольшие банки с комфортными программами.

ТОП-10 лучших банков с выгодной ипотекой

|

Банк |

Сумма, руб. |

Срок |

Ставка, % в год |

Первый взнос |

|

Сбербанк |

||||

|

Транскапиталбанк |

||||

|

от 300 тыс. |

||||

|

ФК Открытие |

до 127,5 млн. |

|||

|

Промсвязьбанк |

||||

|

Альфа-Банк |

||||

|

Россельхозбанк |

||||

|

Земский Банк |

от 100 тыс. |

Естественно, у каждого банка есть определенные особенности и важные нюансы. Поэтому мы рекомендуем обязательно ознакомиться с полным текстом нашего рейтинга самых выгодных банков для ипотеки.

10 Земский банк

Самая низкая процентная ставка

Процентная ставка: от 6,5%

Рейтинг (2019): 4.2

Открывает наш рейтинг банк с самой низкой процентной ставкой. В учреждении можно взять ипотеку под рекордные 6,5% для не-льготников (максимальная ставка – 12%). Предложение действует только на покупки в новостройках. На квартиры вторичного рынка ставка значительно выше – от 10 до 14%. Неоспоримый плюс банка в том, что он не имеет максимальной суммы кредита: она определяется только в зависимости от платежеспособности клиента и его потребности в деньгах. При этом интересно, что в калькуляторе можно выбрать только 10 миллионов рублей, но неизвестно, сыграли ли роль технические ограничения либо ошибка в документах. Вернуть взятый кредит нужно успеть в течение 15 лет.

Почему же Земский банк стоит на почетном десятом месте, а не выше? Все просто: у него не самые выгодные условия в остальном. Так, для получения ипотеки под такой низкий процент необходимо внести первоначальный взнос в размере 50% от стоимости квартиры, на что способен далеко не каждый клиент. Также особенностью является то, что банк рассматривает заявления на ипотеку до 30 календарных дней. Получить ипотеку в Земском банке можно в пределах четырех городов: Самара, Сызрань, Тольятти и Новокуйбышевск.

9 Дом.РФ

Лучшие льготные программы для регионов

Процентная ставка: от 9,3%

Рейтинг (2019): 4.3

Дом.РФ – единый на 100% государственный институт развития жилищной сферы. Учреждение занимается ипотечным кредитованием в Москве и не только. На сайте есть очень удобный онлайн-калькулятор, который позволит максимально точно рассчитать возможные условия будущего кредитования. Учтены все возможные опции.

Условия ипотечного кредита следующие: можно получить до 30 миллионов рублей сроком на тридцать лет. Обычные клиенты могут рассчитывать на ставку от 9,7% на новостройку и от 9,8% на жилье вторичного рынка. Комиссий нет. В банке также действуют хорошие условия по военной ипотеке. Дом.РФ предлагает военным до 2 миллионов 509 тысяч рублей под 9,3% годовых. Взять ипотеку можно, если клиенту исполнилось 25 лет. Выплатить же необходимо до исполнения 45 лет и выхода на льготную пенсию. Особенно приятно, что в регионах действуют выгодные льготные программы со ставкой от 7,5% на весь срок кредитования. Важный нюанс: в некоторых случаях Дом.РФ может применять переменную процентную ставку, которая меняется в зависимости от финансовых индексов. Так что переплата может вырасти до 10% в год, а то и выше.

8 Генбанк

Одинаково удобные условия на вторичку и новостройки

Процентная ставка: от 8,9%

Рейтинг (2019): 4.4

Генбанк – не самое известное за пределами Крыма финансовое учреждение, которое позволяет получить выгодную ипотеку для стандартных запросов. Увы, банк предлагает всего две ипотечные программы: на новостройки и на вторичный рынок. Удобно, что предложения имеют одинаковые условия: Генбанк подойдет тем, кто еще не определился, квартиру с какого рынка он хочет приобрести. Интересно, что в понятие «квартира» у Генбанка входят также таун-хаусы, зарегистрированные как квартира: не каждый банк позволит приобрести подобное жилье.

Займ выдается на срок максимум 25 лет. Ставка в обеих программах кредитования стартует от 8,9% годовых, но может повышаться в зависимости от ряда условий: например, ИП получают ставку на 1% больше, а отсутствие страховок, зарплатного счета, положительной кредитной истории поднимают ставку на 0,5% за каждый пункт. В качестве первого взноса необходимо заплатить как минимум 15% от стоимости жилья. Получить у банка можно сумму размером до 15 миллионов рублей. Неудобно, что банк долго рассматривает заявки на ипотеку: от 10 дней для обычных людей, пенсионеров и моряков, и от 20 дней для клиентов, ведущих частную практику или владеющих собственным бизнесом.

7 Россельхозбанк

Выгодные условия для военных

Процентная ставка: от 9,2%

Рейтинг (2019): 4.5

Государственный банк, входящий в тридцатку крупнейших в России. Заслуженно завоевал доверие клиентов за почти 20 лет стабильной работы. Россельхозбанк лоялен к молодым семьям с детьми и военных. Поэтому в программах ипотечного кредитования можно найти самые выгодные варианты для этих категорий населения, а также для зарплатных клиентов. Предлагает несколько любопытных ипотечных проектов, в том числе по сниженным ставкам.

Радует действительно большой размер кредита – от 100 тысяч для действительно бюджетного жилья до 60 миллионов рублей на прекрасную квартиру. Рассчитаться нужно в срок от 1 до 30 лет. Минимальная ставка для не-военных и не-льготников – 9,75%, но банк часто устраивает различные акции со снижением процентов. Минимальный первоначальный взнос – не меньше 10% от стоимости квартиры. Россельхозбанк отличается выгодными условиями для военных: в банке можно взять ипотеку со ставкой всего 9,2% без особых ограничений, кроме возраста и «стажа». Рефинансирование военной ипотеки же позволяет получить уже 9,1% годовых. Также радует одна из самых низких ставок для семей с детьми: всего 4,7% (ниже только у Промсвязьбанка).

6 Альфа-Банк

Ипотека для иностранцев

Процентная ставка: от 9,39%

Рейтинг (2019): 4.6

Альфа-Банк – самый крупный частный банк в России, способный предложить выгодные условия своим клиентам. Позволяет приобрести жилье в новостройках или на вторичном рынке, а также рефинансировать имеющийся кредит или заложить жилье за деньги. Особенно приятно, что Альфа-Банк дает возможность кредитоваться не только гражданам России, но также и украинцам, и белорусам. Главное, чтобы у клиента был стаж не менее года в целом и не менее 6 месяцев на последнем месте работы в России.

Условия банка не самые выгодные на рынке, но вполне конкурентоспособные. Альфа-Банк дает возможность получить ипотеку со ставкой от 9,39% в случае оформления на строящееся жилье и от 9,69% на приобретение квартиры на вторичном рынке. Выдать банк может до 50 миллионов рублей сроком на 30 лет. Заметьте, что ставка зависит от первоначального взноса: он увеличится на 0,5%, если не внести хотя бы 20% и более (при минимальном взносе от 10%). Зарплатные клиенты могут рассчитывать на снижение ставки еще на 0,3%. Удобно, что можно использовать материнский капитал в качестве первого взноса либо внести его позднее. Однако специальных программ для молодых семей в банке нет.

5 Промсвязьбанк

Самая низкая ставка для льготной ипотеки

Процентная ставка: от 8,7%

Рейтинг (2019): 4.6

Промсвязьбанк готов выдать до 30 миллионов рублей сроком на 25 лет в Москве и Санкт-Петербурге, в регионах – до 20 миллионов рублей на тот же срок. Также банк позволяет заложить имеющееся жилье, чтобы получить деньги на личные нужды. Минимальная ставка 8,7% доступна только для покупки квартиры в новостройке при выполнении некоторых условий (сумма кредита от 7 млн. в Москве, от 5 млн. в Санкт-Петербурге и от 3,5 млн. в регионах, наличие страховки и первоначальный взнос от 15%). В других случаях процент будет неуклонно расти. На жилье со вторичного рынка действует минимальная ставка 8,85%, но так же с кучей оговорок.

Есть программа, которая позволяет оформить ипотеку без первоначального взноса, но зато по повышенной ставке от 11,1%. Но главное преимущество Промсвязьбанка – фиксированная льготная ставка для семей с детьми в размере 4,65%, которая является на сегодня самой маленькой среди федеральных банков России. Ставка меньше встречается только у некоторых региональных банков, но с кучей оговорок и нюансов. Однако по этой программе можно взять жилье стоимостью не выше 12 миллионов рублей в Москве и Санкт-Петербурге либо не выше 6 миллионов в регионах. Также обязательно страхование: без него ставка вырастет на 5%.

4 ФК Открытие

Лучшая максимальная сумма ипотеки

Процентная ставка: от 9%

Рейтинг (2019): 4.7

Один из крупнейших частных банков страны, способный предложить нормальные ипотечные условия. В отзывах клиенты часто хвалят сотрудников за расторопность и открытость, так что с обслуживанием проблем не должно возникать. Радует, что у «ФК Открытие» есть несколько ипотечных программ под разные цели. Можно взять деньги как на вторичное жилье, так и на строящуюся квартиру, или же рефинансировать ипотеку в чужом банке.

ФК Открытие предлагает ставку от 9% на покупку квартир в новостройках и от 9,6% на рефинансирование уже имеющейся ипотеки. Процент низкий и довольно выгодный. Он официально не требует наличия зарплатной карты или прочих условий. Но как банк посчитает по факту – не ясно. Срок погашения в целом довольно большой – от 5 до 30 лет. Первоначальный взнос составляет минимум 15% от цены жилья. Максимальная сумма ипотеки поражает: банк готов дать до 127,5 миллионов рублей на покупку жилья на первичном и вторичном рынках. Радует тот факт, что у ФК Открытие есть возможность взять целевой кредит на капитальный ремонт квартиры на ставку 11,2%.

3 Росбанк

Неограниченная сумма кредита

Процентная ставка: от 9%

Рейтинг (2019): 4.7

Успешный универсальный банк с многообразием ипотечных кредитов под любые нужды. Готов предоставить максимально выгодные условия. Особенно если немного доплатить. В Росбанке есть восемь ипотечных программ под разные нужды. Минимальные ставки варьируются от 9 до 12%. В отличие от Земского банка, Росбанк официально не ограничивает максимальную сумму кредита, но рассчитывает ее по платежеспособности и множеству других факторов. Так что можно подобрать вариант под свои желания.

Самый маленький первоначальный платёж – 15% от стоимости квартиры. Радует, что банк может выдать дополнительный займ на первый взнос, если своих денег не хватает. Рассчитаться с ипотекой надо за 25 лет. В наличии – три услуги по снижению процентной ставки – на 0,5, 1 и 1,5%. Но за них придется заплатить определенный процент от итоговой суммы кредита – 1, 2 и 4% соответственно.

2 Транскапиталбанк

Выгодная ипотека от партнеров

Процентная ставка: от 7,4%

Рейтинг (2019): 4.8

Банк, который стремится к сотрудничеству в первую очередь с госслужащими и работниками крупных компаний. Готов предложить выгодные условия. В Транскапиталбанке можно получить до 50 миллионов рублей сроком на 25 лет. Ставка при этом начинается от 7,4%. Но первый взнос должен быть не менее 20%. В отзывах клиенты отмечают, что ТКБ быстро реагирует на заявки по ипотеке и часто их одобряет. Радует неплохое обслуживание и ответственность сотрудников.

Радуют условия выгодной ипотеки от застройщиков-партнеров. Программа называется «Особая ипотека», и по ней можно приобрести жилье в определенных комплексах у АКБ «Инвестторгбанк» по фиксированной ставке 7,9% и без первоначального взноса. Для получения минимальной ставки 7,4% необходимо доплатить за снижение процента (тариф «Выгодный» позволяет снизить ставку на 1,5%, но нужно доплатить 4,5% от суммы кредита), а также быть работником государственной или крупной компании (от 500 сотрудников), при этом оплатив 40% стоимости квартиры в виде первоначального взноса. Купить по сниженной ставке можно таун-хаус и квартиру на первичном и вторичном рынках.

1 Сбербанк

Возможность построить дом под ключ

Процентная ставка: от 7,6%

Рейтинг (2019): 4.9

Крупнейший и наиболее надежный банк страны. Способен порадовать невысокими ставками на первичные и вторичные квартиры. Кроме того, в надежности Сбербанка сомневаться не придется. Радует, что учреждение придумало удобный калькулятор со всеми расчетами и показателями уменьшения/увеличения ставок. Кроме того, Сбербанк открыт для пенсионеров – на момент окончания ипотеки заёмщику может быть 75 лет!

Сбербанк предлагает от 300 тысяч до 70 миллионов рублей сроком от 1 года до 30 лет. Минимальная ставка – всего 7,6%, фактически одна из самых низких на рынке на общих условиях. Первоначально владельцу квартиры нужно будет заплатить первый взнос в 15% от всей суммы. Такая низкая ставка гарантируется Сбербанком только при покупке строящегося жилья или квартиры в новостройке. Для вторичного жилья она заметно выше. Радует, что Сбербанк позволяет построить собственный дом под ключ у партнеров. Жилье построят за три месяца, при этом не нужно оформлять смету, искать залог или поручителя. Однако обойдется такое удовольствие в 10,9% годовых как минимум.

Сбербанк в 2020 году предлагает целую линейку ипотечных кредитов. Основные из них это:

2. Покупка готового жилья ;

3. Строительство жилого дома;

Кроме этого, действует специальная акция, предусматривающая льготы для молодых семей .

В этом обзоре корреспонденты Агентства деловой информации сайт разберут особенности ипотечных кредитов Сбербанка на приобретение готового жилья.

Вы узнаете действующие сегодня условия, процентные ставки и размер первоначального взноса.

Мы расскажем, кто может взять ипотеку в Сбербанке на вторичку, как это проще сделать и какие для этого нужно собрать документы.

Ипотека в Сбербанке на вторичное жилье в 2020 году

Эта ипотечная программа предназначена для приобретения квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости.

Условия ипотеки Сбербанка на вторичку в 2020 году

Средства можно получить на следующих условиях:

✓ Мин. сумма: от 300 000 рублей;

✓ Макс. сумма (не более):

85% договорной стоимости кредитуемого жилого помещения;

- 85% оценочной стоимости иного объекта недвижимости, оформляемого в залог.

✓ Срок: до 30 лет.

✓ Первоначальный взнос:

От 10 % - для зарплатных клиентов;

- от 15 % - для обычных физлиц;

- от 50% для клиентов, не предоставивших подтверждение дохода и занятости.

Процентные ставки ипотеки Сбербанка на вторичку

Действуют для клиентов, получающих зарплату на счет карты/вклада в Сбербанке, при условии страхования жизни и здоровья заемщика:

Надбавки:

0,3% - при покупке квартиры, выбранной не на Domclick.ru, либо квартиры, не участвующей в акции «Скидка 0,3% на Domclick.ru»;

+ 0,4% - при первоначальном взносе до 20% (не включая верхнюю границу);

+ 0,5% - если вы не получаете зарплату на карту Сбербанка;

+ 0,8% - если вы не предоставили подтверждение дохода и занятости;

+ 1,0% - при отказе от страхования жизни и здоровья заемщика.

Смотрите также:

Как оформить ипотеку Сбербанка на готовое жилье

Теперь, когда мы выяснили основные условия и процентные ставки ипотечного кредита Сбербанка на готовую недвижимость, можно разбираться и в тонкостях самого процесса оформления займа.

1 Чтобы не делать лишних движений, заранее выясните, соответствуете ли вы требованиям, которые Сбербанк предъявляет к заемщикам.

Требования к заемщикам

Возраст . Оформить ипотеку на вторичку в Сбербанке сегодня могут граждане РФ в возрасте не менее 21 года. Важно также, чтобы на момент возврата кредита вам исполнилось не более 75 лет.

Стаж . Требуется также стаж не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет (не распространяется на зарплатных клиентов Сбербанка).

Созаемщиками по кредиту могут выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера займа.

2 Если планируете купить квартиру с использованием заемных средств Сбербанка, для начала трезво рассчитайте свои финансовые возможности. Помните, что кредит берется не на один год, а на длительный срок. За это время ваши доходы могут измениться как в большую, так и в меньшую сторону. Поэтому рассчитайте кредит на ипотечном калькуляторе. Для детального расчета лучше использовать калькулятор на официальном сайте Сбербанка. Но предварительные расчеты вполне можно сделать и на нашем ипотечном онлайн-калькуляторе.

Ипотечный калькулятор

3 Отправьте заявку на ипотечный кредит через интернет. Сделать это можно на сайте ДомКлик от Сбербанка. Там можно зарегистрироваться в личном кабинете и проконсультироваться со специалистом в чате или по телефону.

4 Подготовьте необходимые документу и отправьте их копии в Сбербанк своему ипотечному менеджеру. Их можно загрузить через сайт ДомКлик.

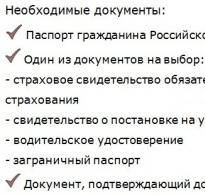

Документы для получения ипотеки

Для рассмотрения заявки для получения ипотечного кредита на готовое жилье необходимо предоставить в банк следующий пакет документов:

- заявление-анкета заемщика/созаемщика;

- паспорт заемщика/созаемщика с отметкой о регистрации;

- документ, подтверждающий регистрацию по месту пребывания (при наличии временной регистрации);

- документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика (Смотри полный список в формате pdf).

Документы, которые могут быть предоставлены уже после одобрения кредитной заявки:

- документы по кредитуемому жилому помещению (могут быть предоставлены в течение 90 календарных дней с даты принятия решения Банком о выдаче кредита);

- документы, подтверждающие наличие первоначального взноса.

5 Сбербанк обещает рассмотреть кредитную заявку в течение 2 рабочих дней со дня предоставления полного пакета документов. А после того, как ипотека вам будет одобрена, пора выбирать квартиру. Сделать это также можно на сайте ДомКлик, где представлен широкий перечень готовых квартир. Но можно искать жилье самостоятельно на сайтах объявлений или при помощи риэлторов.

6 После того, как вы подобрали квартиру, отправьте ее данные для одобрения своему ипотечному менеджеру. Если банк готов принять ее в залог, то можно оформлять сделку.

7 Подпишите необходимую документацию в офисе банка. Отправить документы на регистрацию можно без посещения Росреестра или МФЦ, а при помощи «Сервиса электронной регистрации» от Сбербанка.

? Вопрос - ответ

Можно ли использовать маткапитал для первоначального взноса?

Приобретая готовое жилье в кредит с помощью Сбербанка, вы можете использовать для первоначального взноса (или его части) средства материнского капитала. Основные условия и ставки ипотечных программ при этом не меняются. Главное согласовать с продавцом порядок и срок получения им денежных средств материнского капитала, так как эта сумма перечисляется из Пенсионного Фонда не сразу.

Как погашать кредит?

Деньги возвращаются в банк ежемесячными аннуитетными (равными) платежами.

Допускается частичное или полное досрочное погашение кредита. Минимальный размер досрочного погашения не ограничен. Плата за это не взимается.