Где регистрируется закладная по ипотеке. Нюансы регистрации ипотеки и сколько стоит эта услуга

Каждое финансовое учреждение устанавливает свою форму закладной, но, как правило, содержание стандартное и включает такие пункты:

- Подробные данные заемщика.

- Сведения о банке: указывается полный адрес местонахождения, информация о лицензии, название.

- Описание приобретаемого объекта недвижимости. Имеется в виду как техническая документация, так и подробные данные договора купли-продажи, наличие обременений.

- Документы, подтверждающие стоимость квартиры, данные указываются в той валюте, в какой был выдан кредит.

- Данные о лице, которое проводило оценку недвижимости.

- Условия оформления договора.

- Число, месяц и год, а также подпись.

Для составления закладной надо заключить договор с компанией застройщиком на долевое участие в строительстве, затем уже собирать нужные документы и отправляться в банк за кредитом.

Регистрация закладной по ипотеке в мфц - необходимые документы

C 2017 года многофункциональные центры ввели услугу позволяющую гражданам снять обременение по ипотеке, погашением регзаписи об ипотечном кредите занимается Росреестр, однако подать документы в государственный орган регистрации права на собственность можно через МФЦ. Содержание:

- 1 Что такое обременение

- 1.1 В каких случаях накладывается обременение на недвижимость

- 2 Когда можно снять обременение по ипотеке

- 3 Как снять обременения по ипотеке в МФЦ: пошаговая инструкция

- 3.1 Какие документы нужны

- 3.2 Сроки предоставления услуги в МФЦ

- 3.3 Размер государственной пошлины в 2018 году

- 4 Возможные причины отказа и нюансы

Что такое обременение Обременение на недвижимость - это частичное владение собственностью другим лицом или организацией, что существенно ограничивает права собственника.

Регистрация закладной

Если приобретается недвижимость с участком земли, то срок увеличивается до двух недель. Подача через МФЦ разрешает увеличить сроки еще на 2-3 дня, учитывая, что документация отправляется через курьеров. Список необходимых документов для оформления закладной Чтобы оформить документ надо предоставить документы:

- Паспорт, в котором должна стоять регистрация по настоящему месту проживания.

- Документ об оценке жилья.

Желательно заранее узнать у банка, каким организациям они доверяют. - Кадастровый паспорт, а также план этажа (копия).

- Акт о приеме-передачи квартиры.

- Разрешение на ввод дома в эксплуатацию (копия).

- При наличии второй половины понадобится свидетельство о браке.

Надо помнить, что закладная оформляется в единственном экземпляре, поэтому надежнее будет сделать копию.

Как снять обременения по ипотеке в мфц

По второму виду кредитования обязательно присутствие продавца, покупателя и залогодержателя, выдавшего займ.

- По ипотеке в силу закона банк не оплачивает государственную пошлину.

- По ипотеке в силу договора залог определяется специальным залоговым соглашением сторон, а в силу закона согласно определенным законодательным актам. Регистрация в силу закона происходит на основе первоначального договора ипотеки, который стал следствием возникновения залога. Ипотечный договор не считается действительным, пока он не зарегистрирован государством в обоих случаях. Согласно статье 13 ФЗ, государственный регистратор обязан подтвердить законность сделки, проверить наличие у залогодателя прав на имущество и подлинность всех бумаг, а затем выдать документы, которые подтверждают государственную регистрацию ипотеки.

Порядок и документы для оформления права собственности на квартиру в ипотеке

Документы оформления права собственности на квартиру Подробнее читайте здесь.

- Затем собрать необходимый список документов.

- В назначенный день и время следует явиться на прием к регистратору многофункционального центра и под его контролем заполнить заявление о постановке объекта на государственный кадастровый учет.

- В терминале оплатить госпошлину за регистрацию. Можно заплатить заранее. Бланки квитанции с реквизитами для физических лиц в Москве и Московской области (только при подаче заявления через МФЦ. В случае обращения в Росреестр КБК в бланках нужно изменить на 32110807020011000110).

- На руки соискатель получит расписку о том, что бумаги приняты.

Регистрация ипотеки

- идентичная форма заявления на получение госуслуги;

- выдача расписки о принятии документов;

- возможность записи на прием онлайн;

- сдача дополнительных документов (при необходимости).

К различиям относятся следующие аспекты: Для оплаты госпошлины используются отличающиеся реквизиты Если предварительно заплатить пошлину в Росреестре, то в МФЦ документацию не примут МФЦ имеют более гибкий режим работы С утра и до позднего вечера, в том числе и в субботу Офисы МФЦ позволяют оплатить госпошлину Сразу в банкоматах Представители Росреестра предоставят подробную консультацию В МФЦ особенности процедуры сотрудникам не известны Срок оформления через МФЦ больше Два дня добавляется на доставку готовых документов В МФЦ все нужные копии документов Сделают бесплатно То есть, по большому счету нет особой разницы, куда подавать документы на оформление.

Приветствуем! Нюансы ипотеки регистрация, которой осуществляется согласно законодательству и оформление недвижимости в собственность – это тема нашей встречи сегодня. Вы узнаете, что такое государственная регистрация ипотеки в силу закона, сколько стоит оформить недвижимость в собственность и сколько это займет время. Содержание

- На сайте банка можно найти информацию об оценщиках, которым он доверяет.

- Заемщик обращается к оценщику для проведения оценки стоимости жилья. Заключается договор на оказания услуги и эксперты попросят документы на квартиру.

- На протяжении 7 дней, согласно законодательству, готовится отчет о результатах оценки жилья.

- Отнести в банк результаты оценки.

Регистрация закладной по ипотеке в МФЦ

Для чего банку знать рыночную стоимость приобретаемого жилья? На основании этих данных принимается решение о сумме кредита для заемщика. В каждом банке свои правила, например, в Сбербанке выдаваемая сумма не будет превышать 85% от стоимости согласно оценке.

- Паспорт, в котором должна стоять регистрация по настоящему месту проживания.

- Документ об оценке жилья. Желательно заранее узнать у банка, каким организациям они доверяют.

- Кадастровый паспорт, а также план этажа (копия).

- Акт о приеме-передачи квартиры.

- Разрешение на ввод дома в эксплуатацию (копия).

- При наличии второй половины понадобится свидетельство о браке.

Порядок и документы для оформления права собственности на квартиру в ипотеке

Чтобы была проведена регистрация права собственности на квартиру в ипотеке в МФЦ, потребуются документы, подтверждающие законное приобретение имущества. На практике процедура оформления мало чем отличается от стандартной. Единственное отличие – это присутствие третьей стороны, то есть банка.

Ипотечное кредитование является на сегодняшний день одним из самых популярных способов приобретения жилья. Банк предлагают самые доступные условия оформления ипотеки. Главные требования – стабильный доход, подходящий возраст, хорошая кредитная история и наличие поручителей. Как только заемщик оформляет ипотечный договор и покупает жилье, он имеет право зарегистрировать право собственности.

Регистрация закладной

Покупка жилья в кредит имеет несколько вариантов, один из которых – это регистрация закладной. На Западе данная практика широко распространена, чего нельзя сказать о Российской Федерации. По этой причине актуальность вопроса достаточно высока, ведь подобный документ не имеет серьезного распространения в банковской области деятельности.

Закладная должна быть возвращена клиенту в течение месяца после того, как был погашен долг по ипотеке. Однако чаще всего возврат бумаги происходит уже через несколько дней. В ситуации, когда банк не спешит отдавать документ в срок под разными и часто придуманными предлогами – необходимо обращаться в суд, так как это серьезное нарушение, которое регулируется законом Об Ипотеке. Возврат закладной по ипотеке законному владельцу– это важный и серьезный шаг, поэтому не стоит бояться доказывать свою правоту.

МФЦ и ипотека

Сроки регистрации ипотеки в МФЦ составляют до 10 дней. Однако процесс может затянуться надолго, если произошел отказ, о чем заемщика уведомляют на e-mail. Возврат самих документов осуществляется лично или по почте. Основной причиной отказа является наличие ошибок, совершенных либо по незнанию законов, либо просто по невнимательности. Чтобы их избежать, рекомендуется тщательно проверять договор, особенно свои паспортные данные и адрес, а также сведения о недвижимости.

Чтобы осуществилась регистрация закладной по ипотеке в МФЦ, нужно предъявить такие документы, как паспорт, оценка стоимости недвижимости, ипотечный договор, договор купли-продажи или долевого участия и акт приема-передачи. В зависимости от ситуации, может понадобиться прикрепить дополнительные справки и свидетельства. Срок регистрации занимает до месяца, и данный этап является заключительным при оформлении ипотеки.

Снятие обременения с квартиры после полной оплаты ипотеки в МФЦ

- После выплаты последнего взноса по ипотеке необходимо обратиться в банк.

- Здесь заемщик пишет заявление, на основании которого ему предоставляют закладную. В этом документе ставится отметка об исполнении кредитных обязательств.

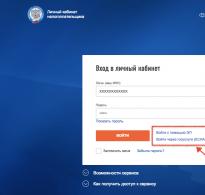

- Провести запись на прием к специалисту многофункционального центра. Для этого можно воспользоваться официальным сайтом МФЦ, позвонить по контактным телефонам отделения или взять талон электронной очереди при посещении центра, подробнее читайте здесь.

- В назначенный день и время соискатель обязан явиться к регистратору МФЦ, производится подача документов.

- Специалист проверит наличие и юридическую законность документов, поможет составить бланк заявления и выдаст расписку о приеме бумаг.

- По номеру расписки лицо сможет отследить этапы рассмотрения дела, и после снятия обременений и изготовления выписки из ЕГРН явиться за ней в отделение МФЦ.

Федеральный Закон ФЗ № 122 содержит информацию, что обременение применяется к имуществу не только при оформлении ипотечного займа, но и в случаях наличия ренты, судебного решения об аресте объекта, нахождения под сервитутом, сдачи в аренду по договору, передачи в доверительное управление, присвоения статуса памятника культуры. Сведения о введенных ограничениях хранятся в Росреестре. Снять их можно путем обращения в эту организацию. В 2019 году подать документы в учреждение для снятия обременения можно через МФЦ.

Как снять обременения по ипотеке в МФЦ

Шаг 1. Обращаетесь в банк, на месте пишите заявление, в соответствии с которым, Вам выдадут закладную с отметкой о погашении кредитных обязательств (по закону допустим совместный с Вами визит представителя кредитной организации или залогодателя в МФЦ или Росреестр).

- преобретения по ипотечному займу;

- наличие ренты с неограниченным по времени содержанием;

- имущество находится под арестом, в соотвествии с постановлением суда;

- было сдано в аренду по договору;

- находится под сервитутом (ограниченным правом пользования чужой вещью);

- является памятником культуры и народного достояния;

- передано в доверительное управление по договору.

Нюансы регистрации ипотеки и сколько стоит эта услуга

Главный совет, который можно дать - не регистрировать и не подписывать бумаги в спешке, не прочитав каждый пункт и особенно сноски, написанные мелким шрифтом. Следует взять список документов и изучить его, возможно со специалистом, который сможет простым языком объяснить обязанности и права сторон.

- Ипотека в силу закона не требует обязательного присутствия банковской стороны во время регистрации. По второму виду кредитования обязательно присутствие продавца, покупателя и залогодержателя, выдавшего займ.

- По ипотеке в силу закона банк не оплачивает государственную пошлину.

- По ипотеке в силу договора залог определяется специальным залоговым соглашением сторон, а в силу закона согласно определенным законодательным актам. Регистрация в силу закона происходит на основе первоначального договора ипотеки, который стал следствием возникновения залога.

Регистрация закладной в МФЦ

И тут у многих возникают некоторые сложности – законом установлено, что все сделки с объектами недвижимости должны быть зарегистрированы в Росреестре . Сделки с привлечением ипотеки , требуют регистрации не только договора, но и закладной по кредиту. Зарегистрировать эту бумагу можно в отделениях Многофункционального центра.

Здесь возможны два варианта – либо Вы лично направляетесь в Росреестр, либо обращаетесь к МФЦ, который выступает в роли посредника между Вами и ведомством. Перед посещением, рекомендуем пройти предварительную запись, поскольку граждане, записанные предварительно, приходят к сотруднику в назначенное время без очереди. Это позволит Вам сэкономить свои нервы и время.

Регистрация ипотеки в МФЦ: что нужно знать и как проходит

Многие из заемщиков не уведомлены обо всех функциях и предназначении закладной, именно поэтому перед оформлением ипотеки необходимо тщательно изучить все нюансы и пункты. Закладная – это очень ценный документ, который дает право на имущество и регулируется законом про ипотеки. Перед началом этой процедуры необходимо быть точно уверенным в своих возможностях выплаты данного кредита.

Прием бумаг для регистрации ипотеки в МФЦ Москвы проводится по записи на сайте необходимого многофункционального центра или по телефону МФЦ. Если необходимо, то сотрудник МФЦ всегда может грамотно и доходчиво проконсультировать по вопросу регистрации жилья.

27 Июн 2018 835Покупка жилья в кредит имеет несколько вариантов, один из которых – это регистрация закладной. На Западе данная практика широко распространена, чего нельзя сказать о Российской Федерации. По этой причине актуальность вопроса достаточно высока, ведь подобный документ не имеет серьезного распространения в банковской области деятельности.

Государственная регистрация закладной

Касательно государственной регистрации закладной, в законе сказано, что для придания данной бумаге ценности, достаточно лишь соблюдать все формальности во время ее составления между владельцем и банком. Государственная закладная регулируется законом об ипотеке, ознакомиться с которым настоятельно рекомендуется перед тем, как делать дальнейшие шаги.

Многие не знают о функциях и назначениях закладной , поэтому прежде чем оформлять ипотеку нужно досконально изучить этот вопрос . Закладная является ценной бумагой дающая право на имущество и регулируется законом . То есть с помощью данного документа банк подтверждает свои права на заложенное жилье в случае , если заемщик не способен погасить долг и нужно находить другие возможности для возврата кредита . Поэтому прежде чем начинать эту процедуру , нужно быть уверенным в возможностях погашения .

Зачем нужна закладая? Зарегистрировать закладную нужно в Росреестре через службу МФЦ

Оформление в Росреестре через МФЦ

Закладная по ипотеке оформляется сразу же с договором о кредите и регулируется законом. Прежде чем ставить свою подпись в контракте, необходимо проверить каждую позицию. Это позволит избежать противоречий, ведь несоответствие может привести к серьезным последствиям. В случае спорной ситуации, закладная находится в приоритете, а не ипотечный договор. Совершить регистрацию закладной можно в МФЦ (Многофункциональный центр) и там же получить консультацию по дальнейшим действиям.

Перечень документов для оформления залога:

- Паспорт;

- Оценка квартиры (ее стоимость);

- Договор о кредите;

- Договор долевого участия (ДДУ);

- Акт приема передачи.

В зависимости от ситуации, список документов может быть дополнен рядом справок и других бумаг. Также стоит отметить, что регистрация закладной в Росреестре является заключительной стадией при получении ипотечного кредита. Таким образом, процедура регистрации закладной является завершающей перед тем, как будет оформлена ипотека.

Срок регистрации закладной также стоит учитывать при оформлении ипотечного кредита по данной схеме. Обычно это занимает 30 дней (календарных), но в некоторых случаях может потребоваться больше времени.

Совсем иначе обстоит дело, когда речь идет о регистрации владельцев закладной, данная операция выполняется в течение одного дня после обращения.

Сроки возврата и продажи закладной по ипотеке

Закладная должна быть возвращена клиенту в течение месяца после того, как был погашен долг по ипотеке. Однако чаще всего возврат бумаги происходит уже через несколько дней. В ситуации, когда банк не спешит отдавать документ в срок под разными и часто придуманными предлогами – необходимо обращаться в суд, так как это серьезное нарушение, которое регулируется законом Об Ипотеке. Возврат закладной по ипотеке законному владельцу– это важный и серьезный шаг, поэтому не стоит бояться доказывать свою правоту.

Заключение

Важным моментом является и тот факт, что продажа закладных разрешена в России. Не стоит бояться данной формальности, новый владелец не вправе менять условия ипотечного кредита. Клиенту просто нужно будет переводить ежемесячную сумму на новый счет. На сегодняшний день в России этот документ не обязателен для получения кредита, но в скором времени ситуация может измениться, поэтому государственная регистрация закладной может стать неотъемлемой частью процесса.

Как проходит регистрация ипотеки в Росреестре - особенности и нюансы. документы

Росреестр

Права залогодержателя по обеспеченному ипотекой обязательству и по договору об ипотеке могут быть удостоверены закладной согласно ст.13 102-ФЗ «Об ипотеке (залоге недвижимости)» от 16.07.1998г.

Закладная является именной ценной бумагой, удостоверяющей следующие права ее законного владельца: право на получение исполнения по денежным обязательствам, обеспеченным ипотекой, без представления других доказательств существования этих обязательств; право залога на имущество, обремененное ипотекой.

Обязанными по закладной лицами являются должник по обеспеченному ипотекой обязательству и залогодатель.

Составление и выдача закладной не допускаются, если:

1) предметом ипотеки являются:

предприятие как имущественный комплекс;

право аренды имущества, перечисленного в настоящем подпункте;

2) ипотекой обеспечивается денежное обязательство, сумма долга по которому на момент заключения договора не определена и которое не содержит условий, позволяющих определить эту сумму в надлежащий момент.

В случаях, предусмотренных настоящим пунктом, условия о закладной в договоре об ипотеке недействительны.

Закладная составляется залогодателем, а если он является третьим лицом, также и должником по обеспеченному ипотекой обязательству.

Закладная выдается первоначальному залогодержателю органом регистрации прав после государственной регистрации ипотеки. Закладная может быть составлена и выдана залогодержателю в любой момент до прекращения обеспеченного ипотекой обязательства. Если закладная составляется после государственной регистрации ипотеки, в орган регистрации прав, представляется совместное заявление залогодержателя и залогодателя, а также закладная, которая выдается залогодержателю в течение одного дня с момента обращения заявителя в орган регистрации прав.

Должник по обеспеченному ипотекой обязательству, залогодатель и законный владелец закладной по соглашению могут изменить ранее установленные условия закладной.

Государственная регистрация соглашения об изменении содержания закладной с указанием в тексте самой закладной на соглашение как на документ, являющийся неотъемлемой частью закладной, должна быть осуществлена как регистрация сделки в течение одного дня с момента обращения заявителя в орган регистрации прав с предъявлением оригинала закладной и соглашения об изменении содержания закладной.

Запись в закладной о зарегистрированном соглашении об изменении содержания закладной с указанием даты и номера его государственной регистрации должна быть осуществлена государственным регистратором, удостоверена его подписью и скреплена печатью органа регистрации прав. Указанные действия осуществляются безвозмездно.

В случае аннулирования закладной и одновременно с этим выдачи новой закладной вместе с заявлением о внесении изменений в записи Единого государственного реестра недвижимости залогодатель и залогодержатель передают в орган регистрации прав подлежащую аннулированию закладную и новую закладную, которая вручается залогодержателю вместо аннулированной закладной.

Аннулированная закладная хранится в архиве органа регистрации прав до момента погашения регистрационной записи об ипотеке.

В целях государственной регистрации соглашения об изменении содержания закладной в реестр прав на недвижимость вносятся:

запись о сделке - государственной регистрации соглашения об изменении содержания закладной;

изменения в запись об ограничении (обременении) (в записи об ограничении (обременении), если предметом ипотеки является не один объект недвижимого имущества (например, земельный участок и расположенный на нем жилой дом).

Произведенная государственная регистрация соглашения об изменении содержания закладной удостоверяется путем проставления на соглашении штампа регистрационной надписи на документах (специальной регистрационной надписи, если соглашение было представлено в виде электронного документа). Кредитор вправе передать права на закладную любым третьим лицам. Надписи на закладной, запрещающие ее последующую передачу другим лицам, ничтожны.

Регистрация законного владельца закладной осуществляется посредством заполнения новой записи об ограничении (обременении) - государственной регистрации ипотеки в пользу нового залогодержателя.

В новую запись об ограничении (обременении), за исключением сведений о залогодержателе, вносятся сведения, аналогичные сведениям записи об ограничении (обременении), в которой был указан первоначальный залогодержатель или предыдущий законный владелец закладной.

В новой записи об ограничении (обременении) в отношении залогодержателя указываются данные лица, обратившегося с целью внесения регистрационной записи о нем в качестве законного владельца закладной. В отношении документов-оснований дополнительно указываются реквизиты документа-основания внесения этих сведений.

rosreestr.ru

Регистрация закладной в МФЦ

С ухудшением экономической конъюнктуры и приходом в экономику цикла спада, на рынке недвижимости настали нелегкие времена. У населения банально не хватает денег на покупку квартиры, а проценты по кредиту еще совсем недавно были просто грабительскими.

Соответственно, правительством страны были приняты меры, нацеленные на поддержание стабильности в экономике. В частности, было осуществлено постепенное и планомерное снижение ставки Центрального банка России, что сделало получение кредитов более доступным.

В настоящее время наблюдается медленное и неуверенное восстановление рынка недвижимости. Тем не менее, большая часть сделок по приобретению жилья, совершается с привлечением средств по ипотечным кредитам.

И тут у многих возникают некоторые сложности – законом установлено, что все сделки с объектами недвижимости должны быть зарегистрированы в Росреестре. Сделки с привлечением ипотеки, требуют регистрации не только договора, но и закладной по кредиту. Зарегистрировать эту бумагу можно в отделениях Многофункционального центра.

Регистрация закладной по ипотеке в МФЦ

Здесь возможны два варианта – либо Вы лично направляетесь в Росреестр, либо обращаетесь к МФЦ, который выступает в роли посредника между Вами и ведомством. Перед посещением, рекомендуем пройти предварительную запись, поскольку граждане, записанные предварительно, приходят к сотруднику в назначенное время без очереди. Это позволит Вам сэкономить свои нервы и время.

Это важно! Процедура занимает от пяти дней до двух недель, в зависимости от конкретного случая, поэтому срок исполнения лучше уточнить у специалиста МФЦ, позвонив по номеру горячей линии.

Список необходимых документов для оформления закладной

Для оформления необходимых бумаг, следует подать в отделение многофункционального центра следующий пакет документов:

- паспорт гражданина РФ с отметкой о прописке. Регистрация должна быть по тому же адресу, что и место жительства;

- отчет об оценке недвижимости. Оценщиков сейчас хоть пруд пруди, есть среди них и мошенники, поэтому, необходимо узнать у финансовой организации о специалистах, мнению которых она доверяет;

- кадастровый паспорт. Оформить его Вы также можете через МФЦ;

- договор и передаточный акт на недвижимое имущество;

- копия решения органа местного самоуправления о вводе объекта в эксплуатацию;

- если Вы женаты или замужем, то от Вас, кроме перечисленных документов, потребуется еще и Свидетельство о браке. А иногда и согласие супруга, заверенное нотариально.

Дорогие посетители!

У Вас остались вопросы? Вопрос юристу с гарантией быстрого ответа? Мы понимаем, что каждый случай уникален и мы описываем не полное решение Вашей проблемы.

uslugi-mfc.ru

Регистрация закладной по ипотеке в МФЦ

Как оформить закладную

Договор об ипотеке и закладная - это одно и то же?

Определения понятий «договор об ипотеке» и «закладная» даются в законе «Об ипотеке…» от 16.07.1998 № 102-ФЗ (далее - закон № 102-ФЗ):

- Договор об ипотеке заключается между залогодателем (должником) и залогодержателем (кредитором). Его предметом является обеспечение кредитора преимущественным правом на удовлетворение денежных интересов в случае невыполнения должником своего обязательства. Удовлетворение интересов кредитора будет происходить за счет реализации заложенного имущества.

- Закладная согласно п. 2 ст. 13 закона № 102-ФЗ - это ценная бумага, которая удостоверяет вышеуказанное преимущественное право залогодержателя. Закладная может быть документарной, а с 01.07.2018 и бездокументарной (выданной в электронной форме). Подробности в статье Что это – закладная на квартиру по ипотеке?

Таким образом, закладная является производным от договора об ипотеке документом. Ее можно как оформлять, так и не оформлять.

Как оформить закладную

Утвержденной нормативным актом формы закладной нет, она составляется залогодателем (должником) с учетом требований ст. 14 закона № 102-ФЗ. Согласно указанной норме в закладной должны содержаться:

- слово «закладная»;

- информация о залогодателе: Ф. И. О. и паспортные данные физического лица либо название и адрес юридического лица;

- та же информация о первом владельце закладной;

- сведения об обязательстве: основание его возникновения, реквизиты договора;

- сумма долга с процентами;

- описание заложенного имущества;

- сведения о госрегистрации ипотеки и т. д.

В закладной могут быть и другие сведения на усмотрение сторон, но информация, указанная в ст. 14 закона № 102-ФЗ, должна быть обязательно. Иначе закладная не будет считаться таковой и залогодержателю не передается.

Закладная как ценная бумага может менять владельца, информация об этом вносится в нее саму, переход права по электронной закладной происходит посредством внесения записи по счету депо.

Если на самом документе места для внесения записи не хватает, к закладной прикладывается добавочный лист (п. 3 ст. 14 закона № 102-ФЗ).

Информация о владельце закладной может быть зарегистрирована госорганом.

Выдача и регистрация закладной в Росреестре

Итак, закладную составляет должник. Этот документ он отдает в Росреестр одновременно с совместным заявлением на регистрацию ипотеки (п. 3 ст. 20 закона № 102-ФЗ). Электронная закладная составляется путем заполнения специальной формы на сайте Росреестра или на портале госуслуг, подписывается усиленной квалифицированной электронной подписью залогодателя и залогодержателя. Иные документы предоставляются в форме электронных документов

Кредитор получает закладную на руки сразу после внесения записи об ипотеке в ЕГРН, электронная закладная передается на хранение в депозитарий.

Он вправе запросить закладную и позже, до момента погашения задолженности. Тогда закладная выдается залогодержателю в течения дня с момента обращения (п. 5 ст. 13, п. 3 ст. 13.3 закона № 102-ФЗ).

Регистрация документарной закладной в Росреестре, вернее внесение информации в ЕГРН о ее держателе, производится по желанию последнего (п. 1 ст. 16 закона № 102-ФЗ).

Залогодержатель должен уведомить о внесенной записи в ЕГРН должника, который продолжает вносить платежи до погашения долга в целом или до тех пор, пока не получит уведомление об уступке прав по закладной.

Если у закладной появился новый владелец, информация о нем вносится в ЕГРН в течение 1 дня со дня обращения заявителя (п. 3 ст. 16 закона № 102-ФЗ). Об этом должник также должен быть уведомлен.

Возможна подача документов на регистрацию передачи права по документарной закладной через МФЦ, в обиходе именуемая регистрацией закладной в МФЦ. Это следует из специальных норм о регистрации залога (ч. 10 ст. 53 закона «О государственной регистрации недвижимости» от 13.07.2015 № 218-ФЗ, далее - закон № 218-ФЗ) и общих норм о подаче заявления о регистрации (п. 1 ч. 1 ст. 18 закона № 218-ФЗ).

Что происходит с закладной после погашения ипотеки

Согласно п. 2 ст. 17 закона № 102-ФЗ при полном погашении должником своей задолженности залогодержатель должен немедленно вернуть ему закладную. При этом на документе должна быть надпись об исполнении обязательства - полном или частичном.

- слова «исполнение обязательства»;

- дата исполнения;

- подпись владельца;

- печать владельца, если имеется.

Если на закладной не будет такой надписи и она не будет возвращена залогодателю, будет считаться, что долг еще не погашен, пока не доказано иное (п. 3 ст. 17 закона № 102-ФЗ).

Запись о погашении ипотеки вносится в ЕГРН в течение 3 дней со дня поступления заявления. Одновременно с погашением записи происходит аннулирование закладной путем проставления штампа «ПОГАШЕНО» (п. 3 ст. 25 закона № 102-ФЗ). При погашении записи об ипотеке обращение с заявлением об аннулировании электронной закладной не нужно (п. 6 ст.13.4 закона № 102).

Таким образом, Росреестром, ведущим ЕГРН, регистрируется переход права собственности на недвижимое имущество, его обременение в виде ипотеки.

Однако залогодержатель может потребовать внести запись о наличии у него закладной в ЕГРН. Такое заявление он может отправить любым удобным ему способом, в том числе посредством сдачи в МФЦ.

rusjurist.ru

Росреестр

В соответствии со статьей 13 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее – Закон об ипотеке) права залогодержателя по обеспеченному ипотекой обязательству и по договору об ипотеке могут быть удостоверены закладной.

Закладная является именной ценной бумагой, удостоверяющей следующие права ее законного владельца:

· право на получение исполнения по денежным обязательствам, обеспеченным ипотекой, без представления других доказательств существования этих обязательств;

· право залога на имущество, обремененное ипотекой.

По общему правилу, согласно ст. 25 Закона об ипотеке регистрационная запись об ипотеке погашается на основании совместного заявления залогодателя и залогодержателя.

Однако при наличии выданной залогодержателю закладной запись может быть погашена по заявлению одной стороны: владельца закладной либо залогодателя с одновременным представлением закладной, содержащей отметку ее владельца об исполнении обеспеченного ипотекой обязательства в полном объеме.

Такая отметка должна включать слова об исполнении обязательства и дате его исполнения, а также удостоверена подписью владельца закладной и заверена его печатью (при наличии), если владелец закладной - юридическое лицо.

При погашении регистрационной записи об ипотеке в связи с прекращением ипотеки закладная аннулируется, после чего передается ранее обязанному по ней лицу по требованию.

Если жилое помещение приобретено или построено с использованием кредитных средств и частично с использованием накоплений для жилищного обеспечения военнослужащих, предоставленных по договору целевого жилищного займа (ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих»), дополнительно должно быть представлено заявление ФГКУ "Росвоенипотека".

Запись об ипотеке погашается в течение трех рабочих дней с момента поступления в Росреестр соответствующих заявлений.

Кроме того, ипотека может быть погашена на сновании совместного заявления залогодателя и залогодержателя, по решению суда, арбитражного суда.

Таким образом, для погашения регистрационной записи об ипотеке предоставление иных документов, кроме заявлений и закладной, не требуется.

В случае ликвидации залогодержателя - юридического лица регистрационная запись об ипотеке погашается на основании заявления залогодателя и выписки из единого государственного реестра юридических лиц, подтверждающей внесение в указанный реестр записи о ликвидации данного юридического лица.

Управление Росреестра по Алтайскому краю обращает внимание на то, что государственная пошлина за погашение ипотеки не взимается.

rosreestr.ru

Регистрация закладной в росреестре

Порядок оформления квартиры в собственность в ипотеке в 2018 году

Подписывать таковые желательно в присутствии регистратора; квитанция об уплате госпошлины за регистрацию перехода права собственности; договор купли-продажи; правоустанавливающие и правоподтверждающие документы на объект недвижимости, представленные продавцом; договор залога, заключенный с банком, по которому регистрируется обременение на недвижимость; кадастровый паспорт на квартиру; выписка из домовой книги; справка об отсутствии задолженности по коммуслугам в отношении регистрируемой квартиры; письменное согласие органов опеки.Госрегистрация нового владельца закладной

Кроме того, согласно пункту 1 статьи 16 Закона об ипотеке регистрация законного владельца закладной в Едином государственном реестре прав на недвижимое имущество и сделок с ним (далее - ЕГРП) в качестве залогодержателя - это его право, а не обязанность. Пунктом 4.2 статьи 20 Закона об ипотеке установлено, что внесение в ЕГРП сведений о новом залогодержателе вследствие передачи закладной осуществляется по заявлению нового владельца закладной.Регистрация закладной в росреестре

вслучае, если земельный участок, на котором расположены многоквартирный дом и иные входящие в состав такого дома объекты недвижимого имущества, не сформирован до введения в действие Жилищного кодекса Российской Федерации, на основании решения общего собрания собственников помещений в многоквартирном доме любое уполномоченное указанным собранием лицо вправе обратиться в органы государственной власти или органы местного самоуправления с заявлением о формировании земельного участка, на котором расположен многоквартирный дом. Итак, первоисточник (ст.10 указанного законодательного акта) говорит нам следующее:

«Договор ипотеки подлежит обязательной государственной регистрации и признается вступившим в силу с момента такой регистрации». Но, постойте, скажут сейчас начитанные граждане, как же новоиспеченная статья 334.1 Гражданского кодекса России? Ведь согласно изменениям, вступившим в силу с 01.07 2014 года регистрация договора залога недвижимости, коим и является ипотека, не является основанием для возникновения залога.

Важным моментом становится уплата государственной пошлины. Это обязательство возлагается на того, кто предоставляет залог по ипотеке. Госпошлина уплачивается на льготных условиях, если обязательство возникло в силу действия определённого закона.Если же соблюдаются общие правила, то и госпошлину платят в полном объёме. Регистрационный учёт ведётся по стандартным требованиям. Документ в подтверждение того, что государственная пошлина была уплачена.

Кредитное соглашение, обеспечиваемое ипотекой.

В МФЦ вообще намекают, что без некой доверенности от банка (причем какой именно сами не знают, путаются!) могут приостановить регистрацию. Сам Росреестр отрицает вообще её необходимость (этой доверенности)!

А если её вообще банк откажется давать? Помогите советом, поделитесь опытом!

В МФЦ вообще намекают, что без некой доверенности от банка (причем какой именно сами не знают, путаются!) могут приостановить регистрацию.

Сам Росреестр отрицает вообще её необходимость (этой доверенности)! А если её вообще банк откажется давать?

Редакция BANKIR.RU не несет ответственности за мнения и информацию, обнародованные в комментариях к материалам. Мнение авторов публикуемых материалов не всегда совпадает с мнением редакции. Ответственность за информацию и оценки, высказанные в рамках интервью, лежит на интервьюируемых.

При перепечатке материалов просим публиковать ссылку на портал Bankir.Ru с указанием гиперссылки.

Листы закладной нумеруются и скрепляются печатью нотариуса, все листы закладной составляют единое целое. Неотъемлемой частью закладной также являются приложения в виде документов, определяющих условия ипотеки или необходимые для осуществления залогодержателем своих прав по закладной Как установлено ст.48 Закона об ипотеке, передача прав, удостоверенных закладной совершается путем передаточной надписи в пользу следующего владельца закладной, и одновременной передачей закладной этому лицу.

Итак, приступим. Ипотека является залоговым кредитом, при ее оформлении накладывается обременение на приобретаемый объект недвижимости, с составлением закладной.Залогом по ипотеке может выступить и другое недвижимое имущество заемщика, в том числе, земельный участок.

Имущественная закладная определяется как ценная бумага. Оформляется она на предъявителя, в отношении объекта недвижимости, на который накладывается обременение.

myeconomist.ru

Как проходит регистрация ипотеки в Росреестре - особенности и нюансы

Согласно Федеральному Закону «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ регистрация ипотеки в Росреестре представляет собой процедуру, которую необходимо пройти в обязательном порядке.

При регистрации ипотеки в Росреестре имеются ряд тонкостей и важных нюансов – об этом мы поговорим в данной статье.

Как происходит процедура регистрации ипотеки в Росреестре

Как вы знаете, ипотечное кредитование представляет собой довольно длительный и утомительный процесс. Так как оно является залоговым, то при оформлении потребитель обязан пройти множество дополнительных процедур, которые связаны со страховкой, оценкой покупаемого недвижимого имущества, наложением и снятием обременения.

Следует с особой тщательностью соблюдать предписания Гражданского и Жилищного кодекса РФ.

Регистрация ипотечного договора в Росреестре представляет собой заключительный этап оформления ипотеки. Это подтверждение совершенной сделки на самом высоком уровне – государственном. В Росреестре регистрируются обременения, а также переход прав, который возникает в связи с дарением, куплей-продажей недвижимого имущества, арендой, приватизацией, участием в долевом строительстве.

В течение месяца осуществляется регистрация, но если понадобится перепроверить подлинность предоставленных документов или какие-либо дополнительные бумаги, то процесс могут продлить еще на 30 дней.

Регистрация обременений и перехода прав возложена на плечи территориальных органов Федеральной службы госрегистрации, кадастра и картографии (регистрационные палаты).

Если обратиться к п.2 ст. 20 закона №102-ФЗ в действующей редакции от 07.05.2013, то там сказано, что ипотека в силу закона (в том числе та, которая обусловлена привлечением заимствованных у банка средств на строительство или покупку жилья) подлежит регистрации в обязательном порядке. Процедура запускается с момента подачи заявления от заемщика и представителя финансово-кредитного учреждения либо нотариуса (помощника нотариуса), заверившего договор ипотеки без уплаты государственной пошлины.

Если заемщик не пользовался услугами нотариуса, то госпошлина подлежит обязательной уплате – она должна быть приложена к заявлению. Вдобавок, необходимо приложить копию договора купли-продажи и оригинал.

Если вы зайдете на официальный сайт Росреестра, то на нем можно взять форму для заполнения заявления. Также заявление доступно в регистрационной палате. Если вы хотите сэкономить свое время на простое в очередях (понятное дело, представитель финансово-кредитного учреждения не будет тратить свое время на очереди, поэтому с ним нужно будет договориться о конкретном времени), лучше записаться на прием заблаговременно.

Важный момент! Государственной регистрации подлежит именно ипотека, то есть передача недвижимого имущества в залог. Начиная с 2013 года ипотечный договор, сопутствующий ему договор купли-продажи недвижимости регистрации не подлежит.

Если ипотечный кредит был выдан на покупку земельного участка или нежилого помещения, то процесс регистрации займет 14 дней. Если вы регистрируете ипотеку недвижимости для проживания, то на данную процедуру отводится всего 5 рабочих дней. Учитывайте этот момент и не тяните время с регистрацией.

Для Росрееста ипотека – понятие условное. Ипотечный договор может быть оформлен не только между заемщиком и финансово-кредитным учреждением. К примеру, если вы захотите реализовать недвижимое имущество в рассрочку, то имеете право наложить обременение на нее до тех пор, пока покупатель не расплатится по счетам в полном объеме.

Существует ряд ситуаций, когда оформить ипотечное соглашение не представляется возможным. Согласно основным положениям ст. 5 закона №102-ФЗ, предметом ипотеки не могут быть:

- Садовые домики на даче;

- Изолированные комнаты в квартирах;

- Здания, в которых осуществляется предпринимательская деятельность;

- Воздушные суда;

- Морские суда.

Это имеет отношение и к следующим земельным участкам (если вы оформляете ипотеку на покупку земельного надела):

- участкам, находящимся в собственности государства;

- землям, не изъятым из оборота по каким-либо причинам и меньше установленного размера;

- не выделены из земельных владений общественной собственности.

Также ипотечное соглашение нельзя заключить при невозможности и отсутствии дать залоговую оценку объекту недвижимого имущества.

В зависимости от того, в какой форме был заключен ипотечный договор (налагается банком обременение ПОСЛЕ выдачи свидетельства или ПРИ заключении договора купли-продажи) Росреестром различаются два типа ипотеки:

1. Ипотека в силу действия договора

Это достаточно редкий вариант регистрации. Его существование возможно при ипотеке, которая оформляется на покупку жилого помещения в новостройках. Во всех остальных ситуациях данный вариант финансово-кредитное учреждение не будет использовать, так как наложение обременения на покупаемое недвижимое имущество происходит не сразу с регистрацией договора купли-продажи, а при заключении дополнительного ипотечного соглашения.

Иными словами, банк находится в несколько двоякой ситуации, когда заимствованные денежные средства на покупку недвижимости заемщик получил, а залогового обеспечения еще не имеется.

Но в ситуациях, когда продавец квартиры изъявляет желание указать в договоре купли-продажи меньшую стоимость с целью избежать исполнения обязательств перед налоговым органом, которая не совпадает с оценкой независимого инспектора, вопрос решается единственным способом – оформлением ипотечного займа в силу действия договора.

В большинстве случаев, финансово-кредитные учреждения предоставляют до 3 месяцев для того, чтобы заемщик предоставил свидетельство на недвижимое имущество для оформления дополнительного ипотечного соглашения.

До тех пор пока банку не будет предоставлено право обременения, процентная ставка по займу будет завышенной – именно так финансовая организация стремится застраховать возможные риски. Если речь идет о долевом строительстве, срок кредитования без залога будет продлен до того, как дом будет сдан в эксплуатацию.

2. Ипотека в силу действия закона

Это самый распространенный вид регистрации ипотеки. Если ипотека оформляется в силу действия закона (п. 1.2 ст. 11 ФЗ «О госрегистрации прав на недвижимое имущество и сделок с ним» от 21.07.1997 №122-ФЗ), обременение на покупаемую недвижимость будет наложено в автоматическом режиме, одновременно с государственной регистрацией договора о сделке купли-продажи.

В свидетельстве на недвижимое имуществе, которое вы получите, в графе «Обременение» будет стоять отметка о том, что оно была приобретено посредством ипотечного кредита и является залоговым имуществом. Здесь есть немаловажный нюанс – учитывайте, что обременение НЕ БУДЕТ снято в автоматическом режиме после того, как вы в полном объеме выплатите свои долги перед финансово-кредитным учреждением.

После того как ипотечный заем будет погашен, вам понадобится второй раз посетить территориальный орган государственной регистрации вместе с должностным лицом из банка с целью подачи заявления на снятие ипотеки.

В случае оформления ипотеки по закладной, не нужно приглашать сотрудника банка; при себе нужно иметь только закладную, где стоит отметка банка об исполнении обязательств в полной мере. Иными словами, отметка о том, что кредит погашен. Вы можете заказать новое свидетельство, где не будет отметки о существующем обременении, но для этого понадобится заплатить госпошлину. В течение трех дней обременение будет снято.

В этом и кроется главное различие между двумя видами ипотеки, описанными выше. При ипотеке в силу договора в свидетельстве отметка об обременении отсутствует, так как оно подается на оформление до заключения ипотечного соглашения.

Важная информация! Вы можете получить информацию об обременениях на квартире, если запросите выписку из регистрационной палаты. Если вы приобретаете квартиру самостоятельно, то не забывайте об этом немаловажном нюансе и осуществляйте проверку истории квартиры с особой тщательностью.

Подводя итоги, хочется заметить, что снять с жильца обременение, которое было наложено финансово-кредитным учреждением, можно не только после погашения ипотечной ссуды в полном объеме. Это может быть выполнено по решению суда, по дополнительной договоренности с банком. В редких случаях, такое возможно в том случае, когда банк прекращает свое существование и подвергается полной ликвидации в качестве юридического лица.

Для снятия обременения, следует принести в регистрационную палату выписку из Единого государственного реестра юридических лиц – в нем будет соответствующая запись о ликвидации.

www.papabankir.ru

Регистрация закладной в росреестре

Закладная на квартиру по ипотеке: что нужно знать заемщику

Так для чего нужна закладная при ипотеке, только ли для дополнительной гарантии выплаты кредита? Отнюдь. Ипотечная недвижимость и так де-юре является собственностью банка, который в случае невозврата заемных средств волен распоряжаться ею по своему усмотрению. Все дело в том, что закладная, как ценная бумага, имеет право участвовать в аукционах, выступать в качестве залога для получения инвестиций уже самим банком-кредитором.

Регистрация закладной в росреестре

Оформление закладной на квартиру Перед оформлением права собственности на квартиру необходимо подписать закладную в Банке. В Росреестре сообщили, что теперь физ. лица в Москве снимают обременение через МФЦ (Многофункциональный центр).

После беседы с работниками МФЦ и горячей линией Росреестра остались вопросы, на которые никто не смог дать ответа: 1) Какой точный (!) список нужен предоставить в МФЦ, для последующей передачи в Росреестр - у Росреестра один список у МФЦ свой (в основном расхождение насчет некой доверенности от банка - то ли на регистрацию, то ли на погашение закладной - темный лес, никто толком ничего точно не знает.

Закладная на недвижимость

Эта бумага – именная.

Она оформляется на покупателя недвижимости и содержит сведения о таковом. Предмет договора и предмет залоговой стоимости, с перечнем кадастровых (технических) характеристик.

Условия погашения долга, сроки уплаты по счетам. Способы досрочного погашения долга.

Санкции, вменяющиеся за нарушение обозначенных условий, допустимость расторжения.

Государственная регистрация договора ипотеки

По сути вы регистрируете не законность заключенного между вами и кредитной организацией договора ипотеки, а добровольное уменьшение прав собственника, возникшее в силу этого договора.

Важный момент: ипотека может быть зарегистрирована только в отношении недвижимости, чей владелец имеет на нее удостоверенное право собственности. Доля в строительстве (например, если вы приобрели квартиру в строящемся доме) имуществом еще не является, а следовательно не может выступить предметом ипотеки.

Процедура регистрации ипотеки в Росреестре, сроки

Пусть даже самая минимальная. Но даже в этом случае сроки регистрация ипотеки сохраняет прежние.

Записи допускают появление ошибок, связанных с техническими особенностями процедуры.

На то, чтобы их исправить, даётся не больше трёх дней.

Сроки отсчитываются с того момента, как дефект был обнаружен.

И с того времени, как с соответствующим письменным заявлением обратились к представителям государственной структуры.

Экспертиза документов обычно не занимает продолжительное время. Росресстр – это Федеральная служба государственной регистрации, кадастра и картографии. Говорят что надо отдавать оригинал закладной с отметкой о погашении на регистрацию - он потом мне вернется?

Можно вместо оригинала копию передать? Никто точно не знает. Вдруг потеряют (в МФЦ например - легко!).

и отсюда 3-й вопрос. 3) На мой экземпляр закладной банк должен ставить отметку о погашении, просить его об этом? Или он ставит только на свою закладную? В МФЦ вообще намекают, что без некой доверенности от банка (причем какой именно сами не знают, путаются!) могут приостановить регистрацию.

Если в договоре об ипотеке указано, что права залогодержателя в соответствии со ст.

1. Любой законный владелец закладной вправе потребовать от органа регистрации прав зарегистрировать его в Едином государственном реестре недвижимости в качестве залогодержателя с указанием его имени и документа, удостоверяющего личность, а если владельцем закладной является юридическое лицо - его наименования и места нахождения.

2. Должник по обязательству, обеспеченному ипотекой, получивший от законного владельца закладной письменное уведомление о регистрации последнего в Едином государственном реестре недвижимости с надлежаще заверенной выпиской из этого реестра, а равно письменное уведомление о приобретении таким владельцем закладной, переданной в депозитарий для депозитарного учета, с надлежаще заверенной выпиской по счету депо, обязан осуществлять промежуточные платежи по указанному обязательству, не требуя всякий раз предъявления ему закладной.

Какие документы входят в пакет документов заемщика

Этапы регистрации ипотеки

Документы для регистрации

Где и как подать документы

Заключающим звеном всей ипотечной сделки является регистрация ипотеки. Согласно законодательству все сделки с недвижимостью обязательно должны регистрироваться путем внесения записи в Единый государственный реестр прав. В нашем случае регистрируется договор ипотеки и закладная, а также ставятся штампы Росреестра на договоре купли-продажи свидетельствующие о переходе права собственности. При этом в единую базу вносятся данные о праве собственности на нового владельца (ипотечного заемщика) и накладывается обременение в виде ипотеки на эту недвижимость.

Процесс регистрации очень важный этап и тут главное не сделать ошибку, т.к. существует множество подводных камней способных помешать всему процессу. Мы рассмотрим поэтапно как проводится регистрация ипотеки и какие документы при этом вам понадобятся .

В день проведения сделки вы встречаетесь с продавцом недвижимости в банке. Там происходит закладка денежных средств за объект в ячейку или через аккредитив , а также подписание договора купли-продажи. С менеджером банка вы подписываете все банковские документы - договор об ипотеке, график платежей и пр.

В Регистрационной палате

В Регистрационной палате или МФЦ через своих представителей

В электронном виде

С помощью выездного обслуживания

Через нотариуса

Разберем стандартную подачу документов через Регистрационную палату и МФЦ. Вам потребуется полный комплект документов, а именно:

1. Документы банка (уставы, приказы, доверенности, выписка из ЕГРЮЛ и прочие документы подтверждающие полномочия банка и подписантов);

2. Документы по ипотечной сделке (договор купли-продажи, кредитный договор, договор залога, закладную).

3. Документы по квартире (свидетельство о праве собственности, правоустанавливающие документы, выписка из домовой, документы БТИ, оценочный альбом)

4. Заявления о государственной регистрации прав на недвижимое имущество и сделок с ним, которое пишется от лица будущего собственника и от лица со стороны банка

5. Копии паспортов всех участников сделки, а также свидетельства о браке и нотариальные согласия супругов на покупку/продажу недвижимости (если применимо, то есть если вы или продавец находится в браке).

6. Платежное поручение об уплате государственной пошлины – оплачивать госпошлину возможно в любом отделение Сбербанка или через банкомат, что значительно упростит процедуру и позволит сэкономить время.

Помните, что при подаче документов на регистрацию ипотеки при себе необходимо обязательно иметь копии всех перечисленных документов. После того как у вас примут полный комплект документов вам обязательно должны дать выписку, в которой указан перечень всех сданных вами документов. В дальнейшем именно с этой выпиской вы будете получать свой зарегистрированный комплект документов.

Регистрировать документы можно с помощью представителей. Нужно просто сделать на них доверенность на подачу документов. Зачастую такой способ оказывается самым надежным и удобным. Так как вам не понадобится самостоятельно ходить по госучреждениям и стоять в очередях. Специализированные представители занимаются этим каждый день, это их работа.

Зарегистрировать документы можно также электронным образом. Такая услуга стала доступна на сайте Росреестра с 1 июня 2015 года. Вы выбираете раздел для физических лиц, а далее регистрацию прав на недвижимость. После этого следуете указаниям сайта и заполняете необходимую информацию. Вам также потребуется загрузить все отсканированные документы из перечисленного нами списка. Финальным этапом электронной регистрации прав на имущество станет применение электронной цифровой подписи. Именно здесь большинство людей бросают оформление регистрации и обращаются в Регистрационную палату или МФЦ лично. Ведь цифровая подпись есть далеко не у всех, а обеспечить ее наличие у каждого участника сделки проблематично.

Регистрация с помощью выездного обслуживания подразумевает под собой вызов на место проведения сделки представителей государственной службы для сбора документов. Это применяется крайне редко и почему-то не пользуется популярностью.

Нотариальная регистрация сделки подразумевает визит к нотариусу после подписания всех документов. Т.к. нотариусы работают по записи и не всегда доступны в нужное вам, банку и продавцу время, то регистрация через Регистрационную палату или МФЦ остается на первом месте.

Обратите внимание на возможные ошибки в документах, которые могут повлечь за собой временную приостановку в регистрации или вовсе отказ.

Выписка из ЕГРЮЛ по банку старая (она должна быть выдана не позднее 1 месяца до предоставления на регистрацию ипотеки).

В любом из договоров, неверно указали паспортные данные одного из участников сделки или допустили иные ошибки.

Нет согласия супругов на продажу или покупку недвижимости.

Есть неснятые обременения на приобретаемой недвижимости – арест, ипотека, залог.

Истек срок доверенностей у представителя банка.

Срок государственной регистрации ипотеки составляет 5 рабочих дней с момента подачи документов для таких объектов как квартира, комната, доля. Если вы покупаете дом с земельным участком в ипотеку, то срок регистрации составит 14 дней. А для ипотеки коммерческой недвижимости до 30 дней. Однако помните, что если вы делаете регистрацию ипотеки через МФЦ, то к этим срокам можно смело прибавлять 2-3 дня. Так как документы в многофункциональные центры привозят курьеры и на это им требуется определенное время.

Чтобы избежать возможных сложностей на финальном этапе получения ипотеки вам необходимо следовать простой инструкции, а именно:

Тщательно проверяйте договора с банком (паспортные данные, адрес, кадастровый или условный номер недвижимости). Ошибаться могут абсолютно все.

Заранее сделайте все копии документов.

Проверьте действие всех доверенностей.

Обязательно возьмите с собой документы удостоверяющие личность (паспорта).

При получении уже зарегистрированных документов, проверьте наличие всех подписей и штампов, во избежание повторного приезда в регистрационную палату.

На сайте «Управления Федеральной службы государственной регистрации кадастра и картографии» www.rosreestr.ru вы сможете найти дополнительную и самую свежую информацию, графики работ, адреса и телефоны регистрационных палат. Надеемся, что наша статья окажет вам помощь в успешном завершении сделки по покупке недвижимости в ипотеку.

Как взять ипотеку? Ответ на этот вопрос читайте в нашей статье

Аккредитив – финансовый инструмент расчетов с включением в расчеты любых дополнительных условий. В ипотеке аккредитив используется при расчетах с продавцами или покупателями – юридическими лицами. Также подобная форма используется при расчетах между банками, когда один банк погашает закладную другого банка и эмитирует свою. В зависимость погашения одной закладной и оформлению другой ставится условие перерегистрации обременения на другого кредитора. В принципе довольно редкое явление, но в последнее время встречается все чаще, так как появляется мода на безналичные расчеты, что само по себе неплохо.