Ипотека страхование имущества и жизни. Нюансы страхования жизни и здоровья. Отвечает управляющий партнер юридической компании «энсо», глава комиссии по оценке регулирующего воздействия общероссийской общественной организации «деловая россия» алексей голов

Взяв квартиру в ипотеку, заемщик должен отдавать себе отчет в том, что в течение 15-20 лет ему придется выплачивать банку определенные суммы. И не будет иметь значения потеря работы, здоровья и прочие обстоятельства, которые могут привести к неплатежеспособности.

Многие воспринимают страхование, которое требует банк, как удорожание кредита, не думая о том, что, на самом деле — это защита. Причем не столько интересов банка, сколько самого заемщика .

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно !

Что такое ипотечное страхование?

Выдавая долгосрочный кредит на приобретение недвижимости под ее залог (ипотеку), банки требуют эту недвижимость застраховать.

Причем, не только сам предмет залога.

В целях минимизации собственных рисков, банк высказывает пожелание о страховании жизни и здоровья, а также риска потери права собственности на заложенное имущество (титульное страхование) .

Во времена зарождения в нашей стране ипотечного кредитования страховщики разработали комплексный продукт , включавший: имущественное страхование (куда входит титульное страхование) и страхование жизни .

Сейчас страховые компании предлагают комплексное ипотечное страхование, которое включает все три вида страхования, необходимые банкам.

Имущество страхуется от всех рисков , в том числе и от террористического акта, который в обычном договоре не включен в перечень страховых событий.

Страхование квартиры по ипотеке не распространяется на домашнее имущество страхователя, если он не включил его в добровольном порядке .

Страхование жизни включает риск смерти по любой причине и наступление инвалидности 1 и 2 группы в результате несчастного случая.

Некоторые компании включают риск временной частичной потери трудоспособности.

Титул предусматривает страхование потери права собственности в результате различных обременений (неучтенные наследники, недееспособность бывшего собственника, арест имущества и т.п.)

Титульное страхование применяется только в отношении вторичного жилья.

Что страховать обязательно?

Статья 31 Федерального закона «Об ипотеке (залоге недвижимости)» обязывает заемщика страховать заложенное имущество.

И это все.

Обязательным при ипотеке является только страхование ипотечной квартиры. Банк по закону не может требовать страхования жизни и здоровья – заемщика и созаемщика, если таковой имеется. Так же, как и страхование титула .

Срок действия договора

Имущество должно быть застраховано на весь срок займа. Жизнь и здоровье, как правило, страхуются на тот же срок .

Титульное страхование оформляется на три года – таков срок исковой давности по имущественным правам.

Страховая сумма

Страховая сумма равна сумме кредита, увеличенной на 10%.

Если кредит выдан в размере 1 000 000 рублей, значит, страховая сумма будет равна 1 100 000.

Заемщик может оформить страховку на сумму займа или на полную стоимость квартиры .

Банк будет претендовать на выплату только той части, которая равна задолженности по ипотеке. Остальное при наступлении страхового случая получит страхователь.

По мере выплаты кредита страховая сумма будет уменьшаться.

Минус неполного страхования (когда страховая сумма меньше действительной стоимости жилья) в том, что этой суммы может не хватить на покрытие ущерба .

Если вы хотите узнать, где и как можно получить ипотеку с государственной поддержкой, советуем вам прочитать .

При заключении договора составляется график уплаты страховых взносов, который подлежит согласованию с банком. Платеж вносится 1 раз в год, в дату, обозначенную в графике .

Неуплата взноса ведет к тому, что договор прекращает действие на время просрочки. У страхователя есть право обратиться к страховщику с заявлением о переносе срока уплаты очередного взноса. Составляется дополнительное соглашение, о чем уведомляется банк.

Первый взнос может уплачиваться в рассрочку, но только с письменного разрешения банка. Такую возможность банки предоставляют в исключительных случаях.

С уменьшением страховой суммы уменьшается и ежегодная плата за страхование .

Тарифная ставка по страхованию имущества в среднем начинается от 0,1 %, по страхованию жизни от 0,15%, титула от 0,2 %.

Что влияет на величину тарифа?

Тариф по титульному страхованию зависит от того, сколько сделок с квартирой совершалось по ее купле-продаже. Если квартира принадлежала только одному собственнику, тариф может быть равен базовой ставке.

Страховая компания самостоятельно устанавливает стоимость страхования жизни для ипотеки.

Тариф по страхованию жизни для ипотеки зависит от возраста, профессии, хобби и состояния здоровья.

В медицинской анкете страхователю нужно ответить на ряд вопросов, касающихся его состояния здоровья и образа жизни (вредных привычек).

Для мужчин базовая тарифная ставка выше, чем для женщин .

Тариф будет меняться с годами – чем старше застрахованное лицо, тем выше ставка .

Первый вопрос в анкете – это рост и вес человека, принимаемого на страхование. Если соотношение нарушено (большой вес при маленьком росте или наоборот, слишком низкий вес), тариф будет повышен.

Более того, страховщик имеет право потребовать проведения медицинского обследования . У каждой компании есть список заболеваний, с которыми она не принимает на страхование.

Ложные сведения, указанные в анкете повлекут за собой отказ в выплате страхового обеспечения и расторжение договора страхования.

Выплата при страховке

В страховании имущества выплату произвести можно только по согласованию с банком.

Действия страхователя не отличаются от стандартных, прописанных в правилах. Прежде чем принять решение о выплате и ее размере, страховая компания согласовывает это вопрос с банком.

По закону выгодоприобретателем может быть только собственник или лицо, имеющее страховой интерес (глава 48 статья 930 ГК РФ) .

В нашем случае, в части задолженности выгодоприобретателем по кредиту становится банк, но только в случае тотального ущерба.

Если ущерб частичный, выплату получит владелец квартиры. Эти условия обязательно прописываются в полисе.

Перерасчет при досрочном частичном гашении кредита

Часто берется с участием материнского капитала. С его помощью гасят часть займа.

Соответственно сумма займа уменьшается и в дату очередного платежа график оплаты страховых взносов должен быть пересмотрен .

В страховую компанию предъявляется новый график погашения ссудной задолженности, на основании которого производится перерасчет .

Если на протяжении всего срока страхования ипотечного кредита таких досрочных гашений будет несколько, нужно каждый раз обращаться к страховщику

Кому и зачем нужна страховка?

Банк старается обезопасить себя от риска невозврата кредита .

Заемщик, который попадает в кредитную кабалу на длительный срок, не может предусмотреть все возможные неблагоприятные события.

В случае его ухода из жизни обязанность по возврату кредита ляжет на наследников .

При заключении договора страхования возвращать кредит будет страховая компания.

На вторичном рынке жилья, неоднократно бывшую в сделках, есть риск потерять ее в результате различных обременений.

Недостаточная проверка чистоты сделки может в одночасье лишить жилья, за которое еще платить и платить банку .

За небольшую плату (по сравнению с потенциальными потерями) можно обезопасить себя от всех возможных рисков, связанных с утратой имущества, жизни и здоровья.

Выбор страховой компании

Сейчас нет такого понятия, как аккредитация страховой компании при банках, но есть перечень требований, предъявляемых к ним.

Как правило, банк «ненавязчиво» предлагает список страховых компаний, с которыми он сотрудничает . Секрет прост – банк, как агент, получает комиссионное вознаграждение за каждый заключенный договор страхования.

Если у заемщика есть действующий договор страхования жизни, банк при выдаче ипотеки не вправе требовать заключение другого в «своей» страховой компании .

Можно найти банк, где такой полис будет принят беспрекословно. При этом необходимо составить дополнительное соглашение со страховщиком о введении в договор нового выгодоприобретателя – банка – в части задолженности по кредиту.

Можно ли отказаться от страхования?

Закон законом, а свои интересы банк блюдет исправно. Поэтому и страховку заемщику «навязывают» в добровольно-принудительном порядке. Отказаться от необязательных видов можно, но стоит ли?

При отказе заемщика от страхования жизни банк имеет право отказать в выдаче кредита без объяснения причин или повысить процентную ставку по кредиту . В среднем за заем в таком случае придется переплачивать 2 % в год.

Выбор страховой компании. Виды ипотечного страхования. Предлагаем вам посмотреть видеоролик.

Страхование жилья при ипотеке в Сбербанке – официальное требование кредитора. Оно обосновано законодательством РФ и выставляется банком для минимизации собственных финансовых рисков. Страхование квартиры по ипотеке в Сбербанке – обязательная процедура. Кроме этого, по желанию, клиент добровольно может:

Содержимое страницы

- оформить страхование жизни в Сбербанке при ипотеке;

- купить полис страхования титула квартиры (для случаев, если будет утеряно право собственности не по вине заемщика).

При выборе программы кредитования, люди обычно ориентируются на репутацию банка, и требования, выполнение которых необходимо для получения ипотеки. Вместе с тем, общая сумма займа будет зависит еще и от программы страховки.

Страхование жизни и здоровья по закону не является обязательном пунктом, чтобы получить ипотеку. Однако, у клиентов, отказывающихся от данного вида услуг, повышаются шансы получить .

Страхование титула оформляется сугубо по личному желанию заемщика, и банк не настаивает на его приобретении.

Таким образом, конечная стоимость ипотечного продукта может складываться из трех видов страхования:

- квартиры, которая приобретается в ипотеку – обязательно;

- жизни человека, который оформляет покупку недвижимости – желательно;

- титула квартиры (утраты права собственности по тем или иным причинам) – на усмотрение клиента.

Страхование имущества, приобретаемого в ипотеку, является обязательным условием любого ипотечного договора. Об этом гласит Федеральный Закон РФ.

В первую очередь, это выгодно кредитной организации, которая выдает займ.

Для клиента страховка увеличивает финансовую нагрузку, так как кроме процентов за пользование кредитом, ему еще приходится оплачивать страховые взносы.

Для чего нужно

Суть полиса в том, что в случае непредвиденных обстоятельств и утраты или порчи квартиры, обязательства по выплате ущерба ложатся на страховую компанию. В полисе предусмотрены различные случаи порчи или полного уничтожения имущества из-за пожара, взрывов, природных катаклизмов, грабежа, затопления соседям и так далее. Таким образом, полис страхования квартиры выгоден:

- Сбербанку, так как гарантирует возврат средств за счет денег страховой компании;

- Клиенту, так как избавляет его от оплаты непредвиденных огромных затрат на ремонт или восстановление жилья.

Стоимость в 2019 году

Стоимость страхования квартиры зависит от состояния жилья (важен год постройки дома) и цены квартиры. В страховой компании производятся индивидуальные расчеты для каждого клиента.

Можно выбрать два варианта:

- полис приобретается на общую сумму стоимости квартиры;

- полис приобретается на сумму, которую осталось выплатить банку.

Средняя ставка – 0, 225% годовых от суммы кредитных обязательств. Например, если квартира стоит 3 млн. рублей, первоначальный взнос был 1 млн. рублей, а полис приобретается на сумму задолженности, то страховка обойдется в 4500 руб.

ВАЖНО: полис действует ровно 1 год. По истечению срока, можно воспользоваться пролонгацией или оформить его в другой компании заново. Каждый год полис покупается путем внесения страхового ежегодного взноса.

Льготы по страхованию квартиры не предоставляются никаким категориям лиц. Для всех заемщиков правила едины.

Страхование жизни и здоровья

Страхование жизни и здоровья при оформлении ипотеки, согласно договору с банком, не является обязательным условием. Однако Сбербанк настаивает на приобретении данной услуги с целью уменьшения собственных рисков от невыплаты кредита клиентом. Некоторое давление со стороны кредитной организации, несмотря на официальное добровольное приобретение услуги, усматривается в жестких правилах назначения процентной ставки по кредиту. Если страхование жизни не оформлено, процентная ставка увеличивается на 1%.

Приобретение страхового полиса возлагает на клиента дополнительные финансовые нагрузки, причем по сумме больше, чем обязательное страхование квартиры. Учитывая вышеуказанное правило Сбербанка, и принимая во внимание плюсы, стоит задуматься о приобретении данной услуги.

Для чего нужно

Полис страхования жизни и здоровья гарантирует возврат заемных средств банку, в случае утраты здоровья или ухода из жизни заемщика. Учитывая немалые сроки и суммы ипотечного кредитования, банк вполне целесообразно пытается оградить себя от подобных рисков. Для заемщика данный полис является гарантом того, что в случае несчастных случаев, его кредитные обязательства не лягут на плечи поручителей и близких родственников, так как долг будет погашен страховой компанией. Кроме того, если клиент временно потерял трудоспособность, то его кредит в этот период будет выплачивать страховая компания (при предоставлении доказательств состояния здоровья). Таким образом, учитывая покрытие возможных рисков и то, что при отказе от страховки банк все равно увеличит процентную ставку, стоит задуматься о его покупке.

Стоимость в 2019 году

По сути, камнем преткновения в вопросах страхования жизни и здоровья является на сам факт необходимости приобретения полиса, а в том, что Сбербанк вынуждает клиента покупать его у определенных компаний по не очень выгодным тарифам. Во-первых, у него есть своя дочерняя компания «Сбербанк-Страхование», где и вынуждают приобретать полисы. Во-вторых, кредитор ограничивает круг выбора организаций собственным , заявляя, что другие полисы не будут приняты. Однако на настоящий момент дело не так уж и плохо, как ранее. Список партнеров Сбербанка по увеличен до 19 организаций, поэтому клиент может сам выбрать, где дешевле страхование жизни при ипотеке в Сбербанке, предварительно изучив тарифы и сравнив цены.

Часто люди сталкиваются с давлением со стороны менеджера Сбербанка, который настаивает на приобретении услуги в компании «Сбербанк-Страхование», где процентные ставки довольно высоки. Но в кредитном договоре четко прописывается, что вы можете сделать это в любой организации, аккредитованной Сбербанком. Поэтому, смело ищите, где дешевле, страхуйтесь и предъявляйте полис.

Стоимость полиса зависит от , суммы задолженности, параметров риска. Существуют различные риски, которые можно включить в полис:

- смерть;

- полная утрата трудоспособности;

- частичная утрата трудоспособности;

- потеря работы по причинам, не зависящим от клиента.

В «Сбербанк-Страховании» предлагаются следующие программы:

- Стандартная программа страхование жизни и здоровья – 1,99% годовых;

- Страхование здоровья и потери работы – 2,99%;

- Программа с возможностью самостоятельного выбора параметров – 2,5%.

Итак, посчитаем, во сколько обойдется полис, например, если клиент пожелает самостоятельно выбрать параметры. Стоимость квартиры перенесем из предыдущего примера, поэтому расчет будет на сумму задолженности в 2 млн. руб. Два миллиона умножаем на процентную ставку 2,5% и получаем сумму 50 000 рублей в год. Сумма не маленькая. Именно поэтому люди ищут компании, где страховка обойдется дешевле.

Поискав информацию, изучив список страховых организаций – партнеров Сбербанка на его официальном сайте, можно найти тарифы и по 1%. В таком случае, страховка обошлась бы в 20 000 руб. в год.

Страхование титула

Под страхованием титула квартиры понимается страхование прав на собственность. В случае, если по каким-либо причинам, заемщик, который платит ипотеку за квартиру, вдруг лишится прав на нее (обычно это происходит через суд), то все финансовые обязанности по выплате долга берет на себя страховщик. Таким образом, клиенту не придется платить за то, чем он не владеет.

Заемщик, который купил квартиру в ипотеку, может лишиться прав собственности в следующих случаях:

- обнаружены ошибки в оформлении документов, и сделка признана недействительной;

- объявились новые правообладатели, законные интересы которых не были учтены при составлении договора (супруг, несовершеннолетние дети, иные законные наследники имущества и т.д);

- лицо, от имени которого была совершена сделка, признано судом недееспособным (он не несет ответственность за свои действия);

- были использованы мошеннические схемы продажи.

Таким образом, покупка страхования титула наиболее актуальна для вторичного жилья, так как у квартиры в новостройке вы, скорее всего, первый собственник. Однако не стоит расслабляться, так как нередко встречаются недобросовестные застройщики, которые грубо нарушают сроки сдачи жилья или проворачивают продажи через различные нелегальные схемы.

Вопрос – страховать титул или нет – решается заемщиком самостоятельно. Это не обязательный пункт кредитного договора. Его можно приобрести вместо страховки жизни.

Стоимость

Средняя ставка обычно не высокая, варьирует в пределах 0,3% – 0,5% годовых. Таким образом, при ипотечном кредитовании на сумму в 2 млн. рублей, сумма страховки составит 6000 – 10 000 рублей.

Как оформить страховку

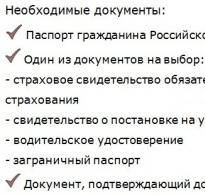

Для покупки полиса, необходимо обратиться в страховую компанию с пакетом соответствующих документов. Для каждого вида услуг, список требуемых документов будет немного разным. Страховка для ипотеки в Сбербанке оформляется по следующим документам:

- паспорт;

- заявление соответствующего образца;

- заполненная анкета (требуется для оценки степени рисков);

- документы, подтверждающие право собственности;

- свидетельство о регистрации права на собственность;

- документы об экспертной оценке квартиры;

- выписка из технического (кадастрового) паспорта жилья;

- медицинское заключение о состоянии здоровья;

- справка из психиатрического и наркологического диспансера (о том, что вы не состоите у них на учете).

Процедура оформления несложная. После рассмотрения документов, вам нужно будет подписать договор. Как только внесете страховой взнос, полис будет выдан вам на руки.

Таким образом, общая стоимость ипотечного продукта складывается не только из суммы заемных денег и процентов, начисляемых за пользование кредитом, но и из страховых взносов, которые заемщик должен будет уплачивать на протяжении всего периода действия ипотеки, покупая полис каждый год. Оформив страховку на первый год и отказавшись его продлевать, клиент Сбербанка рискует получить проблемы в виде повышения процентной ставки по кредиту или требования о досрочном погашении ссуды в связи с невыполнением договоренностей. Если из соображений безопасности, клиент решит купить все три вида страхования (квартиры, жизни и титула), общая плата в год составит дополнительные 2,5 – 3% от суммы кредита.

Компании-партнеры Сбербанка

- ООО СК «Сбербанк страхование жизни»

- ООО «Абсолют Страхование» (ранее ООО «ИСК Евро-Полис»);

- ООО «СФ «Адонис»

- САО «ВСК»

- ООО СК «ВТБ Страхование»

- ООО Страховая Компания «Гелиос»

- ООО «Зетта Страхование»

- СПАО «Ингосстрах»

- АО «Либерти Страхование»

- ОАО «Национальная страховая компания ТАТАРСТАН» (ОАО «НАСКО»)

- АО «СК «ПАРИ»

- АО «СК «РЕГИОНГАРАНТ»;

- ООО «Группа Ренессанс Страхование»;

- СПАО «РЕСО-Гарантия»

- ПАО СК «Росгосстрах»

- АО «СОГАЗ»

- ОАО СГ «Спасские ворота»;

- АО РСК «Стерх»;

- ООО «Страховое общество «Сургутнефтегаз»;

Ответы на популярные

Вопрос: какие документы нужны для страхования квартиры по ипотеке в Сбербанке?

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

Да Нет

Ответ: к основным документам относятся паспорт заемщика, заявление-анкета и документы, которые подтверждают право собственности на объект, а также государственное свидетельство о регистрации права. Также может потребоваться заключение эксперта по оценке состояния и стоимости недвижимости, кадастровый и технический паспорт квартиры.

Вопрос: обязательно ли страхование квартиры при ипотеке в Сбербанке?

Ответ: да, без страхования квартиры ипотечный кредит не выдается. Обоснованием является Федеральный Закон РФ «Об ипотеке». Льготы по страхованию квартиры не предоставляются никаким категориям лиц.

Вопрос: обязательно ли продлевать страхование жизни при ипотеке в Сбербанке?

Ответ: если полагаться на закон, то страхование жизни при оформлении ипотеки не является обязательным условием. На практике банк настаивает на приобретении данного полиса. Если клиент отказывается – процент по кредиту повышается на 1%. Если вы не продлили страхование жизни, готовьтесь к вышеуказанным мерам со стороны банка.

Для большинства жителей России решить жилищный вопрос можно, лишь прибегнув к банковскому кредитованию. Беря ссуду, вы будете должны застраховать приобретаемое имущество, которое передается в залог, поскольку это является обязательным и регламентируется законом. В дополнение к этому банки всегда предлагают страхование жизни при ипотеке в аккредитованной ими компании, на случай проблем со здоровьем у заемщика. По этой причине многих ссудополучателей интересуют главные вопрос: стоит ли соглашаться на покупку полиса и во сколько все это обойдется.

Что такое ипотечное страхование

Поскольку основными игроками на рынке кредитования являются банковские структуры, то они зачастую выдвигают свои условия игры. Это, как правило, касается страхования. На сегодняшний день банки предлагают кредитополучателям приобрести полис комплексного страхования, который включает:

- страхование недвижимости в залоге. Приобретаемое жилье подлежит страхованию на весь срок предоставления ссуды. Сюда относится не только само строение или квартира, но и внутренняя отделка. Что же касается предметов обстановки, то их тоже можно застраховать, но для этого заключается отдельное соглашение.

- страхование жизни и здоровья. Если по состоянию здоровья заемщик не сможет погашать долг перед банком, за него это сделает страховая фирма. К таким случаям относится получение увечий, повлекших временную нетрудоспособность либо инвалидность, серьезные заболевания и даже смерть. При условии, что человек имел серьезное заболевания на стадии заключения кредитного договора и скрыл это обстоятельство, страховка выплачена не будет.

- титульное страхование. Банк может предложить вам такой вид страхования, при условии, что юридическая чистота приобретаемой недвижимости подлежит сомнению. Максимальный срок действия договора – 3 года, поскольку согласно законодательству за это время все спорные моменты по имущественным правам теряют свою силу.

Страховка позволяет заемщику раз в год получить налоговый вычет.

Что дает страхование жизни заемщика ипотечного кредитования

Может показаться, что страхование жизни и здоровья при ипотеке выгодно только кредитору. Однако это не совсем верно, поскольку полис защищает заемщика, если он не сможет рассчитаться по долгам. В этом случае все расходы берет на себя страховая компания. СК может погасить задолженность полностью, либо делать это ежемесячно за застрахованное лицо. Происходит это при:

- длительном периоде нетрудоспособности (более 30 дней);

- полученной инвалидности 1 или 2 группы;

- смерти кредитополучателя.

Отказ страховой компании в выплате

Страховая компания может оказать в выплате, если клиент скрыл наличие серьезных заболеваний, к которым относят ВИЧ, СПИД, онкологию. Кроме этого, СК откажет и при следующих обстоятельствах:

- заемщик находился в алкогольном либо наркотическом состоянии;

- при самоубийстве, за исключением случая доведения до него;

- если ссудополучатель попал в ДТП, не имея право на управление транспортным средством;

- при совершении преступления, если это доказано судом.

Особенности признания страхового случая

Признав страховой случай, страховщик обязан возместить задолженность полностью, но для этого необходимо соблюсти все формальности. Так, если человек находится на больничном более 30 дней, он должен обратиться в СК с заявлением. Долг будет погашен пропорционально каждому дню болезни. При получении инвалидности, написать заявление нужно не позднее полугода после окончания действия страховки. При наступлении смерти клиента семья заемщика может обратиться в любое время, но не позднее одного года с факта констатации кончины.

Является ли страхование жизни для ипотеки обязательным

Приобретение полиса страхования жизни при ипотеке не является обязательным условием. Банк может предложить его оформление на добровольной основе как возможность защитить себя и созаемщиков при наступлении страхового случая. Отсутствие страховки не является поводом для отказа в выдаче ипотечной ссуды, хоть у большинства населения сложился подобного рода стереотип.

Нормативно-правовое регулирование

Ни в одном нормативно-правовом акте вы не найдете постановления, что кредитополучатель должен страховать собственную жизнь, покупая жилье при помощи кредитных средств. Другое дело, если речь идет о страховании объекта недвижимости. В этом случае необходимо обратиться к федеральному закону «Об ипотеке», в пункте 31 которого черным по белому прописано, что это условие является обязательным.

Требования банков

Исходя из вышеприведенной информации можно понять, что банковские организации не имеют право требовать страхование жизни при ипотеке, а уж тем более самовольно включать этот пункт в кредитный договор. Кредитор лишь может предложить купить полис, а уж решать, делать это или нет, остается за вами. Другое дело, что при отказе от страховки вам будут предложены совсем другие условия предоставления кредитных денег.

Как страхование жизни влияет на стоимость ипотечного кредита

Первое, к чему может привести отказ от приобретения полиса – это повышение процентной ставки по займу. Еще банк может сократить срок предоставления ссуды или запросить внести больше денег в качестве первоначального взноса. Если вы думаете, что это является незаконным, то ошибаетесь. Кредитная организация дает вам право выбора: приобрести полис и получить льготные условия кредитования или же взять деньги на общих основаниях.

Санкции ипотечных банков за отказ от страховки

Выяснив, обязательно ли страховать жизнь при ипотеке, необходимо получить информацию, насколько процентов банки могут увеличить годовую ставку. Единого подхода в этом вопросе нет, поэтому необходимо узнавать эту информацию у каждого кредитора отдельно, ведь коридор между минимальным и максимальным значением может достигать нескольких процентных пунктов. Вот лишь несколько примеров, насколько изменится ставка:

- Сбербанк +1%;

- Банк Москвы +1%;

- ВТБ24 +1%;

- Дельтакредит +1%.

- Райффайзенбанк + 0,5%;

- Россельхозбанк +3,5%;

В каких банках страховка жизни для ипотеки необязательна

Если страховка жизни при ипотеке в Сбербанке или ВТБ подразумевает обязательное приобретение полиса из списка аккредитованных компаний, иначе условия по ссуде будут изменены, то в ряде банковских учреждений при заключении кредитного соглашения покупка страховки является лишь вашим личным делом. Ипотека без страхования жизни предлагается в:

- Глобэксе;

- Газпроме и др.

Как оформить договор страхования жизни

Если у вас есть полис страхования жизни, это еще не означает, что вы можете предоставить его, поскольку при страховой ситуации деньги получите вы или ваши родственники, но никак не банк. По этой причине придется подписать новый договор, где выгодоприобретателем является кредитодатель. Сделать это можно в:

- страховой компании;

- банке.

Страховка начнет действовать с момента, когда был уплачен первый взнос.

В банке при заключении ипотечного договора

При покупке полиса добровольного страхования жизни и здоровья при ипотеке в банке вам будет предложено заключить договор у какой-то определенной компании, поэтому сразу попросите уточнить, можно ли выбрать другую компанию, ведь тогда страховка может стоить меньше. Связано это с тем, что страховщик отчисляет банку определенный процент вознаграждения за каждый заключенный полис. Эти деньги страховая компания включает в стоимость договора.

В страховой компании аккредитованной банком

Не все банки соглашаются на страхование жизни при ипотеке у любой компании, поэтому будьте готовы, что придется собрать дополнительные бумаги, которые необходимы кредитору, чтобы принять у вас этот полис. Для ссудополучателя самостоятельный выбор компании выгоден тем, что он может обратиться в ту, с которой у него налажен многолетний контакт. При таком раскладе он может получить дополнительную скидку.

Не стоит отдавать предпочтение малоизвестным организациям, которые с целью привлечения клиентов могут предлагать очень выгодные варианты – лучше застраховаться у надежного партнера. Связано это с тем, что ипотека выдается не на один год, а на продолжительный период, а стаж работы на рынке компании – это показатель ее надежности, ведь многие фирмы-новички могут прогореть в ближайший год-два.

Документы для оформления страхового полиса

Для того чтобы заключить договор личного страхования, вам не потребуется много документов. Иногда могут быть затребованы дополнительные бумаги, но, как правило, список ограничивается следующими:

- паспорт;

- заполненная анкета;

- договор ипотечного кредитования;

- медицинскую справку.

Анкету можно заполнить непосредственно на месте. В ней указываются основные данные о клиенте, место проживания и вид кредита. В предоставленной же обязательно медицинской справке должны быть все печати и подписи, а также отражена информация о состоянии здоровья и проведенных обследованиях.

Срок действия договора

Традиционно страховка жизни при ипотеке оформляется сроком на один год, поэтому каждый раз ее необходимо продлевать. В противном случае банк имеет право взимать с кредитополучателя штрафные санкции. Ссудодатели не всегда требуют от своих клиентов обязательного продления срока действия полиса. Это помогает дополнительно сэкономить, ведь у некоторых страховщиков размер вознаграждения может достигать нескольких процентов от суммы задолженности.

Стоимость страхования жизни при ипотеке

Стоимость полиса напрямую зависит от того, в какой организации вы его приобретаете и от остатка задолженности, поэтому каждый раз, заключая новый договор страхования жизни и здоровья при ипотеке, сумма будет меньше предыдущей. Если полис приобретался в офисе страховой компании, необходимо будет брать справку об остатке задолженности для того, чтобы правильно вычислить размер платы.

Если вы не знаете, какую компанию выбрать, можно воспользоваться онлайн-калькулятором, который поможет сориентироваться в существующих предложениях. Нельзя сказать, что он выдаст точную цену, поскольку окончательный расчет произведет сотрудник страховой компании, но поможет узнать, где существуют более выгодные и гибкие условия приобретения страховки.

Какие факторы учитываются при расчете страховой премии

Выбирая страхование жизни при ипотеке, нужно понимать, что для разных клиентов сумма взноса будет разниться. Связано это с множеством факторов, на которые обращают внимание страховщики, применяя понижающие или повышающие коэффициенты:

- возраст. Людям преклонного возраста придется платить больше, поскольку риск наступления болезни или смерти выше, нежели у более молодых кредитополучателей.

- пол. Не имеет особого значения, однако у мужчин тариф может быть выше, поскольку продолжительность жизни у них меньшая в отличие от женщин. С другой стороны, женщина может уйти в декретный отпуск и СК придется возмещать долг. По этой причине эта позиция зависит непосредственно от страховщика и проводимой им политики.

- состояние здоровья. Если человек, как показывает выписка, не имеет серьезных заболеваний и не относится к группе риска по состоянию здоровья, то страховая премия для него будет снижена.

- профессия и образ жизни. Люди, занятые на вредных и тяжелых условиях труда, по статистике живут меньше. Это принимают во внимание и страховые фирмы, оформляя полис с повышающим коэффициентом.

- размер ипотечного займа. Чем выше сумма задолженности, тем больше будет стоить страховка, поскольку рассчитывается они из размера кредита, а не имеет строго установленную величину.

Тарифы страховых компаний

Если подвести небольшой итог, можно понять, что точный тариф страхования жизни при ипотеке рассчитывается в индивидуальном порядке, и на него валяет множество факторов – от возраста и пола до состояния здоровья и образа жизни. Однако в каждом случае у страховщиков есть базовая величина, выраженная в процентах. От нее отталкиваются при произведении расчетов. В каждой организации она разная:

| Сбербанк | |

| ВТБ-страхование | |

| РЕСО-Гарантия | |

| Ингосстрах | Поскольку страхование жизни при ипотеке подразумевает, что выгодоприобретателем является кредитор, то денежные средства будут перечислены ему напрямую, минуя вас. Документы на возмещениеДля страховой компании при наступлении страхового события потребуется подготовить ряд документов, которые послужат основанием для возмещения долга:

Перерасчет при досрочном частичном погашении кредитаПри частичном досрочном погашении вы имеете право потребовать у страховой компании пересчитать сумму взноса, а при переплате вернуть ее часть. Для этого придется принести справку из банка об остатке долга и график расчета ежемесячных платежей, который выдается при подписании договора кредитования. Здесь тоже надо читать условия договора страхования жизни при ипотеке, поскольку в некоторых организациях делать это можно лишь несколько раз за период действия полиса либо вовсе такая возможность не предусмотрена. Возврат страховой премии при полном досрочном погашении ипотекиРасторжение договора страхования жизни возможно при полном возврате банку долга. В некоторых случаях СК не выплачивает остаток, но об этом прописывается в договоре. Если же такая возможность существует, необходимо написать заявление на имя руководителя компании-страховщика с просьбой вернуть сумму, равную размеру страховых платежей за неиспользованное время. В дополнение необходимо приложить справку, свидетельствующую об отсутствии финансовых обязательств перед банком за ипотеку. Деньги перечисляются безналичным переводом на указанный вами счет. Видео

|

В подавляющем большинстве банков условия кредитования построены таким образом, что клиенты вынуждены страховаться, дабы получить наименьший процент по кредиту. Не исключением является и Сбербанк, где страхование жизни для ипотеки снижает процент по ней на 1%.

Ввиду того, что ипотечное кредитование носит залоговый характер, то имущество, которое приобретает клиент банка, будет находиться в залоге до конца выплаты ипотеки. Поскольку такой вид кредитов обычно выдается на довольно-таки длительные сроки, с недвижимостью или заемщиком может произойти все что угодно. Воздействие внешних факторов, негативно сказывающихся на залоговой стоимости, подчас предвидеть практически невозможно.

Учитывая вышесказанное, понять позицию Сбербанка с навязыванием страхования ипотеки можно. Банк просто-напросто стремится минимизировать риски убытков. Хотя это и увеличивает общие расходы заемщика во время выплаты ипотечного кредита.

Всего Сбербанком используется два вида страховок:

- страхование жизни — добровольное;

- страхование имущества– обязательное.

Без страхования объекта недвижимости банк вообще откажется заключать договор. А вот страхование жизни вариативно. Однако, как уже было упомянуто выше, без него процент по ипотечному кредитованию возрастает.

Хотя переплачивать лишнее никому не хочется, задуматься о страховании жизни стоит. Ипотеку по большей части берут на 15-25 лет. За это время здоровье заемщика может ухудшиться, и он уже будет не в состоянии выплачивать необходимую сумму. Соответственно, на плечи родственников ляжет непосильное бремя в виде судебных тяжб и огромных расходов. В том же случае, если на момент ухудшения здоровья или смерти заёмщика страхование жизни активно, то все расходы по выплате ипотечного кредита берет на себя страховая компания.

Ко всему прочему, страхование жизни позволяет получить минимальную процентную ставку. Ее же отсутствие дает банку полное право повысить ставку по ипотеке как на этапе заключения сделки, так и по прошествии определенного времени, что, впрочем, будет указанно в договоре.

Страхование жизни (программа «Защищенный заемщик» от «Сбербанк Страхование жизни» подразумевает под собой выплаты в случае:

- получение заемщиком инвалидности 1 или 2 группы;

- смерти.

Ко всему прочему, существует возможность оформить расширенную страховку, где перечень случаев, при которых страховая компания будет выплачивать за заемщика ипотеку, значительно шире. Стоит ли говорить, что такой вид страховки несет за собой и дополнительные расходы.

Сбербанк предлагает своим клиентам страховать жизнь в ООО СК «Сбербанк страхование жизни». Однако стоит отметить, что существуют и другие аккредитованные Сбербанком страховые компании, список которых будет представлен ниже.

Разные страховые компании предлагают различные условия для страхования жизни. В среднем, для ипотеки в Сбербанке цена варьируется от 0,2 до 1,5 % от суммы задолженности по кредиту. В подавляющем большинстве случаев страховые компании индивидуально подходят к каждому клиенту. Соответственно, сумма страховки при такой системе сильно разнится у разных заемщиков. При расчете стоимости страхования жизни учитываются такие факторы, как возраст, пол, профессия, состояние здоровья и даже вредные привычки.

Аккредитованные Сбербанком страховые компании

Указанные в таблице страховые компании участвуют в страховании залогового имущества.

| Название страховой компании | Соглашение со Сбербанком | Информирует банк |

|---|---|---|

| ООО СК «Сбербанк страхование» | + | + |

| САО «ВСК» | + | + |

| ООО СК «ВТБ Страхование» | + | + |

| ПАО «САК «ЭНЕРГОГАРАНТ» | + | + |

| АО «СК «ПАРИ» | + | + |

| ООО «Абсолют Страхование» | + | + |

| АО «АльфаСтрахование» | + | + |

| СПАО «Ингосстрах» | + | + |

| СПАО «РЕСО-Гарантия» | + | + |

| ООО «СФ «Адонис» | + | + |

| ООО «СК «Гранта» | + | + |

| ООО «Зетта Страхование» | + | + |

| ООО «СО «Сургутнефтегаз» | + | + |

| Либерти Страхование (АО) | + | + |

| АО «СОГАЗ» | + | + |

| АО «СК «Чулпан» | — | + |

| АО «Страховая бизнес группа» | + | — |

| ООО «СК «Независимая страховая группа» | + | — |

| АО «СК «РСХБ-Страхование» | + | — |

| АО «АИГ» | — | — |

«Информирует Сбербанк» — то есть отправляет электронное письмо о том, что заемщик застраховал залоговое имущество. Никаких дополнительных действий от заемщика при этом не требуется.

«Соглашение со Сбербанком» — страховая компания заключила дополнительное соглашение со Сбербанком. На самом деле заемщик может застраховать залоговое имущество даже в неаккредитованной страховой компании, однако в этом случае Сбербанк будет проверять данную страховую компанию на соответствие требованиям . Такое рассмотрение обычно занимает 20-30 дней.

Также актуальный список аккредитованных страховых компаний на официальном сайте Сбербанка. Что же касается страхования жизни, то здесь список аккредитованных страховых компаний во многом схож и также представлен на сайте Сбербанка. Однако обратите внимание на то, что наличие какой-либо компании в данном списке не гарантирует того, что она будет соответствовать предъявляемым Сбербанком условиям . В связи с этим, перед тем как подписать договор с какой-либо компанией из представленного перечня, следует проверить ее на соответствие требованиям.

Список аккредитованных Сбербанком страховых кампаний, участвующих в страховании жизни для ипотеки:

- ООО СК «Сбербанк страхование жизни»;

- ООО СК «Сбербанк страхование»;

- ООО «Абсолют Страхование»;

- ООО «СФ «Адонис»;

- АО «АльфаСтрахование»;

- САО «ВСК»;

- ООО СК «ВТБ Страхование»;

- ООО «СК «Гранта»;

- ООО «Зетта Страхование»;

- СПАО «Ингосстрах»;

- Либерти Страхование (АО);

- АО «СК «ПАРИ»;

- СПАО «РЕСО-Гарантия»;

- АО «СОГАЗ»;

- ООО «Страховое общество «Сургутнефтегаз»;

- АО СК «Чулпан»;

- ПАО «САК «ЭНЕРГОГАРАНТ».

Естественно, вы можете попробовать застраховать жизнь и в неаккредитованной страховой компании. Но в таком случае Сбербанк будет проверять ее. Проверка, как и в случае со страхованием залогового имущества, займет до 30 дней.

Зачем нужна аккредитация, если Сбербанк все равно проверяет страховые компании? Дело в том, что при страховании жизни или залогового имущества в аккредитованных Сбербанком организациях некоторые вопросы решаются быстрее, а главное, к возникающим проблемам Сбербанк относится лояльнее. Также некоторые страховые компании делают небольшую скидку, если у них заключен договор со Сбербанком.

Выгодные условия страхования для ипотеки в Сбербанке (залоговое имущество + жизнь)

Политика Сбербанка так или иначе вынуждает большинство заемщиков искать, где дешевле страховать залоговое имущество и жизнь. Однако, однозначно ответить на этот вопрос не представляется возможным ввиду индивидуальных условий для каждого клиента страховой компании. Однако на небольшом примере для ипотеки в 2 млн. рублей можно понять, в какой страховой организации условия более выгодные. Также для наглядности будут представлены условия как для мужчин (35 лет), так и для женщин (30 лет), являющихся офисными работниками и не имеющих нареканий по здоровью.

Сумма страхования рассчитывается по формуле: долг по ипотеке (сумма ипотечного кредита) * (тариф по жизни + тариф по залоговому имуществу).

Например, вы берете ипотеку на 2 млн. рублей. В выбранной вами страховой организации тариф по жизни составил для вас 0,3%, а по залоговому имуществу 0,1%. Формула будет выглядеть следующим образом: 2 млн. рублей * (0,3%+0,1%) = 8000. То есть за свою страховку по ипотеке вы будете вынуждены платить 8 тыс. рублей в год.

В то же время не все компании предлагают официальные калькуляторы на своих сайтах, а высылают расчет лишь по запросу. Самостоятельно же разобраться в представленных тарифных сборниках простому пользователю весьма сложно – слишком много нюансов. При принятии решения желательно обратиться в несколько страховых компаний, чтобы сравнить результат с учетом индивидуальных условий.

Можно страховать залоговое имущество в одной компании, а жизнь в другой, подобрав при этом минимальные тарифы. В таблице ниже представлены страховые организации и соответствующие тарифы. Опять же, для разных заемщиков они могут существенно отличаться, поскольку зависят от множества факторов.

Отказ от страховки

Если вы хотите оставить за собой возможность отказаться от страхования жизни и вернуть средства, на это потраченные, первое, на что необходимо обратить внимание, – какой договор был заключен: коллективный или индивидуальный.

Индивидуальный страховой договор заключается между физическим и юридическим лицом (клиентом и страховой компанией). На него действует период охлаждения, в течение которого можно полностью вернуть деньги за страховку. С 2018 года этот период составляет 14 дней (в 2019 году сроки не изменились). В случае досрочного погашения кредита возврат средств осуществляется согласно условиям договора. Так, в «Сбербанк страхование жизни» выкупная сумма рассчитывается по формуле:

- N – полный срок страхования;

Обе переменные рассчитываются в днях.

Коллективный страховой договор заключается между юридическими лицами (кредитная организация и страховая компания), а заемщик (клиент) просто присоединяется к нему. Период охлаждения на такой договор не действует. В данном случае, чтобы вернуть деньги за страховку, придется потратить время на обращение в суд, что, впрочем, не гарантирует никакого положительного результата для заемщика. Опять-таки, все зависит от того, как был составлен договор. Например, для потребительских кредитов и автокредитов Сбербанк также предусматривает период охлаждения, как и в случае с индивидуальным страховым договором.

Что же касается досрочного погашения кредита, то никаких конкретных норм в законодательстве по возврату выкупной суммы в случае коллективного договора не предусмотрено.

Порядок расторжения договора страхования в Сбербанке

Правила страхования в компании «Сбербанк страхование жизни», являющейся дочерней компанией Сбербанка, регулируется приказом № 134 от 15 августа 2016 года. Действует он, впрочем, только по отношению к данной организации. Однако стоит обратить внимание на то, что участники договора могут договориться об изменении или же вовсе об исключении некоторых положений, указанных в данном приказе. Ну и, соответственно, если вы страхуетесь в другой компании, то договор будет другим.

В контексте темы отказа от страховки в Сбербанке, наибольшего внимания заслуживает пункт 8 из этого приказа. Именно там указано, как в общих случаях будут производиться взаиморасчеты сторон при расторжении договора. Почему в общих случаях? Все очень просто. Страховая компания может изменить некоторые условия договора или исключить из него те или иные пункты, как было упомянуто выше. Поэтому внимательно читайте договор перед тем, как его подписать.

Договор страхования до истечения срока прекращается в следующих случаях:

- Страховая компания выполнила свои обязательства.

- Страхователь отказался от договора до того момента, как он вступил в силу.

- Страхователь отказался от страховки после вступления договора в силу и при этом досрочно погасил кредит.

- Страхователь отказывается от договора страхования, заключенного между страхователем и уполномоченным лицом страховщика. При этом страховщик использовал для подписания аналог собственноручной подписи, а страхователь собственноручную подпись.

- Страхователь отказывается от договора, который был заключен путем направления страховщиком страхователю полюса страхования, на основании составленного заявления в виде электронного документа. Такое заявление должно соответствовать закону Российской Федерации от 27.11.1992 № 4015-1.

- Страхователь отказывается от договора в период охлаждения (14 дней с момента заключения договора).

- Автоматически разрывается при неоплате или неполной оплате страхового взноса в указанный льготный период.

- По взаимному соглашению обеих сторон договора.

Полностью страховой взнос возвращают в случае отказа от страховки по пунктам 2 и 6. При досрочном погашении кредита возвращаемая сумма рассчитывается по формуле:

(Уплаченная страховая премия – (Установленная Договором страхования страховая премия * T1/N)) * 50% ,

- N – полный срок страхования;

- T1 – срок страхования до дня, предшествующего дате прекращения (включительно).

В остальных случаях страховой взнос, скорее всего, вернуть не удастся, по крайне мере без вмешательства опытного юриста.

На фоне вышеуказанных правил закономерно возникает вопрос, кто такие страхователи и страховщики. Для конкретно взятого случая, а именно страхования для ипотеки в «Сбербанк страхование жизни», можно дать следующие определения:

- Страхователь. В случае индивидуального договора – это заемщик Сбербанка, который страхуется для ипотеки. В случае коллективного договора – это сам Сбербанк, заемщик же со своего согласия выступает в роли третьего (застрахованного) лица.

- Страховщик – компания «Сбербанк страхование жизни».

Вконтакте

Есть вопрос, который волнует потенциальных заемщиков, обязательно ли страхование жизни при ипотеке в Сбербанке в 2019 году? Ведь такой пункт прописан в кредитном договоре при ипотеке с государственной поддержкой.

Льготная ставка на ипотеку действует только при условии, что заемщик обязательно застрахует свою жизнь и здоровье. В противном случае банк имеет право повысить кредитную ставку на 1%.

Страховать или не страховать

Сначала разберемся, а обязательно ли вообще страховать жизнь, чтобы получить ипотечный кредит? Ведь многие банки на таком страховании настаивают. Законны ли их требования? Кому это больше нужно: банку или заемщику?

Сначала разберемся, а обязательно ли вообще страховать жизнь, чтобы получить ипотечный кредит? Ведь многие банки на таком страховании настаивают. Законны ли их требования? Кому это больше нужно: банку или заемщику?

Личная страховка покрывает целую группу рисков:

- смерть заемщика;

- устойчивое расстройство здоровья и инвалидность;

- травмы и острые заболевания;

- частичную потерю трудоспособности.

Если у заемщика возникнут трудности с возвратом кредита по одной из вышеназванных причин, то страховая компания погасит за него образовавшуюся задолженность. Эти средства получает банк. Но часть денег кредитное учреждение может направить заемщику, чтобы он оплатил лечение, скорее вернулся на рабочее место и возобновил выплаты.

Таким образом, страхование для кредитора сокращает риск невыплаты долга. А заемщику гарантирует, что при наступлении неблагоприятных обстоятельств бремя возврата кредита не ляжет на его близких. И даже в случае утраты здоровья или временной потери работы, он сможет с помощью страховки погасить часть долга. Учитывая, что кредит дают на срок до 30 лет, наступления страхового случая не кажется чем-то абсолютно невозможным.

Что говорят в Сбербанке

В Сбербанке менеджеры тоже иногда настаивают, что при ипотеке страхование жизни обязательно

. Но заемщиков часто волнует не сам вопрос, страховать или не страховать жизнь. Ведь в последние годы личное страхование перестает восприниматься как нечто совершенно ненужное. Тем более, когда оно дает возможность получить выгодные условия ипотечного займа и снизить кредитную ставку.

В Сбербанке менеджеры тоже иногда настаивают, что при ипотеке страхование жизни обязательно

. Но заемщиков часто волнует не сам вопрос, страховать или не страховать жизнь. Ведь в последние годы личное страхование перестает восприниматься как нечто совершенно ненужное. Тем более, когда оно дает возможность получить выгодные условия ипотечного займа и снизить кредитную ставку.

Конфликты возникают тогда, когда сотрудники Сбербанка не просто навязывают страхование жизни, а настаивают на том, чтобы полис был оформлен именно в компании «Сбербанк страхование жизни». А годовые ставки у нее не самые низкие:

- страхование жизни и здоровья заемщика –1,99% ;

- страхование жизни и здоровья в связи с недобровольной потерей работы – 2,99% ;

- страхование жизни и здоровья с самостоятельным выбором параметров –2,5% .

Проценты начисляются от страховой суммы, а она равна размеру займа. И получателю кредита предстоят существенные выплаты.

Как правильно вести себя с менеджерами банка

Заемщик имеет право застраховать свою жизнь и здоровье в любой страховой компании, аккредитованной в Сбербанке.

Это норма прописана отдельным пунктом в кредитном договоре.

Заемщик имеет право застраховать свою жизнь и здоровье в любой страховой компании, аккредитованной в Сбербанке.

Это норма прописана отдельным пунктом в кредитном договоре.

Таких компаний, кроме «Сбербанк Страхование», существует четыре:

- ООО СК «ВТБ Страхование»;

- САО «ВСК»;

- ООО «ИСК «Евро-Полис»;

- ОАО «СОГАЗ».

У них тарифы обычно меньше, чем ставки в «Сбербанк Страховании». Но, несмотря на закон, менеджеры Сбербанка иногда настаивают на оформлении полиса именно в их страховой компании. Трудно сказать, что ими руководит: обычная некомпетентность или стремление заработать на дополнительных услугах. Но к сожалению, такие прецеденты случаются. В этом случае потенциальному заемщику нужно сослаться на сайт Сбербанка России. На нем сказано, что можно страховать здоровье и жизнь в любой страховой компании, которая отвечает требованиям данного кредитного учреждения.

Если это не помогло, то необходимо потребовать у сотрудников банка письменный отказ в выдаче кредита с обязательным указанием мотива. Как правило, такого шага бывает достаточно, чтобы снять все возражения менеджеров и начать вести конструктивный диалог. В противном случае нужно обращаться напрямую к руководству Сбербанка или обжаловать неправомерный отказ в выдаче кредита в суде.

Видео: О страховке при ипотеке

Подведем итог

Когда берешь ссуду на жилье в Сбербанке заключать договор личного страхования необязательно. Вы вправе отказаться от страховки.

Ни один закон не предусматривает ее непременное наличие.

Когда берешь ссуду на жилье в Сбербанке заключать договор личного страхования необязательно. Вы вправе отказаться от страховки.

Ни один закон не предусматривает ее непременное наличие.

У добровольного страхования здоровья и жизни при получении ипотечного кредита есть положительные и отрицательные стороны. Самым большим минусом является общая сумма страховых платежей по договору. Учитывая, что взносы нужно платить ежегодно, стоимость страхования жизни при ипотеке в Сбербанке ощутимая, кредитные программы рассчитаны на 30 лет, получается внушительная переплата.

Но если взять в расчет, что Сбербанк при отсутствии страховки повышает ставку по кредиту на 1% , то появляется резон застраховаться. Необязательно это делать в компании «Сбербанк Страхование». Разумно поискать более выгодные условия у других, аккредитованных в этом кредитном учреждении страховщиков.

Читайте также:

11 Comments

Делайте в аккредитованных компаниях страховку! Гораздо дешевле, будут пугать — не ведитесь. От электронной регистрации можно отказаться и от открытия счёта, который стоит 2000р тоже можно отказаться, обдирают простой народ, как липку, сволочи!

05.11.2016 погиб на производстве заёмщик 2 млн рублей...с 2007 года была выплачена половина суммы...жена(38лет) неработает и двое маленьких детей(3 и 10 лет) не в состоянии оплачивать ещё 1 млн...на что можно надеяться что делать? семья нашла только полис ВТБ на страх.имущества...в договоре № 26740 тоже нет строк о полисе страх.жизни...Как быть к Президенту идти? моё т.925-185-36-41

Добрый день!подскажите пожалуйста что делать,если сотрудник Сбербанк при оформлении ипотечного кредита заставляет страховаться именно у них,а мы хотим в другой страховой,на что сотрудник говорит идите страхуйтесь,но номер кридитного договора для страховой отказывается предоставлять?