Промсвязьбанк рефинансирование ипотеки других банков физическим лицам. Как подать заявку на рефинансирование кредитов других банков в промсвязьбанк. Ключевые условия программы

Если гражданин хочет изменить условия возврата капитала, ему поможет в Промсвязьбанке. Услуга позволяет изменить порядок расчета по задолженности. Заемщик сможет сэкономить средства или пролонгировать срок возврата капитала.

Особенности услуги

Рефинансирование или перекредитование – банковская услуга, представляющая собой получение нового займа на закрытие предыдущих обязательств. Предложение помогает:

- продлить срок расчета по кредиту;

- скорректировать ежемесячный размер платежей;

- объединить несколько займов в один.

Услуга предоставляется только благонадежным заемщикам. Ее нельзя использовать, как способ предотвратить последующее ухудшение кредитной истории, если просрочка уже допущена.

Рефинансирование позволяет уменьшить ежемесячную нагрузку на бюджет клиента путем продления сроков расчета по обязательствам.

Однако не стоит путать рефинансирование и реструктуризацию. В первом случае происходит повторное заключение кредитного договора. предполагает оформление дополнительного соглашения к действующему договору. Услуга предоставляется в том же банке, который выдал первоначальный займ. Оформить рефинансирование можно в любом банке.

На каких условиях выдается новый займ

Если осуществляется рефинансирование ипотеки в Промсвязьбанке, гражданин может получить новый займ по ставке от 10,5% годовых. Однако реальный размер переплаты будет на несколько процентов больше. Здесь учитывается:

- ежемесячный размер дохода;

- иные обстоятельства, оказывающие влияние на платежеспособность клиента.

Компания готова предоставить до 15 млн. руб. Кредит выдается на срок от 3 до 25 лет.

Требования к претенденту

Предоставляется только лицам, которые соответствуют требованиям организации. Займы выдаются гражданам РФ в возрасте от 21 до 65 лет. Заемщик должен проживать или осуществлять трудовую деятельность в городе, в котором имеется отделение банка.

Рефинансирование ипотеки в Промсвязьбанке в 2017 году возможно при наличии официального трудоустройства. Допускается наличие у претендента доли в юридическом лице, но не более 25%, если гражданин работает в этой организации.

Сотрудничество также предусмотрено. Требования к трудовому стажу меняются в зависимости от статуса заемщика. Для получения займа нужно проработать минимум 1 год. Из них 4 месяца должны приходиться на последнее место работы. Что касается индивидуальных предпринимателей, то требования к стажу повышаются до 2 лет.

В процессе оформления может потребоваться привлечение созаемщиков. В их качестве банк рассматривает:

- супруга претендента;

- родственников;

- совершеннолетних детей.

В процессе оформления займа гражданину нужно предоставить два номера телефона. Если в банк обращается мужчина до 27 лет, он не должен подлежать призыву на военную службу. Иначе заявка на рефинансирование ипотеки в Промсвязьбанке будет отклонена. Если в компанию обращается гражданин, который проходит службу по контракту, займ выдается только при наличии созаемщика.

Необходимые бумаги

Рефинансирование ипотеки других банков осуществляется после предоставления полного пакета документов. Сюда входит:

- справка с реквизитами банка для перечисления;

- паспорт заемщика;

- предыдущий кредитный договор;

- заявка на рефинансирование;

- справка о доходах;

- военный билет, если в банк обращается мужчина младше 27 лет.

Банк может потребовать дополнительные документы. Отказ от предоставления бумаг приведет к отклонению заявки.

Предварительный расчет

Перед тем как осуществлять рефинансирование ипотеки в Промсвязьбанке, необходимо рассчитать размер ежемесячных платежей. Выполнить действие можно при помощи кредитного калькулятора. Он расположен на странице с предложением. Заемщику нужно лишь указать:

- размер дохода семьи;

- сумму займа, которая требуется для погашения обязательств;

- срок кредита.

Действие выполняется при помощи ползунков и выбора данных из всплывающего окна. Система автоматически производит расчеты. Информация является примерной. Она рассчитывается с учетом минимальной процентной ставки. На практике размер платежа может отличаться от полученных данных.

Схема оформления

Чтобы выполнить рефинансирование ипотеки в Промсвязьбанке нужно подать заявку. Это можно сделать в офисе организации. Получить предварительную консультацию можно в онлайн режиме. Для этого потребуется подать заявку через официальный сайт компании. В анкете нужно указать:

- сведения о потенциальном заемщике;

- адрес проживания;

- данные для связи.

После этого с заемщиком свяжется сотрудник банка и объяснит особенности сотрудничества. Если гражданина устроят нюансы рефинансирования, он должен прийти в офис компании и заполнить анкету. Затем предстоит дождаться решения организации.

Если банк согласится предоставить деньги на погашение открытого кредита, предстоит собрать документы и повторно обратиться в офис финансовой организации для подписания кредитного договора. Затем банк перечислит деньги на счет предыдущего кредитора. Желательно получить справку о полном закрытии задолженности. После этого гражданину предстоит закрывать обязательства перед новым кредитором. Сотрудничество с предыдущей компанией прекращается.

Заключение

– выгодная услуга, позволяющая изменить условия кредитного договора. В компании действует относительно небольшая процентная ставка. Услуга позволяет продлить период расчета с финансовой организацией. Однако гражданин должен понимать, что пролонгация срока действия договора приведет к увеличению размера переплаты. Предложение не получится использовать, если у заемщика имеются просрочки.

Такая процедура, как рефинансирование ипотеки в Промсвязьбанке представляет собой мероприятие, которое поможет переоформить имеющиеся кредиты на более привлекательных для заемщика условиях. В 2018 году в Промсвязьбанке рефинансирование ипотеки возможно даже в том случае, если у заказчика наблюдается сложная финансовая ситуация, вследствие которой он не имеет никакой возможности вносить платежи в установленном договором режиме.

Преимущества рефинансирования ипотеки

Перед тем, как приступить к основной теме, хотим рассказать о некоторых плюсах, которые будут ждать тех, кто примет решение обратиться в Промсвязьбанк с прошением проведения рефинансирования своей ипотеки, взятой в другом банке:

- Выполненное мероприятие позволит заемщику в некоторой степени уменьшить сумму обязательного ежемесячного платежа. Соответственно вносить суммы для покрытия задолженности станет проще;

- Общий период выплаты может как увеличиться, так и сократиться, в зависимости от потребностей клиента;

- Управление новым займом в режиме онлайн с помощью сервиса интернет-банк;

- Возможно подтверждение дохода справкой по форме банка;

- Сократить сумму переплаты по кредиту, за счет уменьшения процентной ставки.

Итоговое решение сотрудников кредитного учреждения будет зависеть от того, какой уровень кредитного рейтинга присутствует у потенциального клиента. Чтобы подать анкету для ее дальнейшего рассмотрения, соискателю потребуется собрать определенный правилами банка пакет документов, о которых будет рассказано ниже. Кроме того, узнать о перечне всегда можно на официальном портале, либо получив консультацию по бесплатному многоканальному телефону для физических лиц 8 800 333 03 03.

Условия перекредитования в Промсвязьбанке

Если выплата по взятому ипотечному кредиту стала невозможной для вашей семьи, не расстраивайтесь, ведь такая процедура, как рефинансирование ипотеки, которую предлагает Промсвязьбанк в 2018 году – пожалуй, лучший выход из положения. Напомним, что определенной части физических лиц, которые решили приобрести коммерческую ипотеку может быть оказана солидная государственная поддержка.

Основные параметры перекредитования

Тем, кто принял решение в 2018 году перевести имеющийся кредит другого банка в Промсвязьбанк, последний предлагает следующие условия для организации процедуры рефинансирования:

- Процентная ставка нового займа начинается со значения в 9,7 процента в год (при условии присоединения к коллективному договору страхования);

- Срок использования кредитных денег варьируется от трех до 25 лет;

- Общий объем кредита до 15 миллионов рублей. Но тут многое зависит от уровня платежеспособности и качества кредитной истории клиента.

Для того чтобы понять, окажется ли процедура рефинансирования ипотеки в Промсвязьбанке выгодной, следует воспользоваться специальным калькулятором

Требования к физическим лицам в 2018 году

Если вы являетесь клиентом другого банка, то Промсвязьбанк начнет с вами сотрудничество в сфере рефинансирования ипотеки только при условии, если физическое лицо отвечает нижеуказанным требованиям:

- Необходимо гражданства РФ;

- Возраст соискателя от 21 до 65 лет. Обратите внимание, что значение 65 означает последнюю дату для окончания выплат по задолженности;

- Клиенту необходимо иметь постоянное место работы;

- Адрес проживания и трудоустройства должны совпадать с местонахождением подразделения банка;

- Общий трудовой стаж, согласно трудовой книжке должен составлять не менее одного года, а на последнем месте работы, стаж должен равняться четырем месяцам.

- Созаемщиком может быть только муж/жена;

- Наличие рабочего стационарного телефона и еще одного действующего номера.

Для предварительного расчета выгоды перевода ипотечного кредита в ПСБ воспользуйтесь кредитным калькулятором

Для предварительного расчета выгоды перевода ипотечного кредита в ПСБ воспользуйтесь кредитным калькулятором

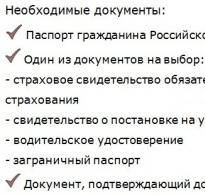

Необходимые для рефинансирования документы

Чтобы получить возможность заказать рефинансирование в 2018 году и рассчитывать на максимально выгодные условия, соискателю придется потратить немало времени на подготовку, а также сбор требующихся документов.

Для анализа кредитоспособности заемщика

Кроме того, банк должен проанализировать заемщика относительно его кредитоспособности. для этого потребуется предоставить следующие документы:

- Анкета-заявление на перекредитование ипотечного займа;

- Паспорт заемщика;

- Страховое свидетельство обязательного пенсионного страхования;

- Документ подтверждающий семейное положение: св-во о заключении брака или брачный договор, св-во о расторжении брака, св-во о смерти мужа/жены или заявление о том, что в браке заемщик не состоит;

- Справка 2-НЛФЛ или по форме банка и заверенную работодателем трудовую книжку;

- Документы подтверждающие дополнительный доход.

Выгода от рефинансирования ипотеки — плюсы и минусы

Рекомендуем ознакомиться с полным перечнем документов, для оценки кредитоспособности заемщика, так как он варьируется в зависимости от категории от получения доходов. Напоминаем, что банковское учреждение оставляет за собой право потребовать дополнительные документы.

Документация по кредиту другого банка

Перечень документов по рефинансируемому кредиту:

- Действующий ипотечный договор с другой кредитной организацией. Необходим оригинал с приложением графика внесения платежей в счет уплаты долга;

- Потребуется справка, содержащая в себе все реквизиты, необходимые для перечисления денег в счет погашения рефинансируемого кредита;

- В случае, когда у заемщика, которому необходимо рефинансирование есть двое и более детей, потребуется подтверждение того, что средства из материнского капитала не были потрачены в счет первоначального взноса, а также в счет погашения долга по ипотеке;

- В случае появления нового заемщика необходимо предоставить соглашение между старым и новым, о том что новый заемщик не имеет прав на недвижимость и осуществляет внесение платежей безвозмездно;

- Справка по кредиту в другом банке с информацией о сумме долга по процентам и размеру основного долга. Данная справка действительна в течении 30 дней.

Минимальная процентная ставка на перекредитование доступна заемщикам только при условии присоединения к Договору коллективного страхования

Минимальная процентная ставка на перекредитование доступна заемщикам только при условии присоединения к Договору коллективного страхования

Расходы на рефинансирование ипотеки

Если вы решились на перевод своего ипотечного кредита в Промсвязьбанк, необходимо быть готовым к следующим расходам:

- Оплата услуг оценочной компании за составление отчета о стоимости недвижимости;

- Заключение договора страхования по тарифам страховой организации;

- Заключение брачного договора, заверенного у нотаруса, в случае если заемщиком является только один из супругов;

- Оплата государственной пошлины на регистрацию ипотечного договора.

Заключение

Если соблюсти все требования Промсвязьбанка, то рефинансирование ипотеки в 2018 году окажется выгодным мероприятием, которое даст возможность существенно изменить имеющиеся условия кредитного договора. Банк готов предложить сравнительно невысокую процентную ставку, что является большим преимуществом в сравнении с иными кредитными организациями.

Продукт под названием рефинансирование на рынке появился давно. Суть его в том, чтобы изменить условия кредитного договора (иногда сделать это можно даже в рамках того банка, в котором изначально был заключен договор) в пользу клиента.

Рефинансирование ипотеки в Промсвязьбанке актуально для:

- заемщиков, у которых внезапно испортилось финансовое положение и которые не могут вносить плату согласно соглашению, но вместе с тем не желают остаться без купленной недвижимости;

- если хочется воспользоваться процентной ставкой на порядок ниже, чем была получена в момент оформления договора.

Обратите внимание, что во втором случае требования к заемщику будут более строгими, воспользоваться предложением смогут только те лица, которые на протяжении всего срока исправно вносили деньги без просрочек. В любом случае каждая ситуация будет рассматриваться в индивидуальном порядке.

Чтобы рефинансировать ипотеку других банков в Промсвязьбанке, необходимо обратиться в его ближайший офис, где написать заявление. Документы типа справки о доходах, копии трудовой книжки и паспорта кредитор вправе запросить в любом случае.

Помимо этих документов человеку также потребуется предоставить сведения о своем кредитном договоре и указать реквизиты того банка для нормального погашения задолженности в случае одобрения заявки.

Как уверяют опытные кредитные эксперты, выгодно обращаться с просьбой рефинансировать задолженность по ипотеке если на момент написания заявления большая часть долга еще не погашена, а разница процентных ставок составляет хотя бы 2%.

Обязательные требования к клиентам

Прежде чем обращаться за написанием заявления на рефинансирование стоит заранее изучить перечень требований, который выдвигаются к потенциальным заемщикам:

- в первую очередь это возраст. Лишь совершеннолетним заемщикам не старше 65 лет на момент внесения последнего ипотечного платежа можно обращаться в банк;

- имеющим российское гражданство и прописку в регионе расположения офиса банка;

- трудоустройство. Условия рефинансирования ипотеки подразумевают получение нового кредита с целью погашения старого, но на более выгодных условиях. Следовательно, клиенту потребуется доказать новому кредитору, что он является ответственным трудоспособным человеком, с отменной кредитной историей и хорошей кредитоспособностью.

Считается, что минимальный трудовой стаж, который понадобится для одобрения заявки, составляет 4-6 месяцев. Официальное трудоустройство и занятость необходимо подтвердить документами.

Общий стаж работы тоже принимается в учет, так шансы на одобрение заявки выше у граждан, у которых он превышает 1 год. Ввиду того, что основная цель любого банка – это получение прибыли, наличие стабильного белого заработка послужит гарантией того, что даже с учетом процентов по договору долг будет в полной мере погашен заемщиком.

Также потребуется оставить номер телефона для оперативной связи. В некоторых случаях банковский работник может попросить сразу два номера, один из которых рабочий – это нормальная практика. Следующее требование относится больше к мужчинам.

Сильному полу, если заемщику при этом не больше 27 лет помимо описанных в статье документов на получение рефинансирования также понадобится предоставить военный билет или другие основания отсрочки от армии.

Документы, которые потребуются в процессе

Документы для оформления рефинансирования лучше всего начинать собирать заранее, чтобы потом иметь возможность быстро передать их на рассмотрение комиссией.

Дело в том, что процесс их проверки может затянуться на срок до 30 дней. А если по итогам окажется, что какой-то справки не хватает, заемщик потратит еще больше своего времени.

Среди прочих документов обязательными в любом случае считается:

- документ, удостоверяющий личность. Гражданам РФ достаточно предъявить оригинал паспорта и принести его копию. Иностранным гражданам в этом плане несколько сложней, ведь им необходимо будет постоянную или временную прописку на территории РФ;

- СНИЛС;

- копию трудовой книжки, которую должен заверить работодатель;

- справку о доходах за последние полгода. Желательно, чтобы она была по форме 2-НДФЛ, но и справка по форме банка тоже подходит;

- непосредственно заявление на получение услуги рефинансирования. Бланк можно получить в отделении банка, заполнив его непосредственно перед подачей пакета документов. Обратите внимание, что заявление необходимо заполнить вручную лично, в нем не допускаются какие-либо ошибки или исправления.

Рефинансирование ипотеки Промсвязьбанка вправе получить те заемщики, у которых прозрачная кредитная история, ведь ни один банк не заинтересован в том, чтобы понести убытки от просроченных платежей.

Проще всего договориться с «родным» банком на некоторые изменения кредитного договора в более выгодную для человека сторону.

Если заемщик платил по кредит вовремя, за ним не числится просрочек, у него есть стабильный источник дохода и постоянное рабочее место, обратиться за рефинансированием можно и в любой сторонний банк.

Что касается Промсвязьбанка, то здесь все заявления будут рассматриваться индивидуально и решение принимается исходя из сложившейся у заемщика ситуации. Клиенту также стоит быть готовым к тому, что небольшой пакет документов (схожий на тот, который требуется для заключения ипотечного договора) необходимо будет представить и во второй раз.

В этом плане удобней всего уже действующим клиентам Промсвязьбанка, копии паспорта и других документов которых уже есть в базе. Но сведения о трудовом стаже и размере заработной платы обновить все равно придется.

Заключение

Промсвязьбанк предлагает своим клиентам и в том числе заемщикам сторонних банков обратиться за рефинансированием на выгодных условиях. В программах, доступных каждому желающему, есть выгодные ставки, так что переоформить договор не составит никакого труда.

Единственная проблема в том, чтобы переубедить кредитора в необходимости пересмотреть условия выдачи займов на жилье. Если у вас появились вопросы, советуем консультироваться непосредственно в офисе банка или позвонив на горячую линию.

Подробнее о кредите

- Срок до 5 лет;

- Кредит до 1.000.000 рублей;

- Процентная ставка от 11,99%.

| Кредит от Тинькофф банка | Оформить кредит |

Подробнее о кредите

- По паспорту, без справок;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 9,99%.

| Кредит от Восточного Банка | Оформить кредит |

Подробнее о кредите

- Срок до 20 лет;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 12%.

| Кредит от Райффайзенбанка | Оформить кредит |

Подробнее о кредите

- Срок до 10 лет;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 13%.

| Кредит от УБРиР Банка | Оформить кредит |

Подробнее о кредите

- Решение мгновенно;

- Кредит до 200.000 рублей только по паспорту;

- Процентная ставка от 11%.

| Кредит от Хоум Кредит Банка. | Оформить кредит |

Подробнее о кредите

- Срок до 4 лет;

- Кредит до 850.000 рублей;

- Процентная ставка от 11,9%.

| Кредит от Совкомбанка. |

Приветствуем! Продолжаем серию полезных статей о военной ипотеке. На этот раз рассмотрим программу рефинансирования военной ипотеки от Промсвязьбанка, которая появилась в 2018 году. Разберем подробно финансовые условия, пакет документов и расходы при проведении кредитной сделки. Поехали!

Условия рефинансирования военной ипотеки от Промсвязьбанка

Промсвязьбанк предлагает рефинансировать остаток основного долга по ранее взятой военной ипотеке для военнослужащих — участников НИС (накопительно-ипотечной системы). При этом проценты за текущий платежный период (т.е. платежный месяц) заемщик должен будет погасить самостоятельно (в отличии от программы Банка Зенит).

Вот основные условия программы рефинансирования от Промсвязьбанка:

- Максимальная сумма рефинансирования — 2 500 000 руб.

- Ставка кредитования — 8,9 % годовых

- Максимальное соотношение кредит/залог — 90% (т.е. можно рефинансировать военную ипотеку с первоначальным взносом 10% и более)

- Срок кредитования — до 25 лет

- Обязательное оформление имущественного страхования

До недавнего времени действовало ограничение на регион, в котором должна была располагаться квартира, военную ипотеку по которой необходимо было рефинансировать. В настоящее время Промсвязьбанк снял подобные ограничения, расширив круг потенциальных клиентов. Теперь главное, чтобы в регионе, где расположена квартира, присутствовало подразделение Промсвязьбанка.

Требования к заемщикам по программе рефинансирования военной ипотеки

Требования практически аналогичны требованиям к клиентам по обычной военной ипотеке. Прежде всего это:

- возраст — от 21 года до 50 лет (включительно)

- гражданство РФ (военную ипотеку получают только граждане РФ)

- регистрация или фактическое проживание в регионе присутствия банка

Ну и естественно, заемщик обязательно должен быть действующим участником НИС.

Пакет документов для подачи кредитной заявки на рефинансирование военной ипотеки

Стоит отметить, что пакет документов по рефинансированию гораздо шире, чем по стандартной военной ипотеке.

Полный перечень документов для принятия решения о рефинансировании военной ипотеки в Промсвязьбанке:

- Заполненная и подписанная заемщиком заявление-анкета (вот ссылка на анкету)

- Паспорт РФ (все страницы)

- Документ о семейном положении (например, свидетельство о браке или о разводе)

- Кредитный договор по рефинансируемой военной ипотеке с актуальным на дату подачи документов графиком платежей

- Договор целевого жилищного займа (или сокращенно ЦЖЗ — договор между военнослужащим и ФГКУ Росвоенипотекой о предоставлении целевого займа на покупку недвижимости)

- Заверенная справка от текущего банка-кредитора по военной ипотеке с указанием реквизитов счёта для погашения кредита (нужна Промсвязьбанку, чтобы убедиться в точности реквизитов, по которым будут перечислять денежные средства по рефинансированию для погашения старой военной ипотеки)

- Справка о рефинансируемом кредите (должна содержать: дату выдачи справки; ФИО заемщика; номер и дату кредитного договора рефинансируемого кредита; дату, на которую указывается остаток задолженности по военной ипотеке; сумма задолженности по военной ипотеке и текущих процентов к уплате; номер ссудного счета или текущего счета для погашения; ФИО и подпись сотрудника, составившего данную справку, а также печать кредитной организации). Данная справка уточняет все текущие финансовые значения по рефинансируемому кредиту.

Расходы при рефинансировании военной ипотеки

Давайте подробно разберём, какие расходы предстоит понести в связи с рефинансированием военной ипотеки в Промсвязьбанке (да и в любом другом банке также):

- Оценка недвижимости — в соответствии с тарифами оценочных компаний (например, в Москве оценка в среднем стоит порядка 5 000 руб. )

- Имущественное страхование — от 0,2% от суммы кредита (оплачивается ежегодно до полного погашения ипотеки)

- Государственная регистрация договора ипотеки в Росреестре, в т.ч. с внесением сведений в ЕГРП об ипотеке как обременении прав на недвижимое имущество — 1000 руб.

- Нотариальные расходы — например, согласие супруга на заключение договора ипотеки, или о том, что в зарегистрированном браке не состоит. Оплачивается в соответствии с нотариальными тарифами — в среднем 1500 руб.

Резюме

В целом, Промсвязьбанк — это банк с отличной репутацией, высоким клиентским сервисом, а также отлаженными бизнес-процессами. Всё это позволяет банку проводить рефинансирование военной ипотеки в кратчайшие сроки. Наш опыт работы с Промсвязьбанком этот факт подтверждает.

Как Вы уже успели заметить, уважаемые читатели, рефинансирование военной ипотеки предполагает определенные расходы со стороны заемщика. Но эти расходы легко покрываются за счёт снижения ставки по кредиту, а еще более важно то, что уходят так называемые «хвосты», т.е. задолженность в графике платежей, которая не покрывалась за счёт накопительных взносов. Поэтому смело обращайтесь за рефинансированием военной ипотеки, тем более, если ставка по Вашему кредиту значительно выше 8.9% годовых.

Общую подробную статью о рефинансировании военной ипотеки читайте