Сбербанк счет в евро для частных лиц. Как открыть валютный счет в банке физическому лицу

Вопрос, как открыть валютный счет в банке физическому лицу стоит особенно остро перед теми, кто часто совершает расходные операции в иностранной валюте. Несомненно, перевести средства можно и в рублях, но в данном случае придется заплатить дополнительную комиссию за конвертацию валюты. Кроме того, всем известно, что банк продает иностранную валюту на несколько процентов дороже, нежели покупает. Сегодня возможность открыть счет в иностранной валюте есть у каждого, даже если вы не являетесь юридическим лицом или индивидуальным предпринимателем. Впрочем, разберем данный вопрос по порядку, а также приведем несколько предложений кредитно-финансовых учреждений России.

Зачем нужен валютный счет и его преимущества

В первую очередь стоит определить, кому нужен счет в иностранной валюте. Кроме того, важно знать, какие преимущества и что он дает потенциальным клиентам:

- можно обменивать в валюту дистанционно без поиска обменников;

- владелец может осуществлять переводы физическим лицам, например, родственникам, живущим за границей;

с него можно оплачивать платежи и кредиты без конвертации валют; - для тех, кто часто выезжает за границу или оплачивает какие-либо товары, нет необходимости покупать каждый раз валюту и платить комиссию за конвертацию.

Но при этом не стоит забывать, что кредитно-финансовые организации за услугу изымают определенную плату. То есть, владельцу все равно придется заплатить за его открытие и обслуживание, плюс отдельно оплачивать переводы и комиссионные сборы.

Процесс оформления документов

Для начала все же стоит разъяснить, что такое валютный счет. На самом деле – это лицевой счет физического лица, открытый в иностранной валюте. То есть, банк открывает его на ваше имя, он предназначен для хранения и передвижения денежных средств в определенной иностранной валюте. Но сегодня также имеется возможность открыть мультивалютный счет, то есть вы можете хранить не только отечественную, но и иностранной валюте, а получать наличные или оплачивать покупки именно в той валюте без конвертации.

На самом деле, процесс оформления валютного счета достаточно простой. Основная задача потенциального клиента правильно выбрать банк. Действительно, предложений на рынке финансовых услуг достаточно много, поэтому придется потратить немного времени на изучение банковских сайтов. Как правило, информацию об условиях обслуживания размещена на странице официальный сайт банка, однако, желательно лично посетить отделение и проконсультироваться со специалистом. Далее вам потребуется подготовить несколько документов:

- документ, удостоверяющий личность;

- заявление-анкета;

- сумма для первоначального взноса.

Итак, чтобы стать клиентом нужно обязательно самостоятельно прийти в банк и написать заявление, затем сделать первоначальный взнос на определенную сумму, как минимум 5-10 единиц иностранной валюты. Если вы уже являетесь клиентом того или иного банка, возможно, он предоставляет возможность пользоваться всеми услугами не выходя из дома с помощью интернет-сервисов.

Обратите внимание, при открытии какого-либо счета в банке вы имеете возможность получить пластиковую дебетовую карту, привязанную к нему.

Какой счет выбрать

Для физических лиц банки предлагают несколько вариантов открытия валютных счетов, в том числе депозитные. То есть, у каждого есть выбор открыть вклад в иностранной валюте или счет с той лишь разницей, что депозит позволяет получать выгоду в виде процентов. Что касается процентных ставок по депозитам, то они могут сильно различаться, в большинстве своем они колеблются от 0,1 до 3% годовых.

Валютный счет для физического лица подойдет в том варианте, если он нужен для проведения различных операций в данном варианте открывать вклад нет смысла. Постольку, поскольку проценты начисляются только за определенный срок хранения денежных средств при досрочном распоряжении деньгами банк прибыли не начисляет.

Есть третий вариант – это мультивалютный счет, то есть он позволяет владельцу получать прибыль от колебания курса валют, например, банки предлагают открыть счет в трех валютах: в рублях, долларах или евро . Далее, клиент самостоятельно управлять своими финансами, например, если ожидается рост курса доллара, то пользователь может перевести свои накопления в доллары.

Лучшие предложения от коммерческих банков

Сегодня практически все коммерческие банки предлагают открытие валютного счета для физических лиц. Но прежде чем определить, где лучше открыть валютный счет для физических лиц, при рассмотрении различных предложений стоит обратить внимание на некоторые важные детали:

- стоимость открытия и годовое обслуживание;

- комиссия за операцию;

- комиссия за пополнение;

- возможность дистанционного управления.

Обратите внимание, что актуальную информацию о банковских предложениях можно посмотреть на официальном сайте коммерческого банка. В том числе и об открытии валютного счета в банке.

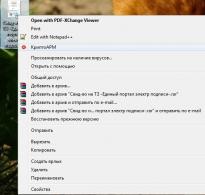

Отражение валютного счета в Сбербанк Онлайн

Сбербанк России

Здесь можно открыть депозитный или текущий счет в иностранной валюте, что касается депозитных предложений, то их много. Открыть вклад можно как в территориальном подразделении кредитно-финансовой организации, так и в онлайн кабинете в системе Сбербанк онлайн. Что касается процентных ставок на вклады в иностранной валюте, то они в среднем колеблется от 0,01 до 1,25% в год, сроки размещения средств на счету довольно гибкие от 1 месяца до нескольких лет.

Что касается валютных счетов, то здесь есть два актуальных предложения: счет универсальный или до востребования. Их отличие лишь в том, что счет до востребования не имеет сроков, то есть он бессрочный, а универсальный действует на протяжении 5 лет, после чего пролонгация договора производится автоматически, а количество пролонгаций не ограничено.

Процентные ставки на остаток по счету 0,01 процентов год. Открыть счет можно в любой валюте, в том числе в долларах, евро в японских иенах, канадских долларах, шведских кронах, фунтах стерлингов и других. Для оформления договора достаточно обратиться в любое отделение Сбербанка и подписать договор на обслуживание. Кстати, что касается тарифов, то плата за открытие и ведение счета не взимается, минимальную сумму зачисления 5 долларов, или сумма, эквивалентная 5 долларам США. Нельзя не отметить тот факт, что количество пополнений и снятий наличных не ограничено, при том условии, что баланс должен быть не менее неснижаемого остатка в размере 5 долларов.

Способы открытия валютного счета в Сбарбанке

ВТБ Банк Москвы

В данной кредитной организации есть одно предложение по валютному счету – это текущий счет без начисления процентов. Валюта: рубли доллары или евро. Минимальная сумма не ограничена, срок – бессрочный, ограничений по пополнению и снятию наличных нет. Подать заявку можно непосредственно в отделении банка или в интернет-банкинге, при том условии, что вы уже пользуетесь услугами банка ВТБ24 и имеется доступ к личному кабинету в онлайн системе.

Кредит Европа банк

В Кредит Европа банке есть возможность оформить оперативно счет в иностранной валюте, а именно в долларах США, евро, турецких лирах или в фунтах стерлинга. Открыть счет можно в любом отделении Кредит Европа банке, при себе достаточно иметь паспорт, что касается оплаты услуги, то она составляет 10 условных единиц. Обслуживание обойдется вам также 10 условных единиц. Кстати, плата не взимается для действующих вкладчиков и заемщиков в кредит Европа банке, плата за банковские переводы составляет от 1 до 10% от суммы перевода в зависимости от суммы и валюты. Есть возможность оформить дебетовую карту для распоряжения денежными средствами.

Альфа-банк

Аналогично Альфа-банк доставляет возможности открыть текущий счет в любой валюте в рамках одного из пакета услуг. То есть пользователь может выбрать один из четырех пакетов услуг – это Эконом, Оптимум, Комфорт и Максимум плюс. Разница заключается в стоимости пакета услуг, соответственно, чем выше стоимость, тем больше возможности предоставляет банк.

Важно, что клиент может бесплатно пользоваться пакетом услуг от Альфа банка при условии открытия счета для зачисления основного дохода клиента.

Что касается условий обслуживания, то банк предоставляет возможность открыть счет в любой валюте: рубли доллары или евро. Кроме того, банк начисляет доход до 7% на остаток по накопительному счету и позволяет бесплатно оформить дебетовую карту и пользоваться дистанционными сервисами. Что касается счета в иностранной валюте, то владельцы текущего счета имеют возможность переводить свои средства в любую валюту, например, при поездке за границу можно через интернет-банкинг перевести свои сбережения в доллары или евро.

Итак, основной вопрос, в каком банке лучше открыть валютный счет, вопрос индивидуальный для каждого постольку, поскольку условия обслуживания везде идентичные. Но стоит также обратить внимание, что некоторые банки взимают плату за обслуживание, а другие нет. Кроме того, некоторые банки, например, Альфа-банк, дают возможность заработать от собственных сбережений до 7% на остаток.

Как видно, открыть долларовый счет физическому лицу будет достаточно просто. При этом банк не требует никаких дополнительных документов от граждан РФ, кстати, для нерезидентов нашей страны к списку документов обязательно стоит прибавить документы, подтверждающие право пребывания на территории России. В любом случае актуальную информацию о продуктах и услугах того или иного банка вы всегда можете получить от оператора горячей линии выбранного вами банка.

В наше неспокойное время особо актуальным становится вопрос сохранности капитала. Как правило, хранить наличными средства невыгодно. Кто-то вкладывает в движимое или недвижимое имущество, кто-то хранит в банке.

В любом случае, мы не храним наличность дома, а обращаемся в финансовое учреждение. Банк, или другая финансовая организация гарантирует сохранность денежных средств за счет страхования вкладов клиентов. А если вы хотите, чтобы деньги не просто лежали, а работали на Вас, вам нужно задуматься о банковском вкладе.

Вклад это определенная денежная сумма, которую вы кладете в банк на депозитный счет с целью защиты, сбережения и приумножения, в виде процентов, начисляемых по вкладу.

Проценты начисляются на сумму вклада и зависят от программы вклада, срока и финансовой организации, в которой вы открываете вклад.

Так же процент по вкладу зависит от того в какой валюте открывается вклад:

- рублевые;

- валютные – самые надежные, меньше подвержены рискам.

О банке

Сбербанк крупный современный банк, который стремительно набирает обороты в развитии собственной сети.

Сбербанк присутствует не только в России и странах СНГ, но в 9 странах Центральной и Восточной Европы.

- Сбербанк сегодня - это основа российской экономики, третья часть ее банковской системы. Банк является работодателем каждой 150-й российской семьи.

- Сбербанк основной кредитор российской экономики.

- Сбербанк крупнейшая банковская сеть, имеет 14 территориальных банков и около 16 тысяч отделений по всей России. Отделения находятся в 83 регионах РФ.

Сбербанк отличается большим спектром услуг для населения :

- различные вклады и депозиты;

- множество кредитных программ;

- банковские карты;

- переводы наличными;

- страхование;

Услугами Сбербанка в России пользуются около 100 миллионов людей.

Кредиты оформляются по технологии «Кредитной фабрики». Эта технология эффективно оценивает кредитные риски и обеспечивает высокое качество кредитного продукта.

Сбербанк стремится к удобному и технически оснащенному обслуживанию, и с каждым годом модернизирует возможности удаленного управления счетами своих клиентов.

Условия

Одним из финансовых предложений для физических лиц является валютный вклад в Сбербанке для физических лиц. Как правило, для открытия валютного вклада существует ряд условий и требований.

Основным требованием является наличие рублевого счета. При наличии рублевого счета клиент открывает транзитный счет. Этот счет предназначен для валютных переводов, и при зарубежной поездке клиент сможет расплатиться своей рублевой валютой.

Это возможно за счет того, что при наличии валютного счета и привязки его к рублевому, происходит автоматическая конвертация средств в валюту.

Также с помощью него вы сможете:

- получать и отправлять валютные переводы;

- обналичивать валютные переводы;

- производить валютные переводы со своих счетов в других финансовых учреждениях.

Как открыть валютный вклад в Сбербанке для физических лиц

Сбербанк России серьезно подходит к программе вкладов и предлагает ряд удобных финансовых программ.

Что нужно, чтобы открыть валютный вклад:

- иметь рублевой вклад в Сбербанке;

- подойти в любое отделение Сбербанка с паспортом;

- написать заявление на открытие счета;

- внести минимальный вклад в размере 5 долларов.

Иметь при себе или открыть карту Mastercard или Visa, т.к счета привязываются в основном к этим картам.

Также вклад можно открыть в интернете через «Сбербанк онлайн»

Видео: Сбербанк России увеличил проценты

Виды

| Виды валютных вкладов Сбербанка | Минимальная сумма | Срок вклада |

| Сохраняй (предназначен для наиболее большего дохода) | От 100 долларов и евро. | От 1 месяца |

| Сохраняй онлайн | От 100 долларов и евро | От 1 месяца |

| Пополняй (для накопления средств) | От 100 долларов и евро | От 3 месяцев |

| Пополняй онлайн | От 100 долларов и евро | От 3 месяцев |

| Управляй (можно использовать часть средств, не теряя проценты) | От 1000 в долларах и евро | От 3 месяцев |

| Управляй онлайн | . 1 000 в долларах США и евро | От 3 месяцев |

| Мультивалютный Сбербанк России | От 5 долларов и евро | От 1 месяца |

Ставки

Выгодность вклада в Сбербанке зависит от его процентной ставки. Ставка, как правило, зависит от условий вклада, вида, срока и самого вкладчика.

Какие бывают ставки по вкладам в Сбербанке

Начисление процентов

Проценты по валютным вкладам в Сбербанке России зависит от вида вклада. Для наибольшего дохода подходит вклад «Пополняй». Но вы должны быть готовы не снимать денежные средства, т.к при этом вы потеряете проценты.

Для накопления подходит вклад «Пополняй». В нем ниже процентная ставка, и нет частичного снятия.

Универсальным можно назвать «Доверяй». По нему вы можете пользоваться частью средств, не теряя проценты.

Страхование

Сбербанк включен в реестр банков, участвующих в системе страхования вкладов. Страховка действует и на случай разорения банка. Возмещение по вкладам в Сбербанке, в случае страхового случая будет возмещено вкладчику в размере 100 процентов суммы вклада, но не превышает 1,4 млн. рублей.

Документы

Для оформления вклада пенсионерам в ВТБ-24 нужно предъявить следующие документы:

Налогообложение

При получении процента по вкладу вы можете задаться вопросом почему полученный процент по вкладу немного меньше, чем вы рассчитывали. Объясняется это тем, что банк выплачивает за вас налог по вкладу.

Однако стоит отметить, что налогообложению подлежат та процентная часть, которая больше ставки рефинансирования. Сегодня ставка рефинансирования составляет 8,25+10%. Итого 18,25%. Если процент по вкладу меньше этой цифры, то вы освобождены от уплаты налога.

В валютных вкладах налог вычитается при процентной ставке более 9%. В обоих случаях налог составляет 35% для резидентов и 30% для не резидентов.

Как пополнить вклад

- Пополнить вклад можно несколькими способами;

- Обратиться в отделение банка с паспортом, договором по вкладу и сберегательной книжной, если она имеется. Найти работника банка, заполнить приходный ордер и внести деньги в кассу;

- Пополнить вклад из другого отделения банка или Почты России. Понадобятся реквизиты счета и вашего банка. Указаны они в договоре. Нужно будет заполнить форму перевода и заплатить комиссию;

- Если у вас есть банковская карта банка, в котором у вас оформлен вклад, то можете пополнить счет через банкомат. Выберите опцию «пополнить вклад» и внесите деньги в купюроприемник;

- Пополнить вклад можно через интернет в личном кабинете. Для этого нужно получить пароль и инструкцию по настройке «личного кабинета» интернет банка;

- Также пополнить можно со счета другого банка онлайн через электронный кошелек.

При открытии вклада «До востребования» вы можете пополнять вклад как угодно и в любое время.

Как снять средства

Существует несколько способов получения наличных со счета вклада.

- в кассе банка;

- с пластиковой карты в банкомате;

- в банкомате.

Стоит помнить что условия снятия зависит от вида вклада. Если снятие не предусмотрено в договоре раньше окончания срока вклада, то вы потеряете накопленные проценты.

Если банковская карта привязана к счету, это освобождает вас от обязанности снимать средства только в офисе банка.

Установлен также лимит на снятие наличных в иностранной валюте:

- От 3000 до 6000 долларов

- 2500-4500 евро в день.

Как закрыть

Для закрытия счета по вкладу нужно:

- обратиться в отделение банка, где был открыт вклад с паспортом и документом, который указан в договоре и пластиковой картой;

- написать заявление о закрытии вклада на специальном бланке;

- отключить все сопутствующие вкладу услуги.

Если же вклад закрывается досрочно?

Если вклад оформлялся сроком на 6 месяцев, его закрытие происходит по заявлению вкладчика, а проценты начисляются минимальные, как во вкладе «До востребования».

Плюсы и минусы

Плюсы:

- более высокая надежность вклада, относительно вкладов в рублях;

- возможность заработать при росте валюты;

- небольшая минимальная сумма вклада;

- есть капитализация процентов;

- возможность открытия мультивалютного счета;

- есть специальные программы для пенсионеров.

Минусы:

- неопределенность относительно валютного курса на будущее;

- большой процент на конвертацию валюты;

- невысокая процентная ставка.

Валютный вклад в Сбербанке открыть несложно. Требуется минимальный пакет документов и немного времени.

Валютный вклад следует открывать людям, которые нацелены на долгосрочное хранение средств. Процентные ставки ниже, чем по рублевым вкладам, но вы можете хорошо заработать при росте курса валют.

Можно открыть мультивалютный счет – он состоит из нескольких валют. Конвертировать одну в другую можно, как правило, без комиссии.

Вариантов, как открыть валютный счет в Сбербанке физическим лицам, множество. Он может быть обыкновенный, предназначенный для получения переводов, карточный для повседневных расчетов или накопительный, если цель – преумножить сбережения. Мы расскажем не только о том, как открыть, но и как им пользоваться, например: получить реквизиты и совершать переводы с одного счета на другой. Объясним, всегда ли стоимость обслуживания валютного счета в Сбербанке для физических и юридических лиц будет нулевой, а также дадим прикладные советы. Начнем с классификации.

Разновидности валютных счетов в Сбербанке

Для регулярного получения переводов или отправке денег за рубеж в долларах или евро рекомендуется открыть валютный счет в Сбербанке. При разовом отправлении или при приеме можно обойтись и без него – в этом случае придется только оплатить повышенные комиссии.

Открытие валютного счета, полностью бесплатно, как и рублевого, Сбербанк не взимает платы и за обслуживание. Единственное, за что придется заплатить - за выпуск и использование привязанной карточки (знаете ли вы ?).

Текущий и транзитный

При открытии валютного счета у клиента фактически появится:

Текущий, предназначенный для расчетов внутри России. Для того, чтобы распоряжаться им - ничего особенного не нужно. Можно управлять и через Сбербанк Онлайн, отправляя деньги, например, на валютный счет на карте Сбербанка.

Транзитный, на который будут поступать деньги от контрагента. Для снятия денег с транзитного сначала надо идентифицировать операцию. Для этого клиенту нужны:

- паспорт для подтверждения личности;

- заявление на снятие средств с «транзита»;

- документы, обосновывающие проведение платежа – например, контракт или инвойс (обычно они готовятся при проведении валютного контроля);

- паспорт сделки (если нужен).

Таким образом, никаких проблем в Сбербанке с транзитным валютным счетом не возникает.

Как только подтверждение сделки будет получено, банк разморозит деньги, находящиеся на транзитном счете, и переведет их на рублевый или основной валютный, либо на карточку заявителя, и ими можно будет распоряжаться в обычном режиме.

Накопительный счет и депозит

Просто так держать деньги на расчетном счете нецелесообразно, особенно, если не планируется потратить тут же. Поэтому можно открыть валютный счет в Сбербанке физическому лицу и преумножить свои сбережения. Банк предлагает два варианта: накопительный и депозит.

Накопительный счет выгоден тем, что деньги с него снять можно в любой момент, лимитов на пополнение нет, однако процент по вкладу там значительно ниже, чем по депозитам.

Так, процентная ставка по накопительному счету в долларах и евро установлена на уровне 0,01% годовых, по рублевым – от 1,5% до 2,3%. Однако по состоянию на начало 2019 года вклады в евро и других валютах не принимаются, только в долларах и рублях.

При выборе подходящего депозита физическим лицам следует исходить из его специфики, заложенной в самом названии. Так, вклад "Сохраняй" предназначен только для разового пополнения – при его открытии, и не предусматривает расходных или приходных операций. Вариант "Управляй", напротив, предполагает неограниченное число операций.

Открывать выгоднее валютный счет в Сбербанке Онлайн: предлагаются более высокие проценты:

- Сохраняй Онлайн – до 2%;

- Пополняй Онлайн – до 1,80%;

- Управляй Онлайн – до 1,45%.

Чем продолжительнее срок и крупнее сумма, тем большие проценты предлагает банк.

Тарифы на обслуживание счета в Сбербанке

Итак, мы уже упомянули в начале статьи, что обслуживание валютного счета клиенту Сбербанка не будет стоить ничего, но есть нюансы для отдельных категорий вкладчиков.

Для физических и юр. лиц (без карты)

Не взимает платы Сбербанк за обслуживание валютного счета физических лиц. Открытие и закрытие производится полностью бесплатно. Это касается и депозитов.

Для предпринимателей обслуживание зависит от выбранного тарифа.

Если валютный счет на карте

Если открыт валютный счет на карте Сбербанка, то клиенту придется нести дополнительные издержки по обслуживанию пластика.

На сегодняшний день тарифы для стандартных карт Visa и MasterCard таковы:

- первый год обслуживания основной карты – 15 долларов / 25 евро, дополнительной – 15 долларов / 15 евро;

- последующие годы – для основной 15 долларов / 15 евро, дополнительной – 10 долларов / 10 евро;

- перевыпуск по инициативе клиента – 5 долларов / 5 евро;

- лимит выдачи наличных – 6 000 долларов в день и 50 000 долларов в месяц;

- комиссия за выдачу сверх лимита – 1%, но не менее 3 долларов.

Плата за дополнительные услуги

Можно подключить дополнительные услуги:

- запрос баланса в банкомате или по СМС-запросу – бесплатно;

- выписка по последним 10 операциям – 15 рублей в банкомате и бесплатно при подключении ;

- Мобильный банк – 2 бесплатных месяца после подключения, далее – 60 рублей за Полный пакет и без взимания платы за .

Рассчитываться валютной картой можно за рубежом и на территории России. В случае оплаты не в долларах происходит конвертация по текущему курсу банка.

Так как фактически оплата проводится позднее, после подтверждения транзакции, при скачках курса может произойти технический овердрафт, оплачивать который придется клиенту. Поэтому лучше рассчитываться в той валюте, в которой открыта карта, либо иметь на счете значительный запас средств.

Подробнее о принципе возникновения и порядке действий при возникновении технического овердрафта:

Как открыть валютный счет

Для того, что получить в свое распоряжение валютный счет в крупнейшем банке страны, можно обратиться напрямую в отделение банка или включить Интернет-банк и открыть онлайн.

В отделении Сбербанка России

Клиенту понадобится только паспорт для оформления заявления и минимальная сумма для его пополнения – 10 долларов.

После открытия, клиент получит реквизиты валютного счета в Сбербанке, которые сможет передать будущему отправителю денег. Время перевода средств обычно занимает буквально нескольких часов, а то и минут, но в исключительных случаях транзакция может быть задержана не более, чем на 5 дней.

Внесение средств может производиться как через кассу, так и через Сбербанк Онлайн.

Через Сбербанк Онлайн

Никаких сложностей с тем, чтобы открыть валютный счет в Сбербанк Онлайн, не возникает. Для этого необходимо воспользоваться интерфейсом личного кабинета по такой схеме:

- перейти на "Вклады" – "Открытие вклада";

- отметить в чек-боксе подходящий вариант: один из трех депозитов или сберегательный счет и нажать "Продолжить";

- выбрать в выпадающем меню подходящую валюту;

- нажать "Открыть";

- ознакомится с договором (можно распечатать его или сохранить);

- подтвердить операцию кодом из СМС.

Обратите внимание, что при открытии баланс валютного счета будет равен нулю.

Воспользуйтесь видео инструкцией для безошибочного выполнения операции:

Как перевести деньги на валютный счет Сбербанка

Чтобы другой клиент мог осуществить перевод на валютный счет Сбербанка, ему необходимо передать реквизиты. Их можно найти в личном кабинете, для этого надо:

- кликнуть на главной странице на названии счета;

- перейти во вкладку "Информация";

- выбрать меню "Реквизиты".

Нужная информация появится в отдельном окне, так что отключите блокировку всплывающих окон хотя бы для сайта Сбербанка.

Через интерфейс личного кабинета можно пополнить и снять с валютного счета Сбербанка нужную сумму. Это делается в меню в разделе "Операции".

Подтверждение операции производится в рабочие часы, так что при пополнении валютного счета в выходные или ночью при резких скачках курса с рублевого может списаться другая сумма (или доначислиться). Это нормальная практика, к которой нужно быть готовым.

Заключение

Таким образом, никаких сложностей с тем, чтобы открыть валютный счет в Сбербанке, нет. Это легко делается и в отделении, и в режиме онлайн. У клиента есть выбор – открыть обыкновенный сберегательный в валюте (доллары США, евро) или долларовый депозит на специальных условиях. Также можно заказать карточку с привязкой к валютному счету для платежей за границей или в России. Стоимость ее обслуживания взимается по стандартному тарифу.

Инструкция

Отдайте в окошко документ, удостоверяющий личность. Скажите, какой точно счет хотите . Их перечень заранее посмотрите на официальном портале Сберегательного Банка России - www.sbrf.ru . Кроме этого, получить сведения по , процентным ставкам и условиям оформления, можно у сотрудников банка. А так же из листовок, находящихся на информационных стойках в операционном зале.

Затем сотрудник сберегательного учреждения подготовит договор об оказании услуг по валютным вкладам. Внимательно прочитайте его. На последней странице поставьте подпись. Один экземпляр будет храниться в банковском архиве, другой - останется у вас.

После заключения договора сотрудник создаст для вас новый лицевой счет и откроет . Минимальная сумма, которую нужно внести, зависит от условий соглашения. Обычно она составляет не менее пятидесяти США.

Положить валюту на счет можно там же, в кассе. Перед этим менеджер, оформлявший , выдаст вам жетончик с номером. Вручите его кассиру и назовите сумму, которую хотите внести. Отсчитайте необходимое количество денежных средств и передайте их сотруднику банка. Он распечатает приходно-расходный ордер (чек) с указанием суммы вклада. По этому документу проводятся все расчет но-кассовые операции. Подпишите его, тщательно проверив паспортную информацию. Данными ордера впоследствии могут воспользоваться для удостоверения вашей личности. Любое расхождение может обернуться проблемами с получением денег с валютного счет а.

В условиях нестабильной экономики валютный счет станет одним из гарантов финансовой независимости. Кроме того, вы сможете совершать любые покупки в иностранной валюте, получать деньги от других компаний, а также обезопасить свои накопления. Для размещения своих сбережений надежнее всего выбирать Сбербанк.

Вам понадобится

- - паспорт;

- - учредительные документы (для юридического лица);

- - деньги.

Инструкция

Обратитесь в ближайшее отделение Сбербанка. С собой вам необходимо иметь паспорт. В банке вам предложат написать заявление на открытие валютного счет а. На сегодняшний день оптимальным выбором для физического лица является вклад «Универсальный Сбербанка России». Для его открытия вы должны внести минимальную сумму в размере 10 рублей или США (либо эквивалент в другой иностранной валюте). Теперь вы можете пользоваться счет ом, осуществляя любые платежные операции. На денежных средств будет начисляться процент, оговоренный между сторонами.

Для того, чтобы совершать покупки за или на зарубежных сайтах в иностранной валюте, вы можете открыть валютную . Самые доступные варианты - Visa Classic или Mastercard Standard. Стоимость - первого года обслуживания 750 рублей, каждого последующего года - 450 рублей. Удобство валютных карт состоит в том, что вы можете управлять своими

Инструкция

Выберите банк, в котором хотели бы открыть счет

. Расчет

ные счет

а в и евро, как и в рублях, вы можете завести практически в любом российском банке.

Некоторые кредитные организации работают и с другими валютами, их перечень и возможность конвертации между своими счет

ами, а также обслуживания надо уточнять в конкретном банке.

Обратитесь в ближайший офис банка с паспортом и сообщите о своем желании обзавестись валютным счет

ом. Если вы точно знаете, какой вариант вам нужен, назовите конкретный банковский продукт. В случае, когда не уверены, попросите проконсультировать вас, задайте интересующие вопросы.

После выбора продукта вас попросят предъявить паспорт, затем подписать предложенные документы (договор банковского счет

а и др.). Внимательно прочитайте их, прежде чем ставить подпись. Попросите разъяснений, если что-то непонятно.

Если необходим первоначальный взнос, нужно внести деньги в кассу или (в некоторых можно это сделать и , введя номер счет

а).

Внести средства вы можете и в рублях с автоматической конвертацией в иную , но курс банка при этом может быть не самым выгодным.

По завершении всех формальностей вам выдадут пакет документов для удаленного доступа к счет

у (пароли для - и телефонного банкинга при наличии таковых или инструкции по их самостоятельному созданию, скретч- , список переменных кодов и т.п. в зависимости от стандартов безопасности банка).

Если в банке предусмотрен документ, отражающий по счет

у, по типу сберкнижки, он обычно оформляется в день обращения.

А вот банковскую при ее привязке к счет

у придется подождать, срок изготовления обычно порядка недели.

Видео по теме

Источники:

- Как открыть счет в Сбербанке частному лицу через интернет или

Для осуществления некоторых видов деятельности организациям и предприятиям часто требуется валютный счет в банковском учреждении. Валютные счет а используются для проведения операций с валютой, хранения средств в иностранной валюте, для проведения экспортных и импортных операций. Открытие валютного счет а в банке имеет свои особенности.

Вам понадобится

- заявление, копии учредительных документов, карточка с образцами подписей, печать.

Инструкция

Если вы представляете российскую организацию, то на территории России можете открыть счет в любом из , которые уполномочены Центральным Банком РФ на осуществление операций с иностранной . Выберите удобный для вас банк, имеющий лицензию на такую деятельность. Учитывайте, что банк вправе открыть лишь один валютный счет в выбранной вами валюте либо несколько счет ов по отдельным видам иностранных валют.

Подготовьте документы, необходимые для открытия валютного счет а. Как правило, при этом требуется тот же набор документов, что и при открытии обычного расчет ного счет а: нотариально заверенные копии учредительных документов; о государственной регистрации; с образцами подписей должностных лиц организации; оттиск печати; документы, подтверждающие полномочия должностных лиц; копия документа о включении юридического лица в ЕГРПО. Банк имеет право при необходимости затребовать и иные необходимые документы.

С пакетом собранных документов обратитесь в соответствующее банковское . Бланк заявления на валютного счет а вам выдадут в , подписать его должен руководитель предприятия (организации) и главный бухгалтер. При отсутствии должности заявление подписывает только руководитель.

После проведения проверки документов банк принимает решение об открытии валютного счет а. Каждому валютному счет у соответствует транзитный валютный счет , куда банк зачисляет поступления в пользу клиента. Поэтому в банковских реквизитах организации следует указывать именно номер транзитного валютного счет а.

Если вы планируете открыть валютный счет для осуществления внешнеторговых операций, предварительно получите консультацию у специалиста банка, поскольку операции по счет ам регулируются валютным законодательством.

Источники:

- Порядок открытия валютного счета в банке в 2018

Совет 3: В каком банке Украины можно открыть рублёвый счет

Далеко не всегда резидентам Украины удобно и выгодно совершать финансовые операции в национальной валюте. Да и международная валюта - не панацея, особенно в случае проведения финансовых операций с компаниями, зарегистрированными на территории России. Для упрощения проведения финансовых расчетов с россиянами ряд украинских банков предлагает клиентам открытие счетов в рублях.

Приват Банк: рублевые счета для физических лиц

Достаточно популярный среди Приват Банк в числе прочего предоставляет возможность открытия рублевого счета. Причем в качестве бонуса клиенту банк совершенно бесплатно предоставляет пластиковую карту, при помощи которой легко осуществлять всевозможные манипуляции с лежащими на счету деньгами.

В пользу Приват Банка в случае с открытием рублевого счета говорит масштабная сеть банкоматов и терминалов по всей Украине, а также филиалы практически в каждом населенном пункте и возможность доступа к счету по средствам сервиса Приват 24.

Для открытия счета подойдет как паспорт гражданина Украины, так и загранпаспорт.Для открытия рублевого счета новый клиент, не имеющий в пользовании других продуктов Приват Банка, должен явиться в ближайшее отделение банка с базовым пакетом документов, в который входят оригиналы паспорта и идентификационного кода.

Сбербанк России: депозиты в рублях для украинцев

Еще один банк, также предоставляющий возможность в считанные минуты стать владельцем рублевого счета - Сбербанк России. Помимо возможности получить дебетовую карту для осуществления операций со счетом, этот банк предлагает клиентам ряд депозитных программ, распространяющихся в равной степени и на гривенные, и на рублевые счета.

Суммы начислений по депозитным программам могут отличаться в зависимости от валюты счета.

В отличие от вышеупомянутого Приват Банка Сбербанк России в Украине не имеет столь развитой сети банкоматов и филиалов. Тем не менее уровень доверия к банку среди физических лиц достаточно высок. К тому же снимать наличные можно также в других банкоматах, так что этот факт едва ли можно считать поводом отказаться от работы с этим банком.

Для открытия рублевого счета в украинском филиале российского Сбербанка с собой также нужно иметь документ, удостоверяющий личность, и идентификационный код. В Сбербанке открыть рублевый счет могут как резиденты Украины, так и граждане других государств при условии предоставления нужного пакета документов.

При пополнении рублевого счета через украинские терминалы самообслуживания конвертация национальной валюты в рубли производится по внутреннему курсу банка, в котором открыт рублевый счет. Независимо от выбранного банка пополнить счет через кассу банка можно наличными рублями.