Сумма имущественного вычета учтенная в предыдущих периодах. Сумма имущественного вычета учтенная в предыдущих периодах по процентам. Как узнать налоговый вычет по предыдущим годам видео

Чтобы разобраться, нужно запомнить, что при заполнении декларации в этой а также в других графах указываются налоговые базы. То есть, здесь нужно указать налоговую базу, с которой вам еще не вернули 13 процентов. Если у вас есть декларация за предыдущий год, то там нужно посмотреть строку 260, Лист И. Если нет, то разберем на примере. Допустим квартира, которую вы приобрели, стоит 1 450 000. Вы уже обращались в налоговую за получением вычета. В первый год сумма, с которой вы получили вычет равнялась 200 000. (то есть это сумма вашего заработка за год, которая облагается налогом). Во второй год эта сумма предположим уже была 250 000. Складываем 200 000 и 250 000, получаем 450 000. теперь 1 450 000 — 450 000 = 1 000 000. Это и есть сумма, перешедшая с другого года.

Заполнение новой формы декларации 3-ндфл: имущественный вычет за 2014 год

Итак, узнать вычет по предыдущим годам можно четырьмя способами:

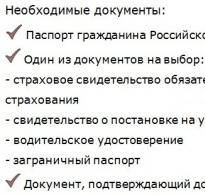

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

- Попросить у работодателя напечатать вам справки 2-НДФЛ за года по которым вы получали вычет и сложить суммы налоговой базы из них.

- Ну и самый простой способ — через личный кабинет налогоплательщика, перейдя по ссылке https://lkfl.nalog.ru/lk/. После ввода вашего ИНН и пароля выбираем пункт меню обратная связь, далее обращение в свободной форме, и в письменном виде выражаем суть вашей проблемы.

Как заполнить декларацию и получить имущественный вычет в 2018 г.

Таким образом, если общий размер налоговой скидки составляет 45 500 рублей, а на данный момент физическому лицу уже было выдано 15 000 рублей, то остаток равен 35 500 рублей.Как узнать вычет по предыдущим годам Иногда случается так, что по каким-либо причинам некоторые налогоплательщик допускают ошибки, производя расчет налоговой скидки, полагающейся им за предыдущие годы. Чтобы исключить вероятность неверности полученных результатов, можно вовсе не заниматься подсчетами, а просто прийти в налоговую инспекцию и попросить предоставить информацию, касающуюся точного размера суммы остатка.

Что писать в форме 3-ндфл в графе «вычет по предыдущим годам»?

Затем, вам обязательно будет ввести, следующие данные: Во-первых, хочу отметить тот факт, что для того, чтобы узнать то, какая сумма перешла с предыдущего года, необходимо определиться с таким фактом как: с какой суммы вам были возвращены тринадцать процентов. вам нужно хаглянуть в прошлую декларацию. Так вот в строке с суммой пришедщей с прошлого года нужно прописать ту сумму (налоговую базу), с которой эти тринадцать процентов ещё не были возвращены.

На примере. Стоило жильё 2 000 000; вычет по предыдушим годам составил 500 000 рублей. В итоге 2 000 000 — 500 000 = 1 500 000 — это и будет переходящая сумма с предшествующего года.

Правила расчета вычета по предыдущим годам

Важно

Вычет по предыдущим годам декларации и сумма, перешедшая с предыдущего года. Эти понятия вызывают много вопросов при заполнении налоговой декларации 3-НДФЛ на возврат имущественного налогового вычета.

Чтобы раз и навсегда разобраться, нужно ответить на вопросы:

- Что это такое?

- Откуда оно берется?

- Как рассчитывается?

- Как заполнить 3-НДФЛ?

- Что именно и где писать в декларации?

Что такое вычет? Фраза «вычет по предыдущим годам декларации» относится к теме имущественного вычета. А это означает, что можно вернуть подоходный налог или НДФЛ при покупке любого жилья: дома, квартиры, комнаты, земельного участка.

И снова возникают новые вопросы. Что же такое подоходный налог? И как его можно вернуть? Подоходный налог – это часть средств, которые физические лица платят государству со своих доходов.

Внимание

Как рассчитать размер вычета по предыдущим годам декларации? Откуда берется сумма, перешедшая с прошлого года? Простой пример уже был рассмотрен. Следует усложнить задачу и произвести расчет. Итак, куплена квартира стоимостью 3 миллиона рублей.

Соответственно, можно воспользоваться имущественным вычетом в 2 миллиона рублей. В первый год, год покупки квартиры, зарплата покупателя составила 300 тысяч рублей.

На следующий год он заработал 400 тысяч рублей. А еще через год его доход стал 500 тысяч рублей. В примере декларация подается именно за этот третий год, при этом принимается, что за все предыдущие годы уже получен возврат.

Следует сложить доход за предыдущие годы. Именно эта сумма будет являться вычетом по предыдущим годам декларации. Следует повторить, что 500 тысяч рублей заработаны за тот год, за который сейчас подается декларацию 3-НДФЛ.

Декларация 2018 вычет по предыдущим годам что писать

В этой же вкладке нажимаем на значок «домик» и заполняем место жительства, согласно данным из паспорта. Не забудьте указать код ОКТМО (можно выяснить на сайте ФМС России, воспользовавшись электронном сервисом «Узнай ОКТМ»). 5 Переходим к вкладке «Доходы, полученные в РФ». В табличке «Источники выплат» нажимаем на значок «+» и заполняем сведения о своем работодателе (информацию берем из справки 2 НДФЛ). Если работодателей несколько, добавляем их путем нажатия на значок «+».

6 Аналогично заполняем таблицу со сведениями о доходах. Нажимаем на «+» и вносим данные из справки 2-НДФЛ: код дохода, сумма дохода, код вычета (если есть), сумма вычета (если есть) по каждому месяцу отдельно. Каждая строчка с доходом в вашей справке, отдельная графа в таблице доходов в декларации.

Размер вычета в данном случае равен 260 000 рублей, поскольку цена квартиры значительно больше двух миллионов рублей. Таким образом, после оформления уменьшения размеров налогооблагаемой базы за покупку имущественного объекта сначала Андрею Петровичу начислят 8 500 рублей.

Затем в следующем году, а также в каждом последующем он будет получать эту же сумму, пока ему не выплатят 260 000 рублей. Вычет, который останется после начисления 8 500 рублей за первый год, будет равен – 251 500, за второй год – 243 000 (251 500 – 8 500), за третий – 234 000 и так далее.

Как рассчитать вычет по предыдущим годам Алгоритм расчета вычета по предыдущим годам достаточно прост. В связи с этим справиться с вычислением суммы остатка налоговой скидки может абсолютно каждый налогоплательщик.

Чтобы узнать, какая сумма вычета будет выдана физическому лицу, нужно определить 13% от расхода, связанного с приобретением имущества, однако при этом не забывать о существовании максимально допустимых пределов. Перед расчетом остатка компенсации за прошлые годы рекомендуем взять во внимание следующие нюансы, касающиеся налоговых вычетов имущественного типа:

- Максимальный предел скидки равен 2 000 000 рублей. В тех случаях, когда стоимость имущественного объекта составляет более двух миллионов, претендент на вычет по закону может рассчитывать только лишь на компенсацию равную 13% от максимально допустимого предела – 260 000 рублей.

- Лимит вычета равен 3 000 000 рублей. Многие физические лица по причине высоких цен на недвижимость берут ипотеку либо же какой-либо другой вид займа.

Сумма имущественного вычета, принятого к учету за предыдущий налоговой период, – это вычет по предыдущим годам декларации. Раз в прошлом году был доход 400 тысяч рублей, а в позапрошлом 300 тысяч рублей, то при суммировании этих двух цифр получается 700 тысяч рублей.

Остаток имущественного вычета, перешедший с предыдущего года, – 1 миллион 300 тысяч рублей. Размер налоговой базы в текущем году – это доход, полученный за год, – 500 тысяч рублей. Осталось посчитать остаток имущественного налогового вычета, переходящий на следующий год. Опять нужно вычитать. Из суммы налогового вычета в 2 миллиона рублей отнимается доход за предыдущие годы. Это 700 тысяч рублей. А также за текущий год – 500 тысяч рублей. И в результате получается число – 800 тысяч рублей. Все последующие годы декларация 3-НДФЛ заполняется по той же схеме.

Правильно его будет назвать налогом на доходы физических лиц, или НДФЛ. Ставка этого налога для граждан России составляет 13%.

Как правило, НДФЛ удерживается налоговыми агентами, которыми являются работодатели. Например, если гражданин получает заработную плату в 10 тысяч рублей, работодатель, скорее всего, удержит у него налог 13%, а это 1300 рублей.

И на руки он получит 8700 рублей. Этот подоходный налог можно вернуть. На сегодняшний день существует пять видов налоговых вычетов:

- стандартные;

- социальные;

- имущественные;

- профессиональные;

- вычеты по ценным бумагам.

Для того чтобы воспользоваться имущественным вычетом и возвратить удержанный подоходный налог, необходимо заполнить декларацию 3-НДФЛ.

Откуда же берется вычет по предыдущим годам декларации? На сегодняшний день сумма имущественного вычета составляет 2 миллиона рублей.

Пользователи программы, как и заполняющие форму самостоятельно, испытывают одни и те же проблемы при оформлении документа. Как указать вычет по предыдущим годам в декларации , что писать в строке «сумма документально подтвержденных расходов»? Данная статья посвящена вопросам расчетов, необходимых для заполнения утверждённой формы справки.

3-НДФЛ: что это такое и для чего нужно

Все лица, получающие доходы, уплачивают соответствующие налоги. Подоходный налог физического лица составляет 13 процентов. Стоит отметить, что доходом является не только заработная плата или гонорар. Доходом, требующим уплаты налога, будет считаться:

- сумма, вырученная от продажи или сдачи в аренду недвижимости;

- обращение в собственность ценного имущества, полученного в подарок от лица, не являющегося родственником одариваемого;

- выигрыш в лотерею;

- средства, вырученные от операций с ценными бумагами;

- иное.

Заполнение формы требует внимательности

То есть, даже работники организаций, обязанность по декларированию доходов и уплате фискального обременения за которых выполняет бухгалтерия организации-работодателя, могут получать иные доходы, требующие представления отчётности. А есть ещё самозанятое население, осуществляющее самостоятельное декларирование:

- адвокаты;

- нотариусы;

- индивидуальные предприниматели;

- представители творческих профессий и т. д.

Для всех этих случаев законодателем разработана форма 3-НДФЛ, на основе которого производится налогообложение. Документ является основанием для подтверждения налоговой базы физического лица, а также для получения предусмотренных льгот.

Что такое налоговые вычеты

Суммы вычета хватит на погашение 1-2 ежемесячных платежей по кредиту

Налоговый возврат для целей заполнения 3-НДФЛ:

- уменьшение размера НДФЛ;

- возврат части денежных средств, ранее уплаченных как НДФЛ.

Для получения возврата необходимо:

- быть гражданином РФ;

- иметь облагаемые доходы.

Законодательством предусмотрены такие виды вычетов, как:

- стандартные (ст. 218 НК РФ);

- имущественные (ст. 220 НК РФ);

- социальные (ст. 219 НК РФ);

- профессиональные (ст. 221 НК РФ);

- связанные с переносом убытков от операций физлиц с ценными бумагами (ст. 220.1 НК РФ).

Для оформления каждого из этих платежей сдаётся справка 3-НДФЛ.

Имущественный вычет

Вычет на приобретение имущества состоит из трёх частей и предоставляется по расходам:

- на строительство или покупку жилья, а также земли для целей индивидуального строительства;

- на погашение процентов по ипотеке или иным целевым займам;

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) ипотечных займов.

Максимальная сумма расходов, с которой будет исчисляться налоговое удержание, – два миллиона рублей, а максимальная сумма тех же расходов при погашении процентов по ипотеке – три миллиона.

Важно! Подпункт 2 пункта 1 статьи 220 Налогового кодекса РФ устанавливает, что налогоплательщик, который не воспользовался правом на возврат средств в полном размере, может получить остаток в следующие отчётные периоды до полного его использования.

При оформлении главное последовательно выполнить все необходимые для оформления действия

Чтобы оформить льготу нужно:

- заполнить налоговую декларацию по форме 3-НДФЛ;

- взять у работодателя справку 2-НДФЛ;

- подготовить список документов, подтверждающих право на жильё;

- при приобретении жилья с привлечением ипотечного займа нужно приложить договор с графиком платежей;

- подготовить копии платёжных документов;

- сдать весь пакет в районную инспекцию.

Передавать документы лучше по описи.

Кто имеет право на вычет

Следует знать, что по общему правилу, на получение возврата имеют право все налоговые резиденты РФ, к которым относятся граждане, которые:

- живут на территории страны не менее 183 дней в календарном году;

- выплачивают НДФЛ;

- имеют на руках свидетельство о праве собственности.

При совершении покупки неработающим гражданином, он сможет оформить льготу после того, как начнёт платить подоходный налог от трудовой деятельности.

К частным случаям относится оформление возврата:

- супругом собственника;

- опекуном, при оформлении квартиры на лицо, не достигшее 18 лет.

Важно! Имущественный вычет при приобретении недвижимости не имеет срока давности.

Если вас интересует вопрос, можно ли получить налоговый вычет сразу за 3 года, то ответ на него положительный. Можно, но не более чем за три года, предшествующих году подачи заявления.

Не оформят возврат:

- неработающим студентам;

- пенсионерам, не работающим свыше трёх лет;

- безработным, получающим пособие;

- военнослужащим;

- получающим пособие детям-сиротам младше 24 лет;

- нерезидентам РФ.

Расчеты по налогам и вычетам для 3-НДФЛ на практике

Расчёт налогового вычета – это простые арифметические действия по сложению, вычитанию и умножению

Возврат денег по прежним годам относится к тематике имущественного вычета. Вернуть подоходный налог возможно при покупке любого жилья:

- дома;

- квартиры;

- комнаты;

- земельного участка.

Форма отчётности, на первый взгляд, непонятная. Как указать в декларации 3 НДФЛ вычет по предыдущим годам по декларации, с каких лет высчитывать? От каких данных отталкиваться и как рассчитать суммы? Лучше разбираться наглядно.

Пример. При подаче заявления на удержание в 2018 году, лицу, уже оформлявшему возврат в предыдущие 2 года, необходимо указать суммы по ним. Жильё приобретено за 3 миллиона рублей.

Шаг 1. Узнать налоговую базу, по которой получена льгота. Узнавать это лучше из справок 2-НДФЛ:

- в 2015 году база для удержания составила триста тысяч;

- в 2016 году – триста двадцать тысяч;

- в 2017 году – триста восемьдесят четыре тысячи.

Возвратом по предыдущим годам будет суммарный доход 2015-2016гг. в 620 000 рублей.

Шаг 2. Определить сумму, которая будет переходить с предыдущего года в декларации 3-НДФЛ, по формуле: цена недвижимости, не превышающая 2 млн руб. минус возврат, полученный в предыдущие годы = переходящая сумма.

В нашем примере: 2 000 000 – 620 000 = 1 380 000 руб.

Предельная сумма возмещения – 260 000 руб. (13% от двух миллионов). Заработок берётся исходя из средней заработной платы по ряду регионов страны. Он составляет порядка 32 000 руб. (данные Росстата за первый квартал 2018 года), средний годовой доход – 384 000 руб. НДФЛ за год с такого дохода составит 384 000 руб. * 13% = 49 920 руб.

Важно! Возврат возможен только с подтверждённой суммы дохода.

При оформлении удержания в 2016 году возврат 13 процентов дохода за 2015 год составил 39 000 рублей.

При оформлении удержания в следующем году с суммы дохода за 2016 год – 320 000 рублей – возвращено 41 600 рублей.

Следовательно, при подаче заявления в 2018 году, переходящая сумма будет 1 380 тысяч рублей, а на следующий год перейдет 2 000 000 — (300 000 + 320 000 + 384 000) = 996 тысяч рублей.

Пример заполнения 3-НДФЛ

Пример заполнения декларации 3-НДФЛ с данными исходного расчёта, приведённого в предыдущем абзаце.

Пример заполнения для 2016 года

Возврат оформляется в году, следующим за годом приобретения квартиры. По условиям примера приобретение было в 2015 году, форма 3-НДФЛ заполняется в 2016 году.

Сумма фактически произведенных расходов по приобретению – два миллиона рублей. Это максимальная определённая законодателем сумма.

Размер налоговой базы - это доход за год покупки квартиры: 300 000 рублей.

Пример заполнения для 2017 года

В третий год данные указываются за минусом предыдущих двух лет:

- п. 1.12 – неизменный;

- п. 2.1 – доход за отчётный год (2017) – 320 000 руб.;

- пп. 2.5, 2.6 – доход 384 000 рублей;

- п. 2.8 – остаток по удержанию 996 000 рублей.

Пример заполнения для 2018 года

Аналогично будет продолжаться в последующие годы, до прекращения права на получение льготы.

Заполнить форму 3-НДФЛ можно при помощи программного обеспечения. Кроме того, есть возможность скачать форму для заполнения в формате PDF или TIF из программ правового сопровождения «Консультант Плюс» или «Гарант». Желающие сэкономить время, могут обратиться в специализированные фирмы по заполнению утверждённых отчётных форм. Какой способ заполнения не выбрать, главное – подготовить все необходимые документы. Перед направлением пакета на рассмотрение в инспекцию, следует убедиться, что все прилагаемые копии читаемы.

Имущественный налоговый вычет является выгодным «бонусом» при приобретении недвижимости. Данная статья на примере показала, что размер выплаты по нему существенно превышает размер средней зарплаты, а значит будет хорошим подспорьем как в бытовых тратах, так при погашении ипотечного займа.

Откуда взялся вычет по предыдущим годам? Напомним - максимум при получении имущественного вычета без использования заёмных денег – 260 000 рублей (тринадцать процентов от двух миллионов российских рублей). Мы помним, что нельзя разово получить большие средства, чем внесено за год в государственную казну в счёт налогов. Посчитаем на примере. Евгений Александрович Щукин получает ежемесячно 25 000 рублей или триста тысяч ежегодно. То есть, за год он отчислит 39 тысяч рублей в качестве налога на трудовые доходы (тринадцать процентов от трёхсот тысяч рублей). После сравним две цифры – лимит на возврат в сумме 260 тысяч рублей и уплаченные налоги в сумме 39 тысяч рублей. Значит, за год Щукин может претендовать исключительно на аналогичную цифру возврата. Как быть? Мы подходим к сути вопроса. 221 тысяча рублей для Щукина и станет вычетом, переносимым на следующие годы.

Заполнение новой формы декларации 3-ндфл: имущественный вычет за 2014 год

Для получения налогового вычета нужно заполнить соответствующую налоговую декларацию и подать ее в налоговый орган по месту учета физлица. Сделать это надо после окончания налогового периода, в котором было приобретена (или построена) недвижимость (п. 7 ст. 220 НК РФ). Форма декларации утверждена приказом ФНС России от 24.12.14 № ММВ-7-11/

И при заполнении бланка за 2017 год таковая берется в последней редакции от 25.10.2017 № ММВ-7-11/ Еще вас могут заинтересовать следующие материалы:

- Вычеты на детей по НДФЛ в 2017 году

- Удвоенный налоговый вычет на ребенка

- Вычеты в период отпуска по уходу за ребенком

Остаток неиспользованного вычета, переходящего на следующий период, отражается теперь по строке 2.8 Листа Д1 декларации. Ранее для этого отводилась строка 2.10.

Вычет по предыдущим годам: как рассчитать?

Вычет по предыдущим годам Содержание

- 1 Вычет за предыдущие года декларации

- 2 Откуда взялся вычет по предыдущим годам?

- 3 Как посчитать вычет за предыдущие годы?

- 4 Как заполнять 3-НДФЛ?

- 4.1 Видео - Как за 5 минут заполнить декларацию 3 НДФЛ

- 5 Вместо послесловия

- 5.1 Калькулятор расчёта вычета по предыдущим годам

Вычет за предыдущие года декларации В предисловии упоминалось, что понятие имеет отношение к имущественному возврату – вычету налога на доходы при строительстве или покупке жилья. Это значит, что любой плательщик НДФЛ имеет право на возврат тринадцати процентов с затраченных на улучшение жилищных условий денежных средств.

Вычет по предыдущим годам в декларации: как быть в 2018 году

Сумма имущественного вычета, принятого к учету за предыдущий налоговой период, – это вычет по предыдущим годам декларации. Раз в прошлом году был доход 400 тысяч рублей, а в позапрошлом 300 тысяч рублей, то при суммировании этих двух цифр получается 700 тысяч рублей. Остаток имущественного вычета, перешедший с предыдущего года, – 1 миллион 300 тысяч рублей.

Размер налоговой базы в текущем году – это доход, полученный за год, – 500 тысяч рублей. Осталось посчитать остаток имущественного налогового вычета, переходящий на следующий год. Опять нужно вычитать. Из суммы налогового вычета в 2 миллиона рублей отнимается доход за предыдущие годы.

Это 700 тысяч рублей. А также за текущий год – 500 тысяч рублей. И в результате получается число – 800 тысяч рублей. Все последующие годы декларация 3-НДФЛ заполняется по той же схеме.

Как рассчитать вычет по предыдущим годам

Затем, вам обязательно будет ввести, следующие данные: Во-первых, хочу отметить тот факт, что для того, чтобы узнать то, какая сумма перешла с предыдущего года, необходимо определиться с таким фактом как: с какой суммы вам были возвращены тринадцать процентов. вам нужно хаглянуть в прошлую декларацию. Так вот в строке с суммой пришедщей с прошлого года нужно прописать ту сумму (налоговую базу), с которой эти тринадцать процентов ещё не были возвращены. На примере. Стоило жильё 2 000 000; вычет по предыдушим годам составил 500 000 рублей.

В итоге 2 000 000 — 500 000 = 1 500 000 — это и будет переходящая сумма с предшествующего года.

Как сосчитать вычет по предыдущим годам

Итак, узнать вычет по предыдущим годам можно четырьмя способами:

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

- Попросить у работодателя напечатать вам справки 2-НДФЛ за года по которым вы получали вычет и сложить суммы налоговой базы из них.

- Ну и самый простой способ — через личный кабинет налогоплательщика, перейдя по ссылке https://lkfl.nalog.ru/lk/. После ввода вашего ИНН и пароля выбираем пункт меню обратная связь, далее обращение в свободной форме, и в письменном виде выражаем суть вашей проблемы.

Социальный Социальные вычеты полагаются плательщикам, потратившимся на поддержание здоровья или получение новых знаний для себя или близких родственников. Льготу позволяется возвратить за лечение или покупку фармацевтических препаратов, получение образования, а также оплату страхования, пенсионные взносы или благотворительность. Социальные возвраты лимитируются ста двадцатью тысячами рублей и не переносятся на последующие годы.

Важно

Но, к примеру, возврат за лечение можно совершать каждый год. Налоговый вычет на ребёнка: как оформить документы В представленном материале мы обсуждаем, как пройти эту бюрократическую процедуру и задействовать право получения денежного вычета на детей. Рассчитать вычет за предыдущие годы совсем не сложно Отсюда мы переходим к остальным вопросам.

Как сосчитать вычет по предыдущим годам в декларации

Отлучаться на полгода, не теряя статуса, позволительно для лечения, обучения или работы на морских месторождениях нефти. На годовой срок могут выезжать из страны сотрудники силовых и властных структур, представители органов местного самоуправления - по долгу службы. Кто является налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья.

В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов. Вернёмся к изучаемому вопросу. Все плательщики НДФЛ в ряде жизненных ситуаций могут претендовать на возврат денежных средств. Не всех затраченных, а лишь части меньшей или равной уплаченным подоходным отчислениям за год. По закону на территории России действуют шесть налоговых вычетов, четыре из которых считаются самыми популярными. Таблица 1.

Сумма, перешедшая с предыдущего года указывает на остаток размера денежный средств, по которому ещё не производилась процедура возврата положенных тринадцати процентов, исходя из объёма заработанных средств на определённый период времени. Ниже представлен пример с числами, который наглядно сможет показать что это за переходящая сумма и как она рассчитывается. Если же оперировать ссылками на строки формы 3-НДФЛ, то данная графа заполняется следующим образом: Для того, чтобы вписать сумму в графу «переходящая сумма» нужно просуммировать те затраты, с которых не вычитались 13 процентов.

Именно эта цифра и станет переходящей. Допустим, с машины за 1 500 000 рублей уже вычитали налог, так вот оставшаяся сумма — помимо налога, станет переходящей. Плюс к этой сумме можно приплюсовать жилье и прочие расходы, за которые вы еще не оформили 3НДФЛ.

Как высчитать вычет по предыдущим годам по процентам

Разновидность налоговых вычетов Вычет Расшифровка Стандартный Полагаются родителям, имеющим детей, в том числе приёмных или опекаемых. Льгота рассчитана на несовершеннолетних отпрысков, а также студентов очной формы до наступления их 24-летия. Этот тип льготы имеет распространение на ветеранов, героев Союза и страны, блокадников, «чернобыльцев», освобождённых узников концлагерей, военных, инвалидов и людей, страдающих рядом заболеваний. Вычета по предыдущим годам не существует – стандартная льгота «поставляется» гражданам ежемесячно. Имущественный Мы уже упоминали, что вычет полагается всем без исключения плательщикам НДФЛ, считающихся резидентами России. Существует два ограничения по вычету.

Вычет по предыдущим годам в 3-НДФЛ что это?

В программе декларация в эту графу необходимо вписать сумму, с которой вы возвращали подоходный налог на покупку жилья за все года, которые вы обращались в налоговую с этим вопросом. Давайте рассмотрим это на небольшом примере.

- Два года подряд гражданин подавал декларацию за 2015 и 2016 года в налоговую с целью возврата ранее уплаченного налога. В 2018 году при подаче декларации за 2017 год ему необходимо будет указать вычет по предыдущим годам. Жилье он покупал за 1 450 000 руб.

Чтобы узнать сумму переходящую с предыдущего года в декларации 3-НДФЛ необходимо

Совершить следующую арифметическую задачу. 1 450 000 (стоимость жилья) - 450 000 (вычет по предыдущим годам) = 1 000 000 рублей. Именно это и будет суммой, переходящей с предыдущего года .

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

- Попросить у работодателя напечатать вам справки 2-НДФЛ за года по которым вы получали вычет и сложить суммы налоговой базы из них.

Говорят ответ от налоговой службы приходит не позднее 14 дней с момента обращения.

Для того чтобы узнать сумму, перешедшую с предыдущего года

Необходимо из введенной в программе ранее "общей стоимости всех объектов" (с учетом ограничений вычета) вычесть "вычет по предыдущим годам".

Что писать в форме 3-ндфл в графе "сумма, перешедшая с предыдущего года"?

Во-первых, хочу отметить тот факт, что для того, чтобы узнать то, какая сумма перешла с предыдущего года, необходимо определиться с таким фактом как: с какой суммы вам были возвращены тринадцать процентов. вам нужно хаглянуть в прошлую декларацию. Так вот в строке с суммой пришедщей с прошлого года нужно прописать ту сумму (налоговую базу), с которой эти тринадцать процентов ещ не были возвращены.

На примере. Стоило жиль 2 000 000; вычет по предыдушим годам составил 500 000 рублей. В итоге 2 000 000 - 500 000 = 1 500 000 - это и будет переходящая сумма с предшествующего года.

А чтобы узнать вычеты по предыдущим годам, можно прибегнуть к одному из следующих способов:

Физлицо которое подает декларацию не для сообщения сведения о своих доходах а для возврата налога из бюджета то нужно включить Лист А.Облагаемый доход включает в себя разницу между общей суммой дохода в год и суммой в которой источник выплаты уменшил налоговую базу по НДФЛ

Чтобы разобраться, нужно запомнить, что при заполнении декларации в этой а также в других графах указываются налоговые базы.

То есть, здесь нужно указать налоговую базу, с которой вам еще не вернули 13 процентов.

Если у вас есть декларация за предыдущий год, то там нужно посмотреть строку 260, Лист И.

Если нет, то разберем на примере.

Допустим квартира, которую вы приобрели, стоит 1 450 000.

Вы уже обращались в налоговую за получением вычета.

В первый год сумма, с которой вы получили вычет равнялась 200 000. (то есть это сумма вашего заработка за год, которая облагается налогом).

Во второй год эта сумма предположим уже была 250 000.

Складываем 200 000 и 250 000, получаем 450 000.

теперь 1 450 000 - 450 000 = 1 000 000. Это и есть сумма, перешедшая с другого года.

Вычет по предыдущим годам декларации это налоговая база с которой вернули 13%. Данная сумма берется с декларации 3-НДФЛ, которую сдавали в прошлом году. (стр. 140+ стр.240, Лист И)

Сумма, перешедшая с прошлого года это остаток по которому еще предстоит вернуть 13%. (если у вас есть уведомление из налоговой можно посмотреть там, строка 260, Лист И)

Фактическая сумма произведенных расходов на приобретения жилья является размером налогового вычета, равного стоимости квартиры, или 2 млн. руб., если стоимость превысила эту сумму.

Размер налоговой базы это ваш доход за год: 300 000 руб.

Остаток имущественного налогового вычета,который перейдет на следующий год следующий: 2 000 000 300 000 = 1.7 млн.

2 год: сумма имущественного вычета, которая принятая к учету за предыдущий налоговый период - это ваш вычет по декларации по предыдущим годам.

Остаток имущественного налогового вычета, который перешел с предыдущего года - 1.7 млн. руб.

Размер налоговой базы это доход за текущий год: 400 000 руб.

Из суммы 2 млн. вычитаем доход за предыдущий год (было 300 тыс.) и за текущий (400 тыс.). Итого: 2 000 000 (300 000 + 400 000) = 1 300 000.

Что писать в форме 3-ндфл в графе "сумма, перешедшая с предыдущего года"?

В форме 3НДФЛ мы должны указать "Сумму, перешедшую из предыдущего года" . Эта та сумма, которая у вас осталась с прошлого года и за которыу вы еще не получили налоговый вычет в 13%. Например:

Первый год первая справка:

Итак, 1-й год. Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые.

Второй год, вторая справка, в графу "Сумма перешедшая из предыдущего года" пишем такую цифру:

"Вычет по предыдущим годам декларации" - это налоговая база с которой вернули 13%. Данная сумма берется с декларации 3-НДФЛ, которую сдавали в прошлом году. (стр. 140+ стр.240, Лист И)

"Сумма, перешедшая с прошлого года" - это остаток по которому еще предстоит вернуть 13%. (если у вас есть уведомление из налоговой можно посмотреть там, строка 260, Лист И)

Пример: 1 год: квартира куплена в прошлом году, и вычет за этот период получили впервые.

Фактическая сумма произведенных расходов на приобретения жилья - является размером налогового вычета, равного стоимости квартиры, или 2 млн. руб., если стоимость превысила эту сумму.

Размер налоговой базы - это ваш доход за год: 300 000 руб.

Остаток имущественного налогового вычета,который перейдет на следующий год следующий: 2 000 000 - 300 000 = 1.7 млн.

2 год: "сумма имущественного вычета, которая принятая к учету за предыдущий налоговый период" - это ваш вычет по декларации по предыдущим годам.

В прошлом году доход составлял 300 000 руб., то и здесь пишется эта цифра.

"Остаток имущественного налогового вычета", который перешел с предыдущего года - 1.7 млн. руб.

"Размер налоговой базы" - это доход за текущий год: 400 000 руб.

Из суммы 2 млн. вычитаем доход за предыдущий год (было 300 тыс.) и за текущий (400 тыс.). Итого: 2 000 000 - (300 000 + 400 000) = 1 300 000.

3-НДФЛ заполнение графы "Вычет по предыдущим годам по декларации"

Добрый день. Купили квартиру 29.05.2012г. Первый раз декларацию заполняли через фирму. Документы в глаза не видели, возврат пришел на сберкнижку, поэтому посмотреть нужные графы в первой декларации нет возможности. Второй раз в прошлом году лично. Вроде все было понятно, но сейчас пересматриваю и неуверенна в этой строке. Квартиру купили за 2390т.р., возврат идет только на 2000т.р. Декларация 2012: пришло на сберкнижку 23903 руб. Декларация 2013: Стоимость объекта - 2000000 Вычет по предыдущим годам по декларации - 183869,23 (сама считала, как не помню) Сумма перешедшая с прошлого года - 23903 Как нужно было заполнить эти две строчки?

Пентегова Светлана, налоговый консультант / ответ от 14 марта 2015 г.

Строка Вычет по предыдущим годам по декларации -183869,23 у вас заполнена верно, т.к вам вернулось как раз 183 869,23*13%= 23903. А вот сумма, перешедшая с прошлого года должна была быть 2 000 000 -183 869,23= 1816130,77.

В декларации 2014 года Вычет по предыдущим годам по декларации =183869,23+сумма, с которой вы получили возврат в прошлом году (посчитать ее можно, как сумма возврата/13%, только будут проблемы с копейками), а сумма, перешедшая с прошлого года в декларации 2014 года равна 2 000 000 - Вычет по предыдущим годам по декларации. Оптимальный вариант в вашем случае -утчонить перешедший остаток на 2014 год в инспекции.

Вычет по предыдущим годам в декларации: как быть в 2018 году

Рассчитайте зарплату онлайн

Активируйте вип-доступ к журналу «Зарплата»

Порядок получения имущественного налогового вычета по НДФЛ в 2018 году

Если возникает вопрос о налоговом вычете НДФЛ по предыдущим годам в декларации и о том, что писать в декларации за 2017 год, речь, как правило, идет об имущественном вычете НДФЛ.

Это связано со значительной суммой самого вычета и доходами налогоплательщика, которые не всегда позволяют использовать весь вычет за один налоговый период. Поэтому остаток вычета переходит на следующий год.

Напоминаем, что наиболее распространенным способом получить налоговый вычет является приобретение или постройка жилой недвижимости (квартиры, дома, комнаты). В этом случае налогоплательщик может получить налоговый вычет в сумме фактически понесенных расходов (подп. 3 п. 1 ст. 220 НК РФ).

Обращаем внимание, что с 2014 года закон позволяет получить имущественный вычет несколько раз и по разным объектам недвижимости. Условие одно – общий размер вычета не должен превысить 2 млн. руб.

То есть если при покупке недвижимости вы не израсходовали всю сумму вычета, это можно сделать при покупке другого объекта. Указанная норма применяется только к вычету, заявленному после 1 января 2014 года (п. 3 ст. 2 Федерального закона от 23.07.13 № 212-ФЗ).

Заполните СЗВ-М онлайн в программе Упрощенка 24/7. Программа ведет налоговый, бухгалтерский и кадровый учет и готовит первичные документы и отчетность в один клик. Получите годовой бесплатный доступ. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Как осуществляется перенос вычета на следующий год и при каких условиях

Закон позволяет переносить вычет по предыдущим годам, если его не удалось использовать полностью в течение одного года. Остаток можно применить в следующем году (п. 9 ст. 220 НК РФ). Как отразить это в декларации, что написать в 2018 году?

Чтобы использовать такой вычет, необходимо иметь доходы, облагаемые по ставке 13%, например, зарплату. Но есть и исключения, так, доходы от долевого участия (дивиденды), также облагаемые по 13%, право на получение вычета не дают (абз. 2 п. 3 ст. 210, п. 1 ст. 224 НК РФ).

Если доходов, позволяющих использовать вычет, не было, вы вправе воспользоваться им позже, в тех периодах, когда такие доходы появятся. Для получения налогового вычета нужно заполнить соответствующую налоговую декларацию и подать ее в налоговый орган по месту учета физлица.

Сделать это надо после окончания налогового периода, в котором было приобретена (или построена) недвижимость (п. 7 ст. 220 НК РФ). Форма декларации утверждена приказом ФНС России от 24.12.14 № ММВ-7-11/ И при заполнении бланка за 2017 год таковая берется в последней редакции от 25.10.2017 № ММВ-7-11/

Остаток неиспользованного вычета, переходящего на следующий период, отражается теперь по строке 2.8 Листа Д1 декларации. Ранее для этого отводилась строка 2.10. Также изменения произошли в полях, по которым указывали остаток, перешедший с предыдущего года. Об этом - следующий раздел нашей статьи.

Как отразить в декларации за 2017 год перенос вычета по предыдущим годам

В обновленной форме, которую впервые налогоплательщики будут сдавать именно за 2017 год, убрали строки, в которых ранее показывали перенос вычета по предыдущим годам в декларацию.

Напомним, на Листе Д1 декларации за 2016 год в разделе 2 «Расчет имущественного налогового вычета» значились специальные строки:

- строка 2.3. - «Остаток имущественного налогового вычета, перешедший с предыдущего налогового периода (без учета процентов по займам (кредитам)) (160)»;

- строка 2.4. - «Остаток имущественного налогового вычета по уплате процентов по займам (кредитам), перешедший с предыдущего налогового периода (170)».

По указанным строкам вы отражали сумму налогового вычета, оставшуюся после применения вычета в предыдущем году. К примеру, если в 2015 году вы использовали вычет на сумму 700 000 руб., то остаток в размере 1 300 000 руб. переносился на 2016 год. Таким образом, в декларации за 2015 год сумму 1 300 000 руб. вы отражали в строке 2.10, а в декларации за 2016 год - в строке 2.3.

Теперь, повторимся, указанных строк нет. Это одно из новшеств обновленной формы 3-НДФЛ. И их отсутствие никак не мешает заполнению бланка. Чтобы посчитать конечный результат, для этого в форме есть все необходимые к заполнению строки.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Что писать в форме 3-ндфл в графе «вычет по предыдущим годам»?

Для заполнения налоговой декларации 3-НДФЛ удобно использовать бесплатную программу, найти ее можно на сайте ФНС. Скачать ее можно по этой ссылке - Декларация 2017. Данную программу можно использовать в 2018 году для получения имущественного вычета при продаже квартиры, социального вычета за лечение и обучение, стандартного вычета, который не предоставил работодатель.

Вычет по предыдущим годам декларации. Что и где писать?

Главная » Налоги » Налогообложение физических лиц » Как получить налоговый вычет по предыдущим годам? Вычет по предыдущим годам декларации и сумма, перешедшая с предыдущего года.

Эти понятия вызывают много вопросов при заполнении налоговой декларации 3-НДФЛ на возврат имущественного налогового вычета.Вычет по предыдущим годам по декларации: ?? популярные вопросы про беременность и ответы на них

Это спамОтветитьНравитсяЧитать комментарии3 НДФЛ Есть такие, кто заполнял 2ую или последующую? (покупка кв)Вопрос про заполнение листа И)) А точнее «Вычет по предыдущим годам по декларации» Че пишем? И сколько всего у нас листов получается? 6ть?Арина14 февраля 2013Комментарии пользователей17 февраля 2013 14:13ЯнаМоскваЯ сама все заполняла, но хоть убей не помню, что да как. Помню, что в компе в программе какой-то все рассчитывалось автоматически, причем на сайте налоговой

Вычет по предыдущим годам в декларации 3-НДФЛ, и сумма…

Довольно частым вопросом при заполнении 3-НДФЛ у пользователей программы встает вопрос об оставшейся сумме имущественного вычета. И именно эта задача останавливает весь процесс заполнения и сдачи в инспекцию. Ведь не обладая знанием о размере этой суммы вы не закончите начатое дело.

Как заполнить налоговые вычеты в декларации 3-НДФЛ?

Вот и наступил 2018 год, налоговая декларация 2017 3-НДФЛ год кому то обязательна для заполнения, а у кого это шанс вернуть часть потраченных сумм в рамках вычета. Как скачать программу «Налоговая декларация 2017»? Как правильно и без ошибок заполнить декларацию на имущественный вычет? Как заполняется и какие документы необходимо для социальных вычетов (обучение, лечение, и.т.д.)? Как декларировать полученные в прошлом году доходы? Все это более подробно мы изложили в данной статье и предлагаем пошаговую инструкцию по заполнению декларации за 2017 год.

Заполнение новой формы декларации 3-НДФЛ: имущественный…

Как заполнить вычеты в декларации 3-НДФЛ?Ответить на этот вопрос поможет наш материал, а также подборка материалов нашего сайта. Заполнение налоговых вычетов в 3-НДФЛ происходит по особым алгоритмам с учетом устанавливаемых НК РФ условий для их применения. Что такое налоговые вычеты в декларации 3-НДФЛ, зачем они нужны и кто может на них претендовать

Декларации 3-НДФЛ на имущественный вычет второй год

Сразу оговоримся, что под повторной декларацией подразумевается заполнение 3-НДФЛ на имущественный вычет второй год подряд. Разберемся, при каких обстоятельствах в этом возникает необходимость. При невозможности воспользоваться имущественным вычетом в полном объеме по доходам одного года, часть недоиспользованного вычета может быть перенесена на следующий год (п. 9 ст. 220 НК РФ). Конечно, при условии, что в следующем году у физлица, купившего жилье, будут доходы, облагаемые НДФЛ по ставке 13% (п. 1 ст. 220, п. 3 ст. 210, п. 1 ст. 224 НК РФ).

Что писать в форме 3-ндфл в графе "сумма, перешедшая с предыдущего года"? - Полезная информация для всех

Что писать в форме 3-ндфл в графе "сумма, перешедшая с предыдущего года"? Во-первых, хочу отметить тот факт, что для того, чтобы узнать то, какая сумма перешла с предыдущего года, необходимо определиться с таким фактом как: с какой суммы вам были возвращены тринадцать процентов. вам нужно хаглянуть в прошлую декларацию. Так вот в строке с суммой пришедщей с прошлого года нужно прописать ту сумму (налоговую базу), с которой эти тринадцать процентов ещ не были возвращены.

Вычет по предыдущим годам декларации и сумма, перешедшая с предыдущего года

Такие странные понятия как «вычет по предыдущим годам декларации» и «сумма, перешедшая с предыдущего года» вызывают много вопросов при заполнении налоговой декларации 3-НДФЛ на возврат имущественного налогового вычета. что такое вычет по предыдущим годам декларации откуда берется сумма, перешедшая с предыдущего года как это все рассчитывается как заполнить 3-НДФЛ (что и где писать в декларации, рассмотрим подробный пример) Готовы? Вперед!!

Вычет по предыдущим годам в декларации как быть в 2017 году

Если возникает вопрос о налоговом вычете НДФЛ по предыдущим годам в декларации и о том, что писать в декларации за 2017 год, речь, как правило, идет об имущественном вычете НДФЛ. Это связано со значительной суммой самого вычета и доходами налогоплательщика, которые не всегда позволяют использовать весь вычет за один налоговый период. Поэтому остаток вычета переходит на следующий год.

Для получения налоговых вычетов (покупка квартиры, лечение, образование) и декларирования своих доходов следует подать декларацию, заполнить которую помогает простая программа (скачать на сайте ФНС). Она облегчает подачу декларации: считает суммы налога и вычетов автоматически,

помогает налогоплательщику не ошибиться при ее заполнении,

освобождает от заполнения одной и той же информации вручную,

позволяет распечатывать готовую форму на принтере.

А чтобы узнать вычеты по предыдущим годам, можно прибегнуть к одному из следующих способов: В форме 3 НДФЛ в графе «Сумма перешедшая из предыдущего года» необходимо указать размер суммы, которая потрачена вами в предыдущем году в категориях, которые предполагают получение налогового вычета, но налогового вычета с этой суммы получено не было. Знаете ответ? 0 нужна помощь? Смотрите также: Как заполнить в форме 3-НДФ «Вычет у налогового агента в отчетном году»? Как рассчитать в 3-НДФЛ «Сумму налога, подлежащую возврату из бюджета»? Рассказ, легенда о каком-нибудь растении (любом) для 3 класса, что писать? Как узнать код налогового органа (для подачи налоговой декларации 3-НДФЛ)? Возврат налога по ипотеке.

Как заполнить декларацию 3-ндфл при покупке жилья (декларация 2014)

Вам понадобится

- — компьютер с доступом в интернет;

- — справка о доходах по форме 2-НДФЛ за прошлый год;

- — паспорт и свидетельство ИНН;

- — свидетельство о госрегистрации права собственности на квартиру (дом);

- — копии платежных документов, подтверждающих расходы при приобретении имущества;

- — документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору.

Инструкция 1 Скачиваем и устанавливаем программу «Декларация 2014» с официального сайта налоговой службы России. Найти её можно с разделе «Программные средства», в самом низу стартовой страницы сайта. 2 Запускаем программу. Программа открывается на вкладке «Задание условий». Отмечаем необходимые значения.

3 Переходим на вкладку «Сведения о декларанте». Заполняем паспортные данные.

Заполнение новой формы декларации 3-ндфл: имущественный вычет за 2014 год

Сумма, перешедшая с прошлого года – сумма из прошлогодней декларации пункт 2.10 листа И. Вычет у налогового агента в отчетном году - это вычет у работодателя в году, за который сдаем декларацию. Его видно в справке 2-НДФЛ.Проценты. В первом окошке появилась сумма процентов за все годы нарастающим итогом.

Вычет по предыдущим декларациям - это строка 2.9 всех прошлых деклараций. Вычет у налогового агента по предыдущим годам - сумма вычетов по процентам за все годы. Сумма, перешедшая с прошлого года - пункт 2.11 декларации за прошлый год.

Вычет у налогового агента в текущем году ставим, если он имел место быть, данные берем у работодателя. Нажимаем СОХРАНИТЬ, назовите файл. Сохранение произойдет в формате dc4. Он вам может понадобиться, если вы вдруг найдете ошибки и решите переделать декларацию.

Чтобы не вносить все данные заново, мы нажмем кнопку «Открыть». А сейчас нажимаем на «Просмотр».

Вычет по предыдущим годам в декларации: как быть в 2018 году

Имущественный налоговый вычет в 2017 году: изменения, разъяснения Это связано со значительной суммой самого вычета и доходами налогоплательщика, которые не всегда позволяют использовать весь вычет за один налоговый период. Поэтому остаток вычета переходит на следующий год. Напоминаем, что наиболее распространенным способом получить налоговый вычет является приобретение или постройка жилой недвижимости (квартиры, дома, комнаты). В этом случае налогоплательщик может получить налоговый вычет в сумме фактически понесенных расходов (подп.

3 п. 1 ст. 220

НК РФ). Обращаем внимание, что с 2014 года закон позволяет получить имущественный вычет несколько раз и по разным объектам недвижимости. Условие одно – общий размер вычета не должен превысить 2 млн. руб. То есть если при покупке недвижимости вы не израсходовали всю сумму вычета, это можно сделать при покупке другого объекта.

Вычет по уплаченным процентам. помогите

Внимание

Если в одном месяце у вас в справке 2-НДФЛ несколько сумм (допустим и зарплата, и материальна помощь, и отпускные) каждую сумму заносим отдельно. 7 После заполнения таблицы вносим данные о доходах в нижние графы. Общая сумма дохода посчитается автоматически, облагаемую сумму дохода, сумму налога исчисленную и сумму налога удержанную – вносим самостоятельно из справки 2-НДФЛ. 8 Переходим к вкладке «Вычеты». Если вы получаете стандартные налоговые вычеты, ставим галочку в соответствующем поле.

Вычеты также отражаются в вашей справке 2-НДФЛ. Проставляем необходимые значения. 9 В ситуации, когда вычет предоставлялся не весь год (например, ребенок закончил обучение в институте в июне), убираем галочку из соответствующего поля и проставляем значения в те месяцы, когда вычет предоставлялся. 10 В этой же вкладке нажимаем на значок «домик». Программа предлагает заполнить сведения об объектах.

Если у нас ДДУ или уступка, выбираем инвестирование. Из выпадающего списка выберем наименование, вид собственности, признак налогоплательщика. Заполняем адрес объекта, регион выбираем из выпадающего списка, нажав на квадратик.

Если у нас купля-продажа, то ставим дату свидетельства о праве собственности. Если инвестирование, то дата акта приемки-передачи. Ставим также дату заявления о распределении вычета. Заполняем стоимость жилья и сумму уплаченных процентов (если у вас ипотека).

Нажмем «да», вот что получилось: Если заполняем первый раз (первый год). Ставим стоимость объекта (доли) из договора (если она больше 2 млн, программа сама ее уменьшит до 2 млн). Вычет по предыдущим годам по декларации 0, так как мы его еще не получали.

В форме 3НДФЛ мы должны указать «Сумму, перешедшую из предыдущего года». Эта та сумма, которая у вас осталась с прошлого года и за которыу вы еще не получили налоговый вычет в 13%. Например: Первый год первая справка: Итак, 1-й год. Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые. Второй год, вторая справка, в графу «Сумма перешедшая из предыдущего года» пишем такую цифру: автор вопроса выбрал этот ответ лучшим «Вычет по предыдущим годам декларации» - это налоговая база с которой вернули 13%. Данная сумма берется с декларации 3-НДФЛ, которую сдавали в прошлом году. (стр. 140+ стр.240, Лист И) «Сумма, перешедшая с прошлого года» - это остаток по которому еще предстоит вернуть 13%. (если у вас есть уведомление из налоговой можно посмотреть там, строка 260, Лист И) Пример: 1 год: квартира куплена в прошлом году, и вычет за этот период получили впервые.

Вычет по предыдущим годам по процентам это

Будем заполнять декларацию 3-НДФЛ для примера с покупкой квартиры стоимостью 5 000 000 плюс проценты по ипотеке на сумму 500 000. Эта статья - продолжение первой части заполнения, где мы заполнили личные данные. После заполнения личных данных (ФИО, паспорт, адрес, доходы по месту работы) идем во вкладку ВЫЧЕТЫ (слева внизу).

Важно

Вот так она выглядит при открытии: Автоматически открылось на вкладке стандартных вычетов. Заполнение стандартных вычетов рассматриваем в другом разделе. Если у вас нет права на стандартные вычеты (за себя, за ребенка) убираем галочку «Предоставить стандартные вычеты» и идем на вкладку «Домик» к имущественным вычетам.

Ставим галочку «предоставить имущественный вычет. Нажимаем «плюсик» и добавляем данные о купленном объекте. Заполнение вкладки об объекте Если у нас договор купли-продажи – выбираем договор купли-продажи.

Вычет по предыдущим годам по процентам это что

Затем, вам обязательно будет ввести, следующие данные: Во-первых, хочу отметить тот факт, что для того, чтобы узнать то, какая сумма перешла с предыдущего года, необходимо определиться с таким фактом как: с какой суммы вам были возвращены тринадцать процентов. вам нужно хаглянуть в прошлую декларацию. Так вот в строке с суммой пришедщей с прошлого года нужно прописать ту сумму (налоговую базу), с которой эти тринадцать процентов ещё не были возвращены. На примере. Стоило жильё 2 000 000; вычет по предыдушим годам составил 500 000 рублей. В итоге 2 000 000 — 500 000 = 1 500 000 — это и будет переходящая сумма с предшествующего года.

Нажимаем на значок «+» и заполняем необходимые сведения. Обратите внимание на распределение долей. Супруги, если жилье находится в их общей совместной собственности, имеют право распределить вычет в любом соотношении, стоимость объекта при этом пишется полная, а сумма процентов сообразно доле. То есть, если стоимость жилья 2 000 000 (это максимум с которого можно вернуть НДФЛ), проценты за все годы 10 000, а доля супруга определена 75 %, то в графу стоимость объекта мы пишем 2 000 000, а в графу проценты 7500.Если вычет вы получаете с 2014 года, то есть документы, подтверждающие право на получение имущественного налогового вычета, датированы начиная с 1 января 2014 года, то окошечко «доля» будет не активно и заполнять его не нужно (тогда графу по стоимости жилья заполняем сообразно размеру доли). 11 В этой же вкладке заполняем суммы уже полученных вычетов в прошлых годах.

Фактическая сумма произведенных расходов на приобретения жилья - является размером налогового вычета, равного стоимости квартиры, или 2 млн. руб., если стоимость превысила эту сумму. Размер налоговой базы - это ваш доход за год: 300 000 руб. Остаток имущественного налогового вычета,который перейдет на следующий год следующий: 2 000 000 - 300 000 = 1.7 млн.

2 год: «сумма имущественного вычета, которая принятая к учету за предыдущий налоговый период» — это ваш вычет по декларации по предыдущим годам. В прошлом году доход составлял 300 000 руб., то и здесь пишется эта цифра. «Остаток имущественного налогового вычета», который перешел с предыдущего года — 1.7 млн. руб. «Размер налоговой базы» - это доход за текущий год: 400 000 руб. Из суммы 2 млн. вычитаем доход за предыдущий год (было 300 тыс.) и за текущий (400 тыс.). Итого: 2 000 000 - (300 000 + 400 000) = 1 300 000.

Чтобы разобраться, нужно запомнить, что при заполнении декларации в этой а также в других графах указываются налоговые базы. То есть, здесь нужно указать налоговую базу, с которой вам еще не вернули 13 процентов. Если у вас есть декларация за предыдущий год, то там нужно посмотреть строку 260, Лист И.

Если нет, то разберем на примере. Допустим квартира, которую вы приобрели, стоит 1 450 000. Вы уже обращались в налоговую за получением вычета. В первый год сумма, с которой вы получили вычет равнялась 200 000. (то есть это сумма вашего заработка за год, которая облагается налогом). Во второй год эта сумма предположим уже была 250 000.

Складываем 200 000 и 250 000, получаем 450 000. теперь 1 450 000 — 450 000 = 1 000 000. Это и есть сумма, перешедшая с другого года.